Онлайн книга «Экономика будущего. Есть ли у России шанс?»

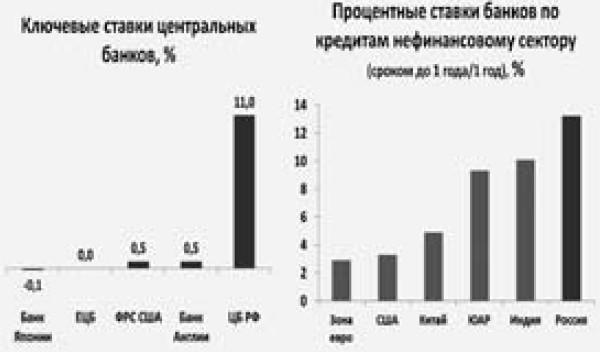

Рис. 27–28. Основные ставки центральных банков, %; ставки процента по кредитам нефинансовым организациям, %

(Источник: центральные банки соответствующих стран)

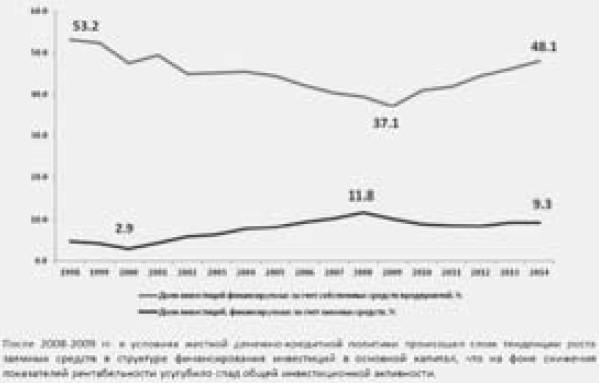

Рис 29. Структура финансирования инвестиций в основной капитал

(Источник: Институт народнохозяйственного прогнозирования, 2015)

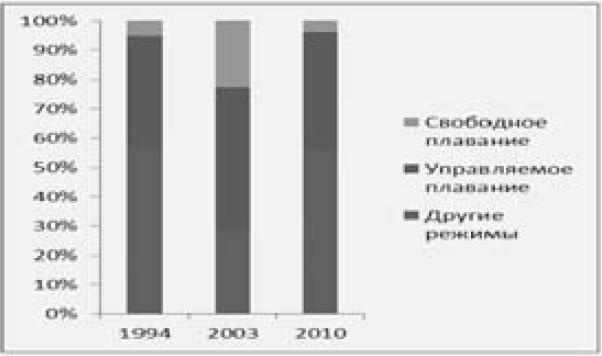

Аналогичный «особый» подход к России МВФ демонстрировал и в своих рекомендациях относительно перехода к свободно плавающему курсу рубля при том что ни одна из ведущих стран мира не решилась на введение свободного плавания курса своей валюты. Как было показано выше, следствием отпускания рубля в свободное плавание стало рекордное в сравнении с другими странами, в том числе зависимыми от нефтяных цен, падение его обменного курса и обрушение финансового рынка (Рис. 30). Для этого не было объективных оснований.

Рис. 30. Распределение стран с развивающимися рынками по режимам валютного курса (%)

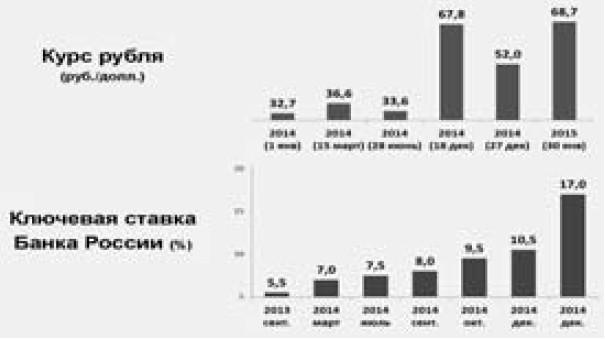

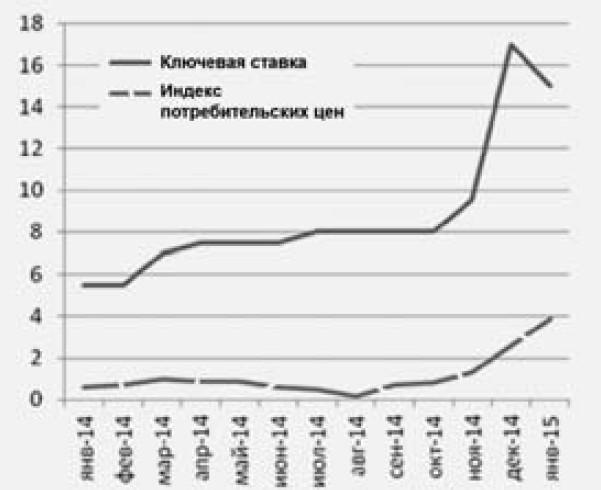

Несмотря на снижение нефтяных цен, по оценкам ОЭСР, курс рубля был и остается намного ниже его паритета покупательной способности (ППС), который рассчитывается путем соизмерения внутренних цен по большому числу компонентов товаров и услуг, обращающихся на рынках стран, по которым ведется сопоставление покупательной силы единиц их национальной валюты. В декабре 2014 года ОЭСР оценивала ППС американской и российской валют на уровне 19 рублей за 1 доллар. Учитывая то, что текущий рыночный курс в течение декабря составлял 50–68 руб./долл., можно говорить о том, что номинальный курс был ниже в среднем в 3–3,5 раза относительно курса, рассчитанного на основе ППС. Даже резкое падение нефтяных цен не могло существенно изменить это соотношение, что говорит об отсутствии фундаментальных причин обрушения курса рубля и ключевой роли спекулятивных факторов. В этой ситуации ЦБ имел все возможности поддерживать стабильный курс рубля стандартным образом: пресекая манипуляции рынком, проводя неожиданные для спекулянтов интервенции, регулируя спрос и предложение на валютном рынке посредством имеющихся у него инструментов. Отказ от их применения в расчете на управление ключевой ставкой в условиях уже начавшейся спекулятивной атаки был стратегической ошибкой. Повышение процентных ставок при этом не способствовало стабилизации курса и вызвало лишь стягивание денежной массы на валютный рынок, который перешел в турбулентное состояние (Рис. 31). Не способствовало оно, как и предупреждали ученые, и снижению инфляции (Рис. 32).

Рис. 31. Динамика ключевой ставки Банка России и курса рубля по отношению к доллару в 2014 г.

(Источник: М.Ершов, 2015)

Рис. 32. Процентные ставки и инфляция

(Источник: И.Лавровский, 2015)

Кроме России подобную «странную» политику проводят сегодня денежные власти только одного государства – Украины, с аналогичными последствиями. Лишь Украина прошла хуже России кризис 2007–2008 гг. и только украинская экономика сегодня падает вместе с российской на фоне роста производства во всех ведущих странах мира. Заинтересованы в такой политике исключительно иностранные спекулянты и экспортеры сырья. Первые получают возможность скупки российских активов за бесценок с последующим извлечением сверхприбыли на их перепродажах (более дешевый рубль снижает валютную стоимость внутренних российских активов; снижается эффективность привлечения внешних кредитов; одновременно повышается «эффективность» вхождения нерезидентов в российскую денежно-кредитную систему в целом), вторые получают сверхприбыли за счет удешевления трудовых и материальных затрат. Экономика в результате такой политики становится все более зависимой и примитивной.

Развитые и успешно развивающиеся страны наращивают кредитование своих экономик в целях форсированного перехода к новому технологическому укладу, который рождается на наших глазах. Темпы роста составляющих его ядро производств достигают 35 %-го ежегодного расширения масштаба применения его ключевых (нано-, биоинженерных и информационно-коммуникационных) технологий (Рис. 33).

Рис. 33. Структура нового (VI) технологического уклада

(Источник: О стратегии развития экономики России / Научный доклад под ред. С.Глазьева. – М.: Национальный институт развития, 2011)

В такие периоды государство форсирует как государственный спрос на новую продукцию, так и государственную поддержку инновационной активности, резко наращивая субсидирование НИОКР, льготное кредитование и налоговое стимулирование инвестиций в прорывные технологии. При этом, как показывает опыт внедрения передовых технологий, не происходит повышения инфляции. Напротив, она снижается вследствие многократного повышения эффективности, качества и роста разнообразия производства, что дает резкое снижение издержек, увеличение предложения товаров и услуг и, соответственно, падение цен. Рис. 33 иллюстрирует экономический эффект масштабных инвестиций в освоение нанотехнологий производства новых источников света (светодиодов), позволяющих добиваться многократного повышения эффективности использования электроэнергии и соответствующего снижения издержек на освещение.

Под влиянием Вашингтонских финансовых организаций российские денежные власти заблокировали возможности наращивания инвестиций, резко ухудшив условия кредитования российских предприятий и отрезав тем самым дорогу к модернизации и развитию российской экономики на основе нового технологического уклада и замыкая ее в ловушке технологического отставания.

Выше было показано, что рекомендации МВФ для России диаметрально противоположны практике передовых и успешно развивающихся стран. Они противоречат как рекомендациям академической науки, так и накопленному за полстолетия широчайшему практическому опыту. В том числе за последние 5 лет, в течение которых все ведущие страны мира действовали вопреки стандартным рекомендациям МВФ. Навязывание России заведомо вредных и неработающих рекомендаций стало одной из ключевых составляющих политики дестабилизации российской экономики.