5.2. Общие положения современной методики оценки эффективности инвестиционных проектов

Понятие и виды эффектов и эффективности инвестиций

Одним из главных критериев в принятии инвестором решения об инвестировании капитала является выгодность, или доходность, инвестиционного проекта. Инвестора интересует прежде всего эффективность его вложений.

Очевидно, что инвестору для принятия решения надо еще знать полную сумму инвестиций по каждому из проектов, и только сопоставив их с величиной дохода, он сможет оценить эффективность проекта.

Прежде чем сформулировать определение «эффективность ИП», следует рассмотреть все относящиеся к этому вопросу понятия.

Эффект в общем случае: от лат. effectus – действие какой-либо силы, результат, следствие чего-нибудь.

В монографии под эффектом понимается полезный результат инвестиционной деятельности – доход или иные выгоды, получаемые от реализации инвестиционного проекта.

Экономический эффект определяется разностью между денежными доходами и расходами; социальный проявляется в улучшении условий жизни населения; экологический – в оздоровлении окружающей среды. Как правило, социальный и экологический эффекты могут быть опосредованно выражены в стоимостном измерении. Например, улучшение условий жизни людей обеспечит более качественное воспроизводство рабочее силы, что в конечном счете проявится в повышении производительности труда и росте доходов населения. Улучшение экологии, оздоровление окружающей среды отразится на снижении уровня заболеваемости людей, что приведет к относительному уменьшению затрат на здравоохранение и т. д. В таких случаях речь идет о социально-экономическом и социально-экологическом эффектах.

Эффективность – это соотношение эффекта от какого-либо мероприятия с затратами на его осуществление.

Эффективность (экономическая и социальная) представляет собой отношение экономического или социального эффекта к затратам на его достижение.

Эффективность = Эффект (результат) / Затраты на его получение или применяемые ресурсы (5.9)

.

Экономическая эффективность (Э. э.) характеризуется соотношением полученных обществом (или отдельным инвестором) экономических результатов и произведенных ими затрат на получение этих результатов.

Проблема повышения Э. э. приобретает в условиях рыночных отношений все большее значение. Любое экономическое мероприятие, любая хозяйственная инициатива должны в результате приносить прибыль. В условиях конкуренции выигрывают те производители, которые получают при тех же затратах более высокие результаты. Сущность проблемы повышения Э. э. заключается в том, чтобы на каждую единицу затрат – трудовых, материальных, финансовых – добиться увеличения объема производства и валового внутреннего продукта (ВВП).

Критерием Э. э. является максимум экономического эффекта при определенных затратах.

Эффективность инвестиционного проекта – это показатель, характеризующий соотношение дохода, получаемого от реализации этого проекта, с суммой инвестиций, вложенных в данный проект.

Очевидно, что эффект – величина абсолютная, эффективность – относительная. На эффективность инвестиций влияют различные факторы (рис. 5.1), действие которых должно учитываться в бизнес-плане инвестиционного проекта. Например, изменение в период реализации инвестиционного проекта налогового законодательства приведет к изменению финансовых показателей предприятия, а следовательно, и чистого дохода, получаемого инвестором. При реализации аналогичных инвестиционных проектов в разных экономических регионах, отличающихся природными и социально-демографическими факторами, также могут быть получены различные показатели эффективности инвестиций. Чем тщательнее учтено влияние этих факторов в бизнес-плане, тем меньше инвестиционные риски проекта.

Рис. 5.1. Факторы, влияющие на эффективность инвестиций [133]

Современная методология эффективности инвестиционной деятельности обусловлена требованиями рыночной экономики. Критерием целесообразности инвестирования того или иного проекта является его прибыльность.

В основе всех показателей эффективности инвестиций лежит принцип сопоставления результатов и затрат. Для этого используются различные методы. В зависимости от способа соизмерения этих показателей и учета фактора времени различают простой (статический) метод оценки эффективности инвестиций и метод дисконтирования (динамический метод), который рассматривается далее.

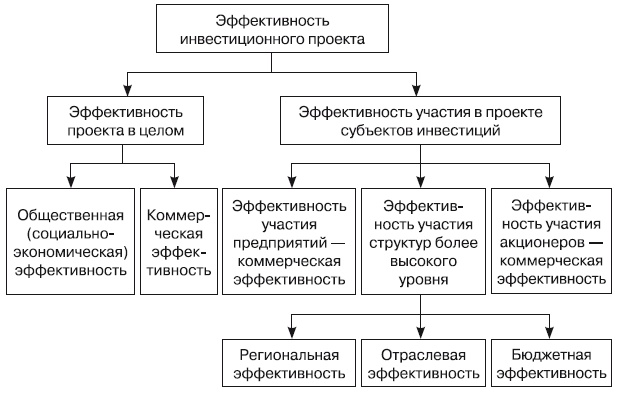

Согласно принятой методике [122] следует оценивать как эффективность проекта в целом, так и эффективность участия в этом проекте субъектов инвестиционного процесса (рис. 5.2).

Рис. 5.2. Виды эффективности инвестиционного проекта

Эффективность инвестиционного проекта – категория, отражающая соответствие проекта, порождающего этот эффект, целям и интересам его участников. Для оценки эффективности проекта необходимо рассмотреть порождаемый им эффект за весь период жизненного цикла, от предпроектной проработки до прекращения проекта.

Показатели эффективности инвестиционных проектов

Основными показателями оценки эффективности инвестиционного проекта являются:

• чистый доход (ЧД);

• чистый дисконтирован ный доход (ЧДД);

• внутренняя норма доходности (ВHД);

• сроки окупаемости инвестиций (простых и дисконтированных) (Тo);

• индексы доходности инвестиций (простых и дисконтированных) (ИДИ, ИДДИ).

Чистым доходом (ЧД) называется накопленный эффект (сальдо денежного потока) за расчетный период.

Чистый дисконтированный доход (ЧДД) – это суммарный приведенный эффект, получаемый в результате осуществления инвестиционного проекта и определяемый превышением суммы дисконтированных доходов всех результатов от инвестирования над суммой дисконтированных затрат. Если используются методика ЮНИДО, то это будет определяться как текущая стоимость суммарного потока денежных средств, образуемого в результате осуществления инвестиций (NPV).

Срок окупаемости дисконтированных инвестиций (Тo) – это период времени, по истечении которого суммарный приведенный результат от реализации инвестиционного проекта становится больше суммы приведенных затрат.

Другой очень важный показатель, который используется для оценки эффективности инвестиций, – внутренняя норма доходности инвестиционного проекта (ВНД) – это показатель доходности инвестиционного проекта, обусловленный заданными параметрами инвестирования. ВНД равна такому значению нормы дисконта, при котором приведенная сумма накопленной чистой прибыли и амортизации равна сумме дисконтированных инвестиций, т. е. чистый дисконтированный доход проекта равен нулю.