• привилегия защиты активов;

• привилегия конфиденциальности;

• организационная привилегия.

Инвестиционная привилегия

В отличие от традиционных страховых контрактов, которые не позволяют держателю полиса влиять на инвестиции и получать информацию о размещении средств, страховые продукты с инвестиционной составляющей, появившиеся на рынке с начала 1990-х гг., дают возможность более активно участвовать в размещении средств.

Компании Лихтенштейна предлагают третье поколение страховых продуктов с инвестиционной составляющей, которые позволяют инвестировать активы в составе аннуитета или полиса страхования жизни не только во внешние или внутренние фонды (по требованию держателя полиса), но и в любые другие предприятия.

Условия, необходимые для заключения подобного договора, оговорены в разд. 43 Предписаний о страховом надзоре2. Там сказано, что если договор страхования предусматривает инвестиционный риск со стороны держателя полиса, страховая компания может сделать любые инвестиции, если клиент готов нести этот риск. Таким образом, держатель полиса непосредственно участвует в диверсификации своего портфеля инвестиций.

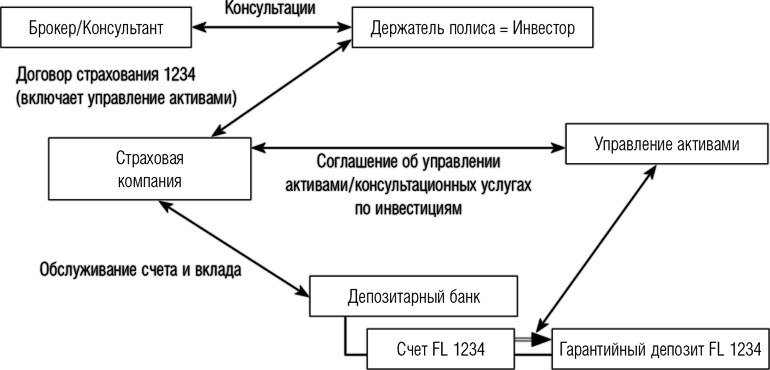

Некоторые компании Лихтенштейна предлагают индивидуализированные продукты с резервом страховых премий (рис. 9.1). Термин «резерв страховых премий» означает, что активы страховой компании соотносятся со стоимостью ее полисов. Иными словами, компания формирует резервный фонд страховых премий, отражающий стоимость всех страховых покрытий. Сумма страховых требований должна покрываться резервным фондом страховых премий, и компания, предлагающая традиционные страховые продукты, несет исключительную ответственность за формирование и пополнение таких фондов3. Однако если речь идет о страховых продуктах с инвестиционной составляющей, страховая компания формирует резервный фонд за счет активов, которые она приобрела по указаниям держателя полиса через инвестиционный фонд. В таком случае страховое покрытие имеет определенную номинальную стоимость и включает номинально отнесенные к нему активы. Эта проблема, актуальная прежде всего для частных клиентов, разрешается при помощи счетов с резервом страховых премий, которые предлагают страховые компании Лихтенштейна.

Индивидуальные счета с резервом страховых премий соотносятся с каждым полисом и зависят от него, т. е. страховая компания управляет отдельно гарантийным депозитом (включая клиринговый счет) по каждому полису, причем большинство компаний разрешают пользоваться услугами нескольких банков. Последнее дает возможность распределять активы полисов и позволяет держателю влиять на структуру счета с резервом страховых премий по соответствующему полису. Владелец полиса может определять инвестиционную стратегию, назначить стороннего управляющего активами, который будет применять желаемую инвестиционную стратегию, и выбрать депозитный банк по согласованию с поставщиком страховых услуг.

Индивидуальный счет с резервом страховых премий, привлечение стороннего управляющего активами и частное банковское обслуживание дают возможность найти решения, учитывающие предпочтения, пожелания и идеи клиента. Благодаря этому аннуитеты или полисы страхования жизни становятся идеальным инструментом структурирования инвестиций и пенсионных накоплений.

Рис. 9.1. Индивидуальный счет с резервом страховых премий

Работая с индивидуальным счетом с резервом страховых премий, управляющий активами может воплотить в жизнь избранную клиентом инвестиционную стратегию. Пожелания и идеи клиента могут варьировать от консервативных депозитов, ориентированных на облигации, до динамичных решений, ориентированных на акции, в сочетании с прямым инвестированием или иными видами капиталовложений. Можно вложить средства и в ценные бумаги, не котирующиеся на бирже. Не допускаются лишь прямые инвестиции в недвижимость, в товарищества на вере (модель коммандитного товарищества, представляющего собой фонд закрытого типа) и инвестиции с дополнительными взносами.

Следует отметить, что держатели полисов не сами принимают инвестиционные решения, они лишь определять стратегию и могут назначить управляющего активами или выбрать его из числа предложенных. Таковы правила, определяющие контроль со стороны владельца.

При рассмотрении вопросов налогообложения мы увидим, что внутренние нормативно-правовые акты той или иной страны могут полностью или частично ограничивать свободу инвестирования.

Полисы страхования жизни Лихтенштейна весьма популярны у частных инвесторов, которые стремятся избежать ограничений при выборе инвестиций и таким образом оптимизировать и расширить свою сферу деятельности. Многие юрисдикции налагают ограничения на альтернативные инвестиции, прежде всего на инвестиции в хедж-фонды, фонды прямых инвестиций и фонды недвижимости. Как правило, клиент может избежать этих ограничений, приобретая легитимный как с финансовой, так и с юридической точки зрения страховой полис Лихтенштейна, позволяющий управляющему активами вкладывать средства в такие фонды.

Налоговая привилегия

В отличие от капитальных вложений, инвестиции в аннуитеты или полисы страхования жизни с инвестиционной составляющей ассоциируются в большинстве европейских стран с налоговыми льготами, которые могут быть довольно значительными. Обычно эти льготы увязаны с определенными критериями, например минимальными сроками или страхованием жизни с выплатой по случаю смерти.

Следует различать налоговые льготы, которые действуют в начале срока страхового договора (часть страховой премии вычитается из суммы налогооблагаемого дохода или облагается налогом на льготных условиях), распространяются на весь срок действия договора (освобождаемые от уплаты налогов сберегательные программы или нераспределенная прибыль) или предоставляются в связи с выплатами (освобождение от уплаты налогов или снижение налоговой ставки).

У нас нет возможности подробно рассмотреть системы разных стран4, поэтому расскажем только о решениях, отвечающих требованиям налогового законодательства Германии, Италии и США.

Германия. Для клиентов из Германии аннуитеты и полисы страхования жизни представляют собой один из способов оптимизации налогообложения. Уплачиваемые страховые премии не облагаются налогами, а нераспределенные прибыли полностью освобождены от уплаты налогов на этапе накопления сбережений. При выплатах должен соблюдаться ряд требований: налогом облагается разница сумм (выплат и взносов), но в случае страхования жизни до определенного возраста, когда выплата осуществляется не ранее чем через 12 лет и после того как бенефициарию исполнится шестнадцать, налогом облагается лишь половина этой разницы. Выплаты по аннуитетам также весьма привлекательны: лишь небольшая их часть облагается налогом по действующей ставке налогообложения личных доходов.

Италия. Для итальянских клиентов премии и нераспределенные прибыли освобождаются от налогов на протяжении всего срока действия договора. При этом инвестиции допускаются любые, лишь бы они приносили доход, в том числе разрешаются инвестиции в хедж-фонды, фонды прямых инвестиций и фонды недвижимости. В случае выплат при жизни налогом облагается прирост стоимости активов по ставке 12,5 %, а при выплатах после смерти страховое возмещение, которое получают бенефициарии, освобождается от налогов в полном объеме (оно не облагается ни налогом на доходы, ни налогом на наследство).