Швейцарские аннуитеты и полисы страхования жизни действительно можно рассматривать как привлекательную альтернативу более сложным, затратным и, как правило, менее защищенным трастам. Кроме того, эти инструменты могут служить выгодным дополнением к трастам, гибкость которых дает определенные преимущества. В сочетании с трастами швейцарские аннуитеты будут, пожалуй, лучшим средством защиты активов.

В действительности с точки зрения защиты активов трасты и швейцарские аннуитеты можно считать аналогами.

Сущность швейцарского аннуитета

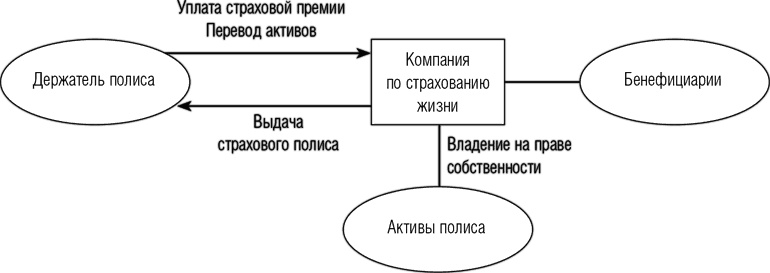

В общем смысле аннуитет – это договор, по которому одна из сторон (обычно страховая компания) обязуется выплачивать второй стороне установленный доход в течение жизни или определенного периода времени либо уплатить ей единую сумму в определенный момент в будущем (при страховании на дожитие, по полису-вкладу) (рис. 11.1).

Рис. 11.1. Договорные отношения сторон в рамках аннуитета

Как правило, в аннуитете участвуют четыре стороны:

1) Страховщик (страховая компания);

2) Страхователь (держатель страхового полиса);

3) Застрахованное лицо;

4) Бенефициарий (или бенефициарии).

Аннуитет – это договор, который страхователь заключает со страховой компанией и по которому он и/или другие лица (бенефициарии) получают страховое возмещение в обмен на страховую премию, уплачиваемую единовременно, регулярными взносами или комбинированно. Страхователем может быть любой субъект права, в том числе компания, фонд или траст. Застрахованное лицо – это человек, жизнь которого становится объектом страхования. Им не обязательно должен быть страхователь, но обязательно – физическое лицо.

Назначенный страхователем бенефициарий получает возмещение в виде определенных единовременных или аннуитетных выплат. Бенефициарием также может быть как физическое, так и юридическое лицо, в том числе и траст.

Главная задача аннуитетов при защите активов – размещение и концентрация сбережений в рамках защищенного полиса. Даже если аннуитет предназначается для защиты активов, размещенных в страховой компании, во избежание неблагоприятных налоговых последствий либо для обеспечения налоговых преимуществ этот инструмент должен соответствовать налоговому законодательству страны постоянного места жительства страхователя и бенефициария (т. е. страны их налогового резидентства). Например, законом может быть установлен минимальный срок действия полиса или условия страхования могут предусматривать определенную величину страхового покрытия в дополнение к инвестиционному компоненту.

Доходы и прирост капитала по активам, вложенным в швейцарский полис страхования жизни или в полис Лихтенштейна, не облагаются местными налогами, включая швейцарский 35 %-ный налог у источника, который обычно применяется к выплатам практически от всех источников в стране. В обеих странах выплаты возмещения по полису как бенефициарию, так и держателю полиса налогами не облагаются.

Средства, уплаченные страхователем по договору аннуитета или полису страхования жизни не рассматриваются как дар, поскольку считаются страховой премией. Более того, в ряде стран эти активы не включаются в состав наследственной массы, поскольку права страхователя отличаются от прав собственника или учредителя траста и являются лишь правами стороны по договору и держателя страхового полиса.

Аналогично, активы, правильно структурированные в рамках полиса страхования, не облагаются налогами на имущество. Наконец, в ряде стран капитал, выплаченный по полису страхования жизни по истечении срока страхования, либо вовсе освобождается от налогообложения, либо облагается налогами по очень низким ставкам.

Защита инвестиций

И в Швейцарии, и в Лихтенштейне государственное регулирование страхового бизнеса является очень жестким. Для иностранных инвесторов особое значение имеет то, что компании, предоставляющие услуги по страхованию жизни, должны поддерживать обеспечительный резерв, покрывающий все их обязательства и включающий дополнительную обеспечительную маржу. Такой резерв отделяется от оборотных активов компании. Поэтому даже в случае банкротства страховой компании Швейцарии или Лихтенштейна (чего до сих пор ни разу не случалось – факт сам по себе уникальный), средства по аннуитетам и полисам страхования жизни не включаются в состав имущества и остаются в безопасности и под защитой.

Активы, размещенные в трастах, более уязвимы, поскольку деятельность трастовых компаний регулируется менее жестко (или не регулируется вовсе) и поэтому сильнее зависит от профессионализма и добросовестности управляющих. Конечно, при тщательном выборе управляющего и контроле его работы, например путем назначения попечителя, который проверяет все операции траста, согласовывает выплаты и имеет право налагать вето на определенные решения управляющих, проблем можно избежать. Однако для этого требуется соответствующее имущественное планирование и организация траста, что более сложно и затратно по сравнению со страхованием.

Сущность траста

Траст представляет собой имеющее обязательную силу соглашение1, согласно которому одно лицо (учредитель) передает активы доверительному управляющему (или управляющим), получающему и принимающему правовой титул таких активов для управления ими в пользу указанных физических лиц или бенефициариев. В число бенефициариев может входить учредитель траста, но не его управляющий. Таким образом, главной особенностью траста является разделение права собственности и бенефициарного интереса на переданные в него активы.

Основной документ траста – трастовый инструмент, который может оформляться в форме учредительного акта (с указанием учредителя-доверителя) или декларации траста, где доверитель не указывается или указывается только в качестве бенефициария. Этот документ определяет права и обязательства доверителя и управляющих. Трастовый инструмент закрепляет права последних по управлению имуществом в соответствии с его положениями, а также обязательства, налагаемые на них регулирующим законодательством.

Трасты, защищающие активы, обычно создаются по применимому праву (например, праву Невиса, Островов Кука или Багамских островов и подобных юрисдикций), основная характеристика которого заключается в защите активов от исковых требований с даты их передачи в траст. Безусловно, подобные положения не распространяются на мошеннические операции, но соответствующие законы обычно имеют ограничения. Например, на Багамах действует Закон о мошеннических операциях, согласно которому реализация имущества по существенно заниженной цене и с целью обмана кредиторов может быть признана недействительной на основании иска кредитора. Но при этом именно кредитор должен доказать, что мошенничество было «намеренным», а занижение цены – «существенным».