• корпорации, включенные в подразд. S Кодекса о внутренних доходах США (так называемые S-корпорации), или иные категории организаций, определенные Министерством финансов.

Все иные виды вложений разрешены, если не противоречат политике кастодиана или доверительного управляющего пенсионного плана.

Несмотря на то что швейцарский аннуитет имеет признаки страхования жизни, он не квалифицируется как полис страхования жизни владельца IRA. Следовательно, покупка аннуитета не считается запрещенной операцией по мнению Налоговой службы США.

Лишение прав на льготы по IRA

По активам IRA запрещены следующие операции: передача прав на доходы или активы; продажа, обмен или сдача в аренду имущества; выдача займов; кредитование; приобретение товаров (услуг) или ссуд для лиц с ограниченными правами; предоставление фидуциариям права получать или пользоваться доходами или активами ради собственной выгоды.

В отношении IRA лицами с ограниченными правами считаются:

• владелец IRA и его супруг;

• родители или потомки владельца IRA, а также их супруги;

• инвестиционные консультанты или управляющие владельца IRA;

• любые корпорации, товарищества, трасты или недвижимое имущество, в которых владелец IRA имеет долю не менее 50 %;

• любые лица, предоставляющие услуги по IRA, включая доверительных управляющих и кастодианов.

Владелец самоуправляемого IRA, проводящий на средства этого пенсионного плана запрещенные сделки или операции с лицами, чьи права ограничены, теряет льготы по отложенным налогам. В подобных случаях все активы IRA возвращаются его владельцу в текущем налоговом году и облагаются подоходным налогом и штрафами.

Взносы IRA

Ежегодные взносы

Вклад IRA может открыть любое лицо, получающее в течение года облагаемый налогом трудовой доход. Для целей IRA к трудовому доходу относится заработная плата, гонорары, чаевые, бонусы, комиссии, налогооблагаемые алименты и содержание, выплачиваемое одним супругом другому при раздельном проживании.

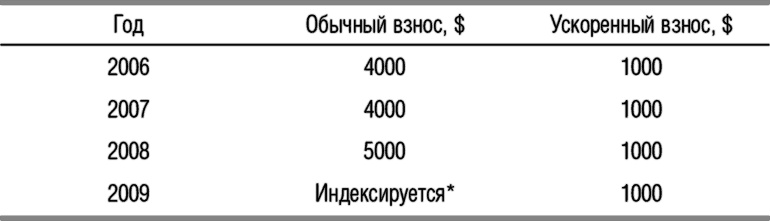

В семье IRA могут иметь и муж, и жена, даже если один из них не работает. Ежегодные взносы на одного человека не должны превышать общую сумму облагаемого налогом трудового дохода или определенную сумму, которая указана в табл. 12.2, в зависимости от того, какая из них меньше. Владельцы IRA в возрасте более 50 лет могут добавлять «ускоренные» взносы, размер которых также указан в таблице.

Размер средств на счете IRA не ограничен. Все доходы традиционных IRA не облагаются налогом до снятия со счета. Для Roth IRA взносы не освобождаются от подоходного налога, поэтому снимать средства можно без уплаты налога по истечении пяти лет при выполнении определенных условий.

Таблица 12.2. Максимальный размер ежегодных взносов по традиционным IRA и Roth IRA

* Максимальный размер обычного взноса повышается на $500 в год, если кумулятивная инфляция превышает очередной 500-долларовый интервал.

Пролонгация счетов

При пролонгации все средства со счета снимаются и полностью или частично переводятся на другой пенсионный план. Например, можно перевести средства с квалифицированного плана на план IRA. Пролонгация должна быть завершена в течение 60 дней, иначе налоговые льготы на снятые средства будут отменены и должны облагаться налогом как обычный доход в год его получения. Если владельцу счета не исполнилось 59,5 лет, налоговые органы наложат на него штраф в размере 10 % полученной суммы (за исключением оговоренных случаев).

Владельцам пенсионных вкладов, планирующим пролонгировать свои счета, необходимо предпринять все меры для своевременного завершения операции, поскольку сведения обо всех временно снятых вкладах направляются в налоговые органы. Если в течение 60 дней не будет получено сведений о пролонгации, снятие средств будет считаться выплатой и на них будет начислен налог.

Не допускаются следующие варианты пролонгации:

• проведение более одной пролонгации одного и того же типа вклада, например из IRA в IRA, либо пролонгации с использованием одних и тех же средств в течение 12 месяцев;

• переход с SIMPLE IRA на традиционный IRA в первые два года с момента открытия счета;

• переход после 70,5 лет на IRA или на квалифицированный план, сумма которого равна установленной минимальной выплате налогоплательщику за соответствующий год;

• переход с Roth IRA на традиционный IRA или квалифицированный план.

Прямая пролонгация

В отличие от обычной пролонгации, прямая пролонгация всегда проводится с активами квалифицированного плана, традиционного IRA или SIMPLE IRA и заключается в переходе на традиционный IRA или иной план, на который переводит средства работодатель. При этом активы не могут быть обналичены или отчуждены налогоплательщиком. Кроме того, поскольку прямые пролонгации рассматриваются налоговым органам как пенсионные выплаты, в отчетах должна ставиться специальная кодировка, указывающая, что средства были переведены путем прямой пролонгации на счет IRA или пенсионного плана работодателя и поэтому не облагаются налогом.

Трансферт

Основным методом внесения средств в новый или существующий IRA является трансферт. Это прямой перевод активов IRA от одного доверительного управляющего или кастодиана к другому. Для IRA количество подобных операций не ограничено, поскольку вклады переводятся из одной организации в другую. Как пенсионные выплаты, эти операции не включаются в отчеты налоговым органам.

План Solo 401 (k) для индивидуальных предпринимателей

Счет Solo 401 (k) предполагает несколько вариантов пенсионного планирования, включающие увеличенные суммы взносов и налоговые льготы для индивидуальных предпринимателей. Как и в IRA, здесь есть возможность инвестировать в традиционные и альтернативные инструменты (при условии, что кастодиан рассматривает их как альтернативные инструменты по таким видам планов).

Solo 401 (k) предоставляет индивидуальным предпринимателям такие же возможности, лимиты по взносам и обладает такой же гибкостью решений, что и планы 401 (k), предназначенные для компаний с большим числом работников. Поэтому предприятия с единственным владельцем могут накопить на пенсионном счете больше средств и быстрее, чем при использовании IRA, сочетая отчисления из фонда заработной платы и из прибыли. Solo 401 (k) по сравнению с планами для малого бизнеса имеют следующие преимущества:

• гибкость взносов: предприниматель ежегодно сам принимает решение об переводе средств и размерах взносов;