• больший размер максимальных взносов: размер взносов с отложенными налогами может в три раза превышать сумму взносов по другим видам пенсионных планов;

• легкость открытия счета: отсутствие сложных административных требований при условии хорошо проработанного плана и обращения к надежному кастодиану или доверительному управляющему;

• удобство консолидации: Solo 401 (k) позволяет консолидировать активы традиционных IRA или других пенсионных планов;

• возможность получения займов: владельцы плана могут получить заем на сумму не более $50 000 или половины вклада Solo 401 (k), в зависимости от того, какая из них меньше. Заем может быть направлен на любые цели; эти деньги не облагаются налогом или штрафами при условии своевременного возврата.

Не так давно Solo 401 (k) получил новые преимущества: конгрессом США был принят закон, позволяющий оформлять размещенные на нем средства как взносы Roth 401 (k), перечисляемые после уплаты налогов. Этот закон сделал возможным снятие и/или распределение средств счета без обложения налогами после того, как владельцу исполнится 59,5 лет, при соблюдении установленных требований.

В отличие от IRA план Solo 401 (k) допускает вложения средств в инструменты страхования жизни и S-корпорации.

Компании, отвечающие требованиям Solo 401 (k)

Пенсионные планы Solo 401 (k) идеально подходят для целого ряда компаний с единственным собственником, включая индивидуальных предпринимателей, общества с ограниченной ответственностью, товарищества и корпорации. В их число входят брокеры по недвижимости, квалифицированные бухгалтера, консультанты, подрядчики, предприниматели, юристы и представители сферы торговли. Несмотря на то что планы Solo 401 (k) предназначены для предприятий с одним собственником без штатных сотрудников, допускаются следующие исключения:

• супруги;

• внештатные сотрудники, работающие менее 1000 часов в год;

• сотрудники со стажем работы менее года;

• определенные категории работников, состоящих в профсоюзах;

• определенные категории нерезидентов или иностранных работников.

Владельцу бизнеса следует знать, что, если у него появляются постоянные штатные сотрудники, пенсионный план должен быть переоформлен в традиционный план с отчислениями работодателя 401 (k) согласно Федеральному закону о безопасности пенсионных доходов работников (ERISA) 1974 г., который регулирует деятельность частных пенсионных фондов и корпоративных социальных программ.

Максимальные размеры взносов

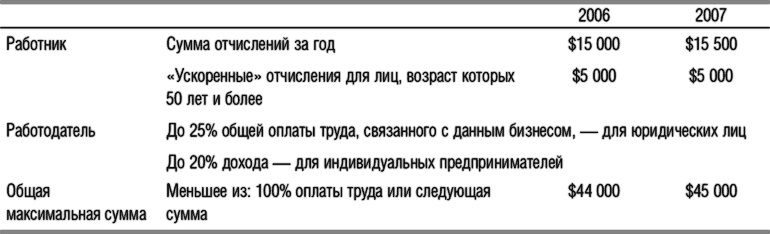

Выступая в роли работодателя и работника, собственник бизнеса может перечислять комбинированные взносы, включая отчисления из заработной платы и из прибыли. Кроме того, если ему исполнилось 50 лет или более, он может делать дополнительные «ускоренные» отчисления из заработной платы.

Максимальные размеры отчислений в 2006 и 2007 гг. приведены в табл. 12.3.

Следует отметить, что при сравнении с максимальной суммой берется общая сумма отчислений по планам 401 (k) или Roth 401 (k). Указанные ограничения применяются для полной суммы по плану Solo 401 (k). Если план предусматривает оба варианта, превышение максимальной суммы каждым компонентом или обоими не допускается.

Таблица 12.3. Максимальные размеры отчислений в 2006–2007 гг.

Источники финансирования

Кроме отчислений из заработной планы или прибыли вклады Solo 401 (k) могут финансироваться за счет пролонгации или перевода средств из других пенсионных планов, указанных ниже:

• традиционный IRA, SEP и SIMPLE (не ранее чем через два года после открытия плана);

• квалифицированные планы или планы Кеога (программы участия в прибыли, частные пенсионные планы, планы с установленными выплатами);

• планы 401 (k);

• планы 403 (b);

• планы 457.

Пенсионный план Roth Solo 401 (k)

Roth Solo 401 (k) – это не отдельный вид пенсионного плана, а скорее скорректированный вариант Solo 401 (k). Он позволяет владельцам бизнеса выделять средства и перечислять их как взносы плана Roth. Такой компонент Solo 401 (k) сочетает повышенные максимальные суммы Solo 401 (k) с налоговыми льготами Roth IRA.

В отличие от Roth IRA взносы по плану Roth Solo 401 (k) не имеют ограничений по доходу. Владелец бизнеса может переводить суммы, в три раза превышающие максимальные отчисления на Roth IRA. Кроме того, если ему более 50 лет и если он перечислил максимальные суммы на Roth IRA, компонент Roth для Solo 401 (k) можно использовать, чтобы вносить до $25 000 в год либо до $50 000, если владелец состоит в браке, а его супруг работает.

Владельцам бизнеса следует знать, что максимальная сумма отчислений по плану как Solo 401 (k), так и по Roth Solo 401 (k) считается по общей сумме перечисленных средств. Указанные максимальные суммы применимы для всего счета Solo 401 (k). Превышение лимита по каждому компоненту или по ним вместе не допускается.

Важно отметить, что пятилетний период владения планом Roth обычно считается со дня открытия счета Roth IRA, а не с первого дня перевода отчислений Roth на счет Solo 401 (k). При пролонгации плана Roth, ведущегося по правилам плана 401 (k), с переоформлением в план Roth IRA, период, на котором переводимые средства находились на счете Roth, не включается в пятилетний период для определения льготных выплат со счета Roth IRA. Однако если Roth IRA был открыт в предшествующем году, до того как на него перевели средства пролонгируемого плана, т. е. пятилетний период для определения льготных выплат начинается с момента более ранних отчислений в Roth IRA, то включаются все взносы, в том числе и суммы, переведенные со счета Roth.

Чтобы вникнуть во все тонкости данных операций, до принятия решения о переводе средств со счета Roth 401 (k) на счет Roth IRA рекомендуется проконсультироваться с юристом или налоговым консультантом.

Организации, работающие с планами IRA и Solo 401 (k)

В США самоуправляемые пенсионные счета, как персональные, так и финансируемые работодателем, можно передавать кастодиану или лицензированным финансовым организациям. Однако не все кастодианы позволяют владельцам пенсионных счетов размещать средства IRA или Solo 401 (k) в швейцарских аннуитетах.

Банки

Банки, зарегистрированные по федеральному законодательству или по законодательству отдельных штатов, предлагают владельцам самоуправляемых IRA услуги доверительного хранения в более традиционных инвестиционных инструментах, включая акции, облигации, взаимные фонды и, конечно, банковские вклады.