Расчет платежей для процентных свопов. Калькуляция чистых сумм платежей между проектной компанией и «поставщиком свопа» основывается на определенной сумме основного долга для каждого периода времени (то есть сумме заимствования, для которой проценты и рассчитываются), хотя в соглашении о процентном свопе ни одна из сторон не дает взаймы другой стороне, а только выплачивает разницу между двумя процентными ставками.

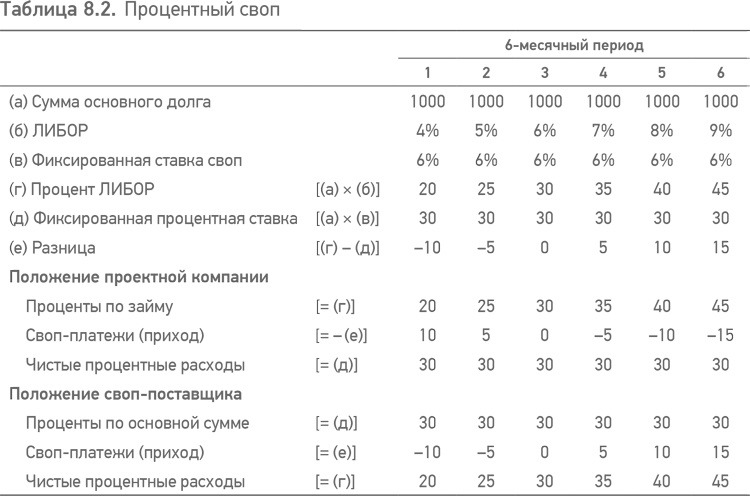

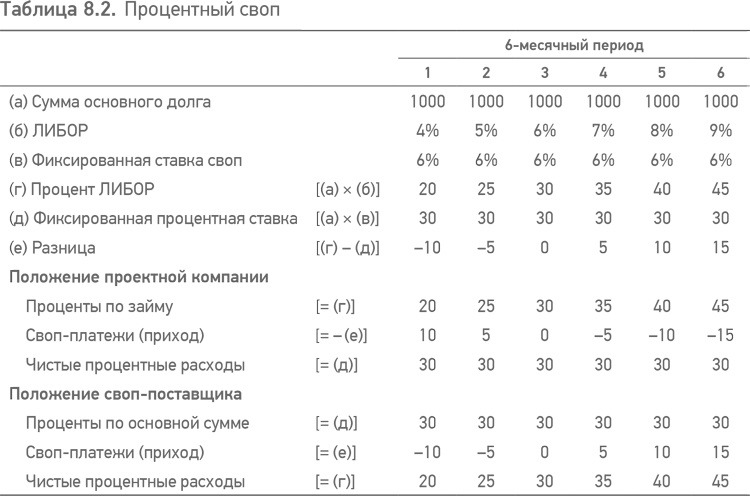

Таблица 8.2 представляет, как на практике мог бы работать процентный своп между шестимесячным ЛИБОР и фиксированной ставкой. Предположим, что проектная компания занимает 1000 (то есть это сумма, на которую начисляются проценты) при ЛИБОР, повторно зафиксированном на шесть месяцев, обменивая эту «плавающую процентную ставку» на фиксированную ставку в 6 % и погашая заем за один взнос в конце шестилетнего периода.

Тем самым проектная компания превращает свои платежи по процентному ЛИБОР с «плавающей ставкой» в платежи с фиксированной ставкой в 6 %, а поставщик свопа проделывает обратную операцию

Процентный своп уменьшает расходы и кредитный риск. Хотя ни одна из сторон соглашения о процентном свопе не одалживает другой стороне денежных средств, но каждая сторона несет кредитный риск по сделке. Если проектная компания не выполняет своих обязательств по займу, то соглашение о процентном свопе должно быть расторгнуто. Поставщик свопа производит зачет, регистрируясь в другом свопе для обеспечения баланса в условиях оплаты (то есть другой участник принимает обязательства проектной компании). Но если долгосрочные фиксированные процентные ставки упали после первоначального подписания свопа, новый участник не будет согласен платить ту же самую высокую ставку фиксированных процентов, как проектная компания. Разница между первоначальной и новой фиксированной ставкой составляет потери первоначального своп-провайдера. Эта разница также известна как «расходы по зачету» или «расходы закрытия позиции».

Конечно, в случае дефолта долгосрочная фиксированная ставка для остатка по условиям оплаты свопа выше, чем первоначальная ставка, и нет «расходов закрытия позиции» для поставщика свопа; наоборот, проектная компания получает прибыль.

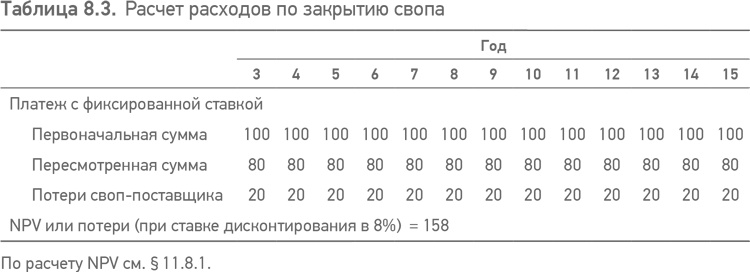

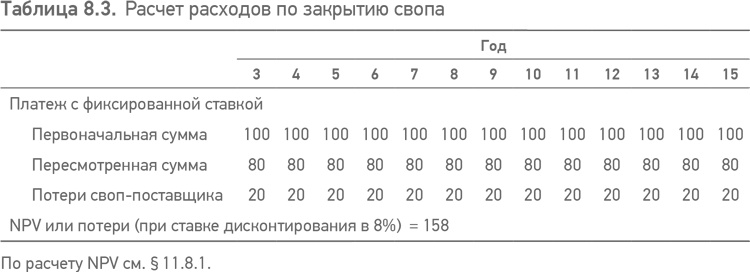

Например, если своп для суммы основного долга в 1000 предоставляется на 15 лет по фиксированной ставке в 10 %, а после двух лет проектная компания не в состоянии выполнять принятые на себя обязательства, то поставщик свопа может только разместить своп при 8 %; в табл. 8.3 представлен расчет «расходов закрытия позиции», последующих за этим.

Следовательно, потери своп-поставщика при прекращении действия соглашения не будут эквивалентны сумме основного долга, а будут составлять ежегодно 20 для оставшихся 13 лет.

NPV этого денежного потока – это расходы по закрытию свопа; в этом случае они составляют 15,8 % от величины основной суммы.

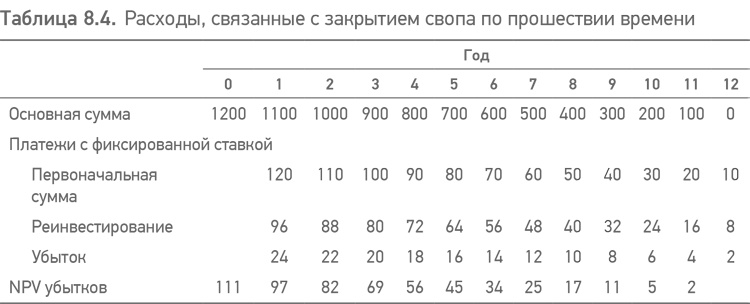

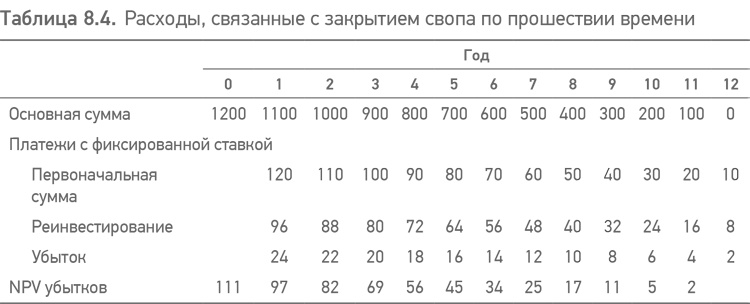

Таблица 8.4 определяет расходы по закрытию свопа для типичного денежного потока проектного займа, рассчитанного для всего периода займа, год за годом со следующими допущениями.

• Заем в 1200.

• Погашается за 12 ежегодных взносов.

• Первоначальная фиксированная ставка в 10 %.

• Ставка реинвестирования в 8 % после дефолта проектной компании.

Таким образом, если проектная компания вступает в период неплатежей сразу же после подписания займа и свопа и долгосрочные процентные ставки также снижаются с 10 до 8 % в этот период времени, то потери своп-поставщика составляют 111. В случае дефолта в конце первого года потери составят 97, в конце второго года это 82 и т. д. Безусловно, если ставка реинвестирования выше, чем 10 %, то есть прибыль, которая является выгодой проектной компании, а не потерями в момент закрытия. Расчет прибыли или потери на свопе при его расторжении в любой момент известен как переоценка; своп, который показывает прибыль при своем расторжении, носит название «с выигрышем» (in the money), а при обратной ситуации он называется «без выигрыша» (out of the money).

Потенциальные убытки – это кредитный риск, который своп-поставщик принимает на себя в отношении проектной компании, а не кредитный риск по займу; потенциальные убытки не являются фиксированным значением, но зависят от следующего.

• Величина оставшегося срока действия свопа.

• Направление изменений рыночных ставок при наступлении дефолта.

• Первоначальный своп исторически является высокой или низкой ставкой (если низкой ставкой, вероятность расходов закрытия позиции уменьшается, потому что маловероятно, что долгосрочные ставки пойдут еще вниз, и наоборот).

Следовательно, своп-поставщик, вступая в своп с проектной компанией, обязательно должен оценить уровень кредитного риска, но на тот момент времени это не больше чем его догадки. Говоря очень приблизительно (поскольку существует очень много переменных значений), для 15-летнего процентного свопа, основанного на выплатах амортизационного кредита, расписание этих выплат представлено в табл. 8.4 (которое является типичным для проектного финансирования). Банки могут оценить кредитный риск в 15–20 % для максимальной суммы основного долга.

Для своп-поставщика намного проще организовать сбалансированный своп на рынке, чем привлечь долгосрочное финансирование с фиксированной ставкой и передать кредит по цепочке проектной компании, так как его собственные партнеры в процессе обеспечения свопа принимают риск, который во много раз ниже, чем при осуществлении долгосрочного заимствования, так как банк, обеспечивающий своп для проектной компании, имеет свободный доступ к финансированию с краткосрочной «плавающей ставкой» и допускает, что финансирование всегда может быть обновлено (но см. § 8.2.4).

Расходы закрытия позиции для займов с фиксированной ставкой. Заимодавец, обеспечивающий заем с фиксированной ставкой или долговые обязательства, также имеет расходы закрытия позиции в случае дефолта у проектной компании по абсолютно тем же причинам, что и своп-поставщик: если ставка, по которой финансирование с фиксированной ставкой может быть повторно одолжено, снизится в случае дефолта проектной компании, то кредитор, который одалживал под фиксированную ставку, понесет убытки. Однако на некоторых рынках расходы закрытия позиции при преждевременном прекращении эмиссии облигаций могут быть во много раз выше, чем такие же расходы для процентного свопа.

• Когда заем погашен преждевременно по любой причине, заимодавец обычно теряет будущую прибыль (хотя небольшая плата за предварительный платеж может быть внесена). Расходы закрытия позиции и рассчитываются именно для того, чтобы заимодавец не нес потери в этой ситуации; однако держатели облигаций могут потребовать выплат NPV для части или всей суммы их будущей прибыли.