• Гарантии или страхование относительно всех рисков, как политических, так и коммерческих; в этом случае заимодавцы, предоставляющие финансирование, не несут никаких рисков по проекту (полное возмещение).

• Прямые займы проектной компании – это кредиты, предоставляемые заимодавцами государственного сектора (национальные или международные организации), которые готовы нести политические риски, неприемлемые для заимодавцев частного сектора; эти организации также могут принять на себя коммерческие риски, связанные с проектом, тогда они принимают полный риск по проекту, или потребовать, чтобы коммерческий банк частично или полностью гарантировал полный риск по проекту.

Точно так же покрытие убытков в результате воздействия политических рисков может быть получено инвесторами (но очевидно, это не касается покрытия убытков в результате воздействия коммерческих рисков).

Основными источниками для покрытия убытков в результате воздействия политических рисков, полного возмещения или осуществления прямого займа являются

[10] следующие.

• Экспортные кредиты (то есть гарантии или страхование для заимодавцев или прямое кредитование проектной компании), привязанные к экспортным продажам проектной компании (см. § 10.3), предоставляемые экспортно-кредитными агентствами отдельных стран или экспортно-кредитными банками (см. § 10.2); в § 10.5 предоставлена информация о наиболее крупных экспортно-кредитных агентствах.

• «Несвязанное» финансирование, гарантии/страхование или инвестиционные программы (то есть не связанные с экспортом) предоставляются экспортно-кредитными агентствами или другими двусторонними организациями (см. § 10.4).

• Кредиты, гарантии или страхование инвестиций, предоставляемые международными финансовыми учреждениями, такими как Всемирный банк (см. § 10.6).

• Рынок частного страхования (см. § 10.7).

Значительная часть проектного финансирования, привлеченного в развивающиеся страны, использует эти методы. Следует отметить, что экспортно-кредитные агентства и международные финансовые учреждения в большинстве случаев предоставляют прямые кредиты, а не гарантии или страхование для заимодавцев частного сектора; такие прямые кредиты не включены в рыночную статистику, которая представлена в главах 1 и 2.

§ 10.2. Экспортно-кредитные агентства

Если проектная компания работает в развивающейся стране и импортирует оборудование для проекта, то экспортно-кредитное агентство может предоставить гарантии политического риска, гарантии всех рисков или прямые кредиты. В случае предоставления гарантий политического риска или гарантий всего риска экспортно-кредитные агентства также могут оказать поддержку финансирования посредством процентных субсидий для коммерческих банков. Таким образом, или через прямое кредитование, или через субсидии процентных ставок экспортно-кредитные агентства имеют возможность предлагать экспортерам конкурентоспособное финансирование с фиксированной ставкой. Экспортно-кредитные агентства также обеспечивают страхование инвестиций (от последствий воздействия политических рисков) для инвесторов в собственный капитал.

Экспортно-кредитные агентства – это или государственные учреждения в соответствующей стране, которые были созданы с целью обеспечения поддержки экспорту этой страны, или это компании частного сектора, которые действуют как канал для государственной поддержки экспорта в рассматриваемой стране. Точно так же предоставляется страхование инвестиций для подданных страны, в которой создано экспортно-кредитное агентство. Такие агентства могут также поддерживать кредитные сделки, которые включают в себя экспорт из других стран, на основании соглашений, которые заключили между собой отдельные экспортно-кредитные агентства. Например, в странах Европейского союза экспортно-кредитные агентства стран-участников покрывают до 30 % стоимости контракта.

В настоящее время большинство крупных экспортно-кредитных агентств между собой также заключили соглашения о кооперации, чтобы сотрудничать в ситуациях, когда экспорт осуществляется из нескольких стран и, следовательно, в проекте участвует больше чем одно экспортно-кредитное агентство. Типичная структура в такой ситуации предполагает назначение «ведущего экспортно-кредитного агентства» обычно для ведущего подрядчика и осуществления всего покрытия и финансирования, предоставляемого этим агентством. Все остальные задействованные экспортно-кредитные агентства затем перестраховывают свою долю риска. Следовательно, проектная компания должна иметь дело только с одним комплектом документации и выплатами только одному экспортно-кредитному агентству.

Все крупные экспортно-кредитные агентства (так же как OPIC – см. § 10.5.2, МАГИ – см. § 10.6.4 и некоторые страховые компании частного сектора – см. § 10.7) являются членами Международного союза кредитных и инвестиционных страховщиков – Berne Union, который осуществляет международную координацию и обмен информацией в этом секторе.

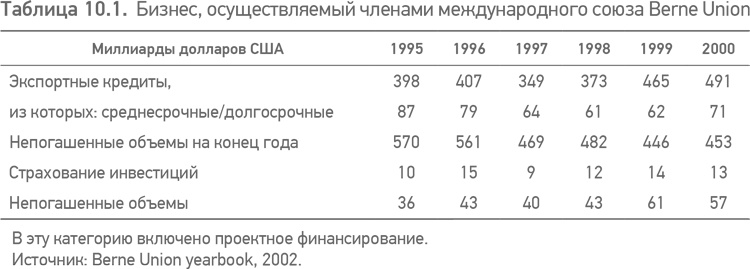

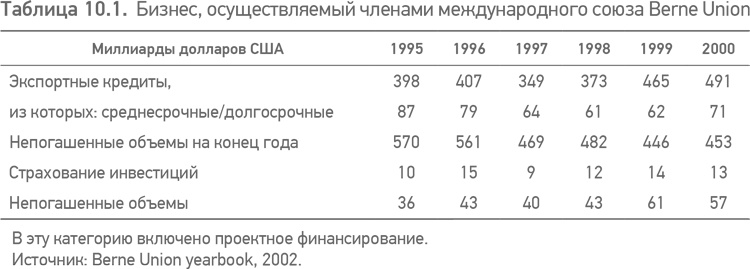

Бизнес, осуществляемый членами международного союза Berne Union, в последние годы был следующим (табл. 10.1).

Использование экспортных кредитов сократилось в 1990-х годах, поскольку заимодавцы все более и более соглашались принимать риск без такого покрытия; в страховании инвестиций наблюдалась такая же тенденция, но все изменилось после азиатского кризиса 1997 года, когда незастрахованные инвесторы и заимодавцы понесли значительные убытки.

К концу 1999 года сумма непогашенных экспортных кредитов членов союза Berne Union в 516 миллиардов долларов США (краткосрочные и среднесрочные/долгосрочные) составляла приблизительно четвертую часть от суммы кредитов в 2,2 триллиона долларов США, предоставленных развивающимся странам.

Как видно из представленных цифр, значительную часть бизнеса экспортно-кредитных агентств составляет краткосрочное финансирование торговли; этот аспект деятельности экспортно-кредитных агентств все более и более приватизируется (то есть осуществляется без поддержки государственного сектора) и, безусловно, теряет свою привлекательность для проектного финансирования.

Проектное финансирование – это относительно новая область деятельности для экспортно-кредитных агентств; финансирование, традиционно предоставляемое ими, было в форме кредитов покупателям для крупных предприятий общественного пользования в рассматриваемой стране, гарантии для которых очень часто предоставляло правительство страны, в которой расположен проект. Теперь они вынуждены внедрять новые финансовые продукты, поскольку крупные проекты все в большей степени финансируются частным сектором, а не правительством страны, где расположен проект.