Поскольку в XXI столетие перешло все еще значительное количество «избыточных элементов», образовавшихся в период интернет– и телекоммуникационного бума конца 1990-х гг., этот цикл бума и спада не останется уникальным. Я ожидаю увидеть повторение подобного цикла и в будущем.

При переходе из детского возраста во взрослый мы теряем значительную долю умственной гибкости, но приобретаем взамен способности, отточенные под нашу среду обитания. Мастерство и компетенции улучшаются, несмотря на уменьшение количества синаптических связей. В мире бизнеса происходит то же самое. Отрасль продолжает расти и развиваться, несмотря на сокращение числа конкурентов, по мере того как рынок отбирает лучшие продукты и процессы (см. приложение 19.4).

Приверженцы классической теории часто рассматривают процесс бума и спада как расточительный и рискованный, хотя он создает необходимую платформу для будущего роста. За более чем три миллиарда лет существования жизни на Земле природа многократно повторяла этот процесс. А палеонтолог Дэвид Рауп находит прямую аналогию между циклами на фондовом рынке и циклами развития ископаемых существ8.

Инвесторы, используйте свои мозги

Теперь, когда мы примерно обрисовали картину, давайте вернемся к трем вышеперечисленным преимуществам, которые несет с собой знание о развитии головного мозга для инвесторов.

Первое преимущество связано с глубоким осознанием существования такой модели, как «бум – спад», и причин ее повсеместной распространенности. Дело в том, что в условиях неопределенности она позволяет начать с множества альтернатив (например, синаптических связей) и затем отобрать (путем сокращения) самые эффективные для существующих условий. Безусловно, такой процесс является довольно дорогостоящим, потому что расходуется много энергии и ресурсов, зато он приносит наилучшие результаты.

Второе важное преимущество дает понимание той роли, которую играет указанный процесс в формировании рыночных маний. Проведем аналогию между детским мозгом и рынком, где синапсы – это действующие на нем компании или новые игроки. Сразу после рождения рынок начинает разрастаться, создавая огромное количество компаний, и некоторые из них оказываются чрезвычайно успешными. Царит всеобщий энтузиазм. Введите сюда такой параметр, как цены, и вы получите все предпосылки для формирования мании.

Инвесторы используют цены как важный ориентир для оценки потенциального успеха бизнеса. Когда цена растет, люди, естественно, хотят участвовать в этом росте. Запускается позитивная ответная реакция, которая подстегивает манию. Но, как нам известно, процесс сокращения избыточных элементов неизбежен. Дорога инноваций выстлана неудачами и останками разорившихся компаний.

Участники рынка должны понимать, что из-за высокой неопределенности среды в периоды инновационного развития зачастую очень трудно сказать заранее, какие компании преуспеют, а какие потерпят неудачу. Однако вознаграждение, которое получают (и приносят) победители, может быть значительным, что подводит нас к итоговому выводу.

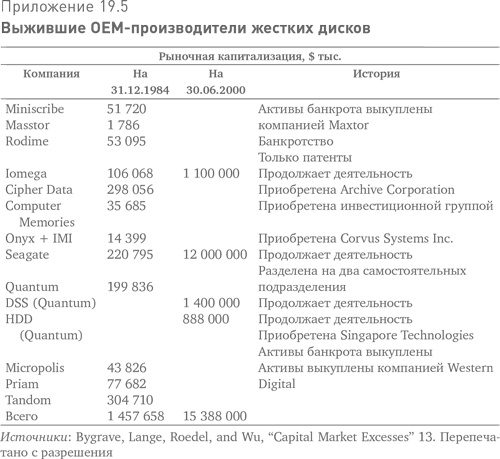

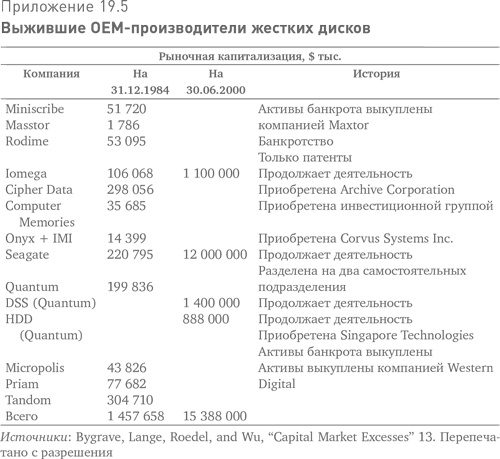

Когда процесс сокращения избыточных элементов подходит к завершению, инвесторам надлежит держать нос по ветру в поисках потенциальных победителей, потому что своевременное вложение в эти компании может принести очень и очень хорошую доходность. Например, инвестиция в акции 12 компаний-производителей жестких дисков, сделанная в начале 1985 г. и удержанная до июня 2000 г., принесла бы совокупную годовую доходность в 11 %. Более того, вопреки многочисленным неудачам и интенсивной конкуренции, с которыми сталкивались данные компании, те инвесторы, которые продали бы своих победителей на пике роста, получили бы совокупную годовую доходность в 21 % (см. приложение 19.5)9. Похожие результаты характерны и для акций производителей ПК в период с 1998 по 2000 г.

Несмотря на то что рынки и компании являются социальными конструктами, они проявляют свойства, во многом аналогичные свойствам природных систем. Наглядный пример тому – сходство между развитием головного мозга и инновационным процессом.

Глава 20

Опережая события

Связь созидательного разрушения с ожиданиями

Ты понимаешь, что жизнь пошла под гору, когда твой разум дает обещания, а тело не может их выполнить.

Группа Little Feat. Композиция «Старики танцуют буги-вуги»

Утрата прайда

Эта сцена знакома каждому, кто смотрел телепередачи о природе. Молодой и дерзкий лев бросает вызов величественному, но стареющему вожаку прайда (львиной стаи). Прибегающему к запугиванию и взвешенному применению силы пожилому льву какое-то время удается сдерживать молодого бунтаря. Но в конце концов вожак сдается и более молодой и сильный лев занимает его место1.

Один из очевидных выводов состоит в том, что не все молодые бунтари станут вожаками прайда, но новый вожак – всегда бунтарь2. В бизнесе, как и в саванне, ведется никогда не прекращающаяся борьба за лидерство. Успех в природе означает возможность передать свои гены следующему поколению. Успех в бизнесе означает, что компания будет генерировать экономическую прибыль и совокупную акционерную доходность выше, чем в среднем по группе равных ей компаний.

Знание динамики борьбы за лидерство в прайде помогает инвесторам лучше понять инновационный процесс и может быть полезным в том отношении, что, кажется, существует определенная закономерность в реакции инвесторов на инновации. Инвесторы склонны либо недооценивать, либо переоценивать перспективы роста.

Фондовый рынок вносит свои сложности в оценку инновационного процесса, потому что цены акций отражают не столько ситуацию «здесь и сейчас», сколько ожидания в отношении будущего3. Используя мириады методов и моделей, инвесторы примеряют текущую стоимость компании к ее будущему – точнее, текущую стоимость ее будущих денежных потоков. Цены акций отражают коллективные ожидания инвесторов. Следовательно, инвесторы должны оценивать не инновацию как таковую, а то, как эта инновация будет воспринята рынком. Вот здесь и могут находиться потенциальные инвестиционные возможности.

Ожидания Златовласки: холодно… горячо… то, что нужно

[4]Убедительно доказано, что S-образная кривая отображает изменения объемов продаж и прибылей в отрасли после перегиба кривой или радикального изменения технологий4. Рост начинается медленно, затем ускоряется в нарастающем темпе и, наконец, сглаживается (см. приложение 20.1).