Разумеется, рыночная капитализация не указывает на цену, которую пришлось бы заплатить при поглощении компании. Обычно потенциальному «захватчику» приходится предлагать примерно на 35 % больше курса акций на момент, когда впервые появились слухи о возможности покупки. Для победы в конкурентных торгах может потребоваться оферта с ценой, превышающей прежний курс акций по крайней мере на 50 %.

Активы на акцию

Показатель активов на акцию обычно выражается в центах. Он рассчитывается по формуле:

Активы на акцию = (Собственные средства (по балансу)) / (Количество выпущенных акций)

Собственные средства (the shareholders’ funds) – это эмитированный уставный капитал, учитываемый по номинальной стоимости, и резервы. Помимо нераспределенной прибыли резервы включают дополнительный капитал и переоценку недвижимости, если такие статьи имеются.

Кому-то покажется удивительным, что показатель активов на акцию, приводимый в аудированном балансовом отчете компании, может быть значительно выше или ниже текущих котировок. Опять же, причина проста. Главными факторами, определяющими рыночный курс акций большинства компаний, являются самый последний показатель прибыли на акцию и ожидаемые перспективы роста. Балансовая стоимость активов обычно оказывает большое влияние на цену акций лишь там, где существенную долю цены составляют денежные средства и высоколиквидная недвижимость компании.

В некапиталоемкой прибыльной компании, например процветающем рекламном агентстве, активы на акцию могут составлять лишь небольшую часть ее рыночной цены. Для сравнения возьмем производственную компанию с низкой рентабельностью и высоким удельным весом балансовых активов в цене акций. Весьма вероятно, что активы не могут быть превращены в соответствующую сумму денег, даже если компанию ликвидировать. Поэтому курс акций будет находиться под гнетом низкой рентабельности и вполне может оказаться значительно ниже балансовой стоимости активов, приходящихся на одну акцию.

Практический пример

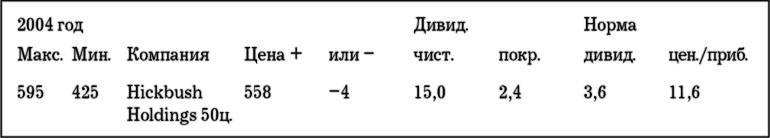

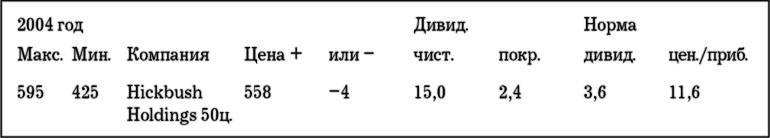

Рассмотрим информацию об акциях (вымышленной) компании, которая могла бы появиться в газете Financial Times:

Данная информация сообщает читателю, что:

• максимальный курс акций в 2004 году составил 595 центов;

• минимальный – 425 центов;

• номинальная стоимость акции 50 центов;

• цена закрытия предыдущего дня 558 центов (среднее между ценой покупки и ценой продажи);

• (средний) курс был на 4 цента ниже предыдущей цены закрытия;

• суммарный дивиденд, выплаченный на каждую акцию в истекшем финансовом году, составил 15,0 центов после вычета подоходного налога по стандартной ставке 25 %;

• коэффициент покрытия дивиденда в прошлом году составил 2,4;

• норма валового дивиденда в прошлом году составила 3,6 %;

• отношение «цена/прибыль» равно 11,6, исходя из последнего курса акций в 558 центов.

Расчет фондовых показателей для этой вымышленной компании мог бы базироваться как на представленных данных, так и на следующей информации из ее годового отчета:

• валовой дивиденд на акцию: 20 центов;

• прибыль: $412,0 млн;

• сумма выплаченных дивидендов: $172,1 млн;

• количество выпущенных акций: 860,6 млн;

• собственные средства: $3 438 млн.

Норма валового дивиденда = (Валовой дивиденд на акцию) / (Рыночная цена акции) = 20,0 ц. / 558 ц. = 3,6 %.

Покрытие дивиденда = Прибыль / Выплаченный валовой дивиденд = $412,0 млн / $172,1 млн = 2,4.

Прибыль на акцию = Прибыль / Средневзвешенное число акций в обращении = $412,0 млн / 860,6 млн = 48 ц.

Цена/прибыль = Рыночная цена акции / Прибыль на одну акцию = 558 ц. / 48 ц. = 11,6.

Рыночная капитализация = Количество эмитированных акций на конец года × курс акций = = 860,6 млн × 558 ц. = $4,8 млрд.

Активы на акцию = Собственные средства / Количество выпущенных акций = $3 438 млн / 860,6 млн = 399 ц.

Сравнительный анализ акций

Иногда кто-нибудь спрашивает: «Какое соотношение «цена/прибыль» можно считать хорошим?», как бы подразумевая, что существует некий универсальный и неизменный эталон, к которому нужно стремиться. При этом полностью упускается суть дела. Вспомним резкое падение курсов акций в США в октябре 1987 года, которое негативно отразилось на фондовых рынках многих стран. Тогда акции упали в цене более чем на 20 %, что означает такое же снижение показателя «цена/прибыль», поскольку он рассчитывается, исходя из текущей рыночной цены акций. В любой момент времени показатели «цена/прибыль» на фондовых рынках разных стран различаются весьма существенно. Более того, на одном и том же фондовом рынке отношение «цена/прибыль» для разных секторов экономики также может широко варьироваться.

Таблица индексов курсов акций, ежедневно публикуемая в газете Financial Times, содержит показатели «цена/прибыль» и нормы валового дивиденда для целого ряда отраслей.

Самое правильное – сравнивать акции какой-то компании:

• со средними показателями для отрасли, публикуемыми в таблице индексов курсов акций Financial Times;

• с аналогичными компаниями.

Стоимость акций частных компаний

Владельцы частных компаний иногда имеют экстравагантные и весьма нереалистичные представления о стоимости их бизнеса, особенно когда речь идет о его продаже. Используя отношение «цена/прибыль», можно составить общее представление о возможной цене, которую покупатель будет готов уплатить.

Рассмотрим частную компанию по производству строительных материалов. Предположим, что прибыль до налогообложения составила в 2004 году $600 000 и прогнозируется ее увеличение до $650 000 в 2005 году. Чистые активы компании, при нынешней стоимости принадлежащей ей недвижимости, равны $2,4 млн. Владельцы полагают, что их бизнес стоит не меньше $5 млн.

Оценка частных компаний с использованием отношения «цена/прибыль» обычно базируется на предположении, что при расчете прибыли из ее суммы до налогообложения следует вычитать полные 35 % налога на корпорации.

Фактическая прибыль до налогообложения $600 000

За вычетом 35 % налога на корпорации ($210 000)

–

Прибыль $390 000

Допустим, что показатель «цена/прибыль» в секторе строительных материалов равняется 10,8. Прогнозируется примерно «средний» рост прибыли в 2005 году, поэтому кто-то мог бы предположить, что потенциальный покупатель будет использовать средний показатель «цена/прибыль». Неверно! Практика показывает, что покупатели частных компаний обычно рассчитывают на скидку по крайней мере в 20 % по сравнению с аналогичной котируемой компанией. В таком случае отношение «цена/прибыль» составило бы примерно 8,6 по отношению к прибыли в $390 000, что дает в итоге менее $3,5 млн.