А теперь возьмем Мэтью, также оценивающего сегодняшний матч на 100 утилей, но матч в следующем году всего лишь на 70 утилей, затем на 63 утиля еще через год или в любой последующий год. Другими словами, Мэтью дисконтирует любое отложенное на год потребление по ставке 30 % в год, на следующий за этим год по ставке 10 %, и потом он совсем прекращает дисконтирование – ставка 0 %. Мэтью относится к будущему так, как если бы смотрел на него в плохой телескоп Пигу и видел сквозь него первый и второй год на расстоянии, равном примерно трети одного года, при этом после второго года разница в ожидании между разными датами для него исчезает. Мэтью видит будущее совсем как это было нарисовано на известной обложке журнала «Нью-Йоркер»: «Смотрите на мир с 9-й авеню». На этой картинке, если смотреть на запад от 9-й авеню, расстояние до 11-й авеню (два длинных квартала) было примерно равно расстоянию от 11-й авеню до Чикаго, что составляет примерно трети расстояния до Японии. В целом ожидание для Мэтью наиболее болезненно в самом начале, потому что воспринимается как более длительный период.

Рис. 4. Вид на мир с 9-й авеню. Сол Стенберг, обложка «Нью-Йоркер», 29 марта, 1976 г.

© Фонд Сола Стейнберга /Общество защиты прав художников (ARS), Нью-Йорк. Обложка перепечатана с разрешения журнала «Нью-Йоркер». Все права защищены.

Точный термин для такого общего вида дисконтирования, при котором начальная ставка устанавливается высоко, а затем снижается, – квазигиперболическое дисконтирование. Если вам незнакомо слово «гиперболический», это говорит о том, что вы понимаете, какие слова необходимо включить в свой вокабулярий. Просто держите в голове картинку с плохим телескопом и вызывайте ее в памяти всякий раз, когда будет попадаться этот термин. По большей части я постараюсь избегать его употребления и буду пользоваться современной фразой «предпочтения в пользу настоящего» в описании такого рода предпочтения.

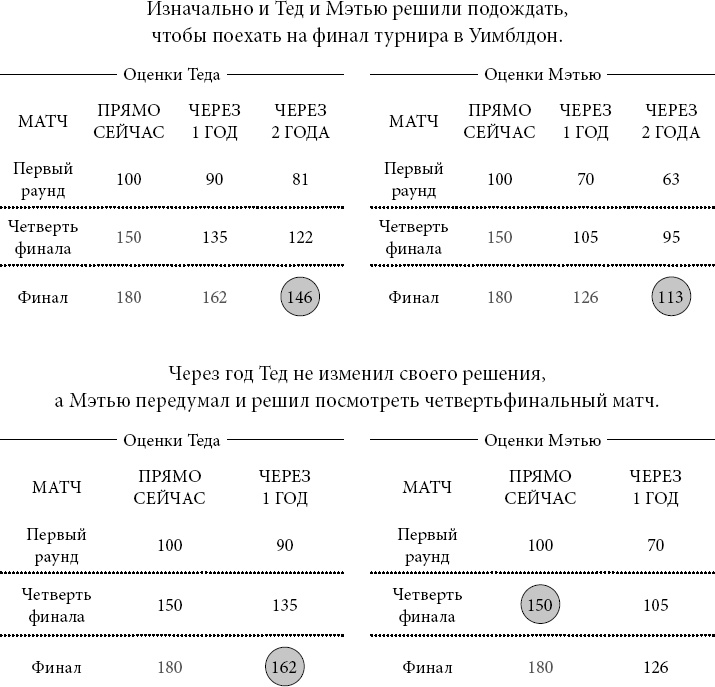

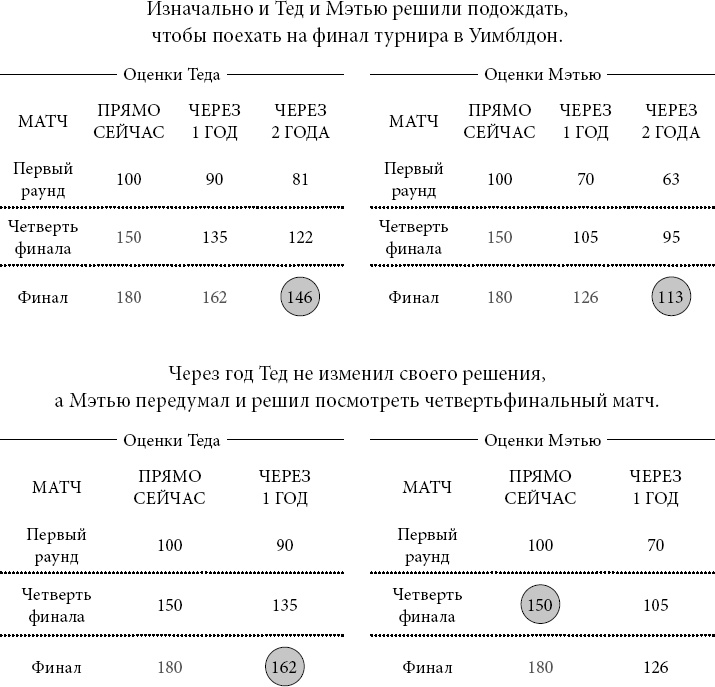

Чтобы понять, почему экспоненциальные дискаунтеры придерживаются своих планов, а гиперболические – нет, давайте обратимся к простой задачке. Допустим, Тед и Мэтью оба живут в Лондоне и оба являются заядлыми фанатами тенниса. Каждый из них выиграл в лотерее билет на матч в Уимблдоне с условием межвременного выбора. Есть три варианта. Вариант «А» – это билет на матч первого раунда в этом году; матч состоится уже завтра. Вариант «Б» – билет на матч четвертьфинала, который состоится в рамках турнира в следующем году. Вариант «В» – билет на финал турнира, который состоится через два года. Каждый из вариантов – гарантированный билет, поэтому мы можем исключить из нашего анализа фактор риска не получить билет. Вкусы Мэтью и Теда в теннисе совпадают. Если бы все упомянутые матчи проходили в этом году, тогда полезность каждого варианта определялась бы так: A – 100, Б – 150, В – 180. Однако, сделав выбор в пользу самого привлекательного варианта «В», Мэтью и Теду придется ждать два года. Как же они поступят?

Если бы Тед делал выбор, он предпочел бы подождать два года и поехать на финал. Он поступил бы именно так, потому что ценность, которую для него сейчас представляет посещение финала турнира через два года («текущая ценность») равняется 146 (81 % от 180), что гораздо выше, чем ценность варианта «А» (100) или варианта «Б» (135 или 90 % от 150). Кроме того, когда по прошествии года мы спросим Теда, хочет ли он поменять свое решение и выбрать вариант «Б», матч четвертьфинала, он ответит «нет», ведь 90 % ценности варианта «В» (162) все еще выше, чем ценность варианта «Б». Вот что значит иметь предпочтения, устойчивые на протяжении времени. Тед всегда будет придерживаться решения, принятого вначале, независимо от того, о каком варианте идет речь.

А как же Мэтью? При первой попытке сделать выбор Мэтью выберет вариант «В», финал. Сейчас он оценивает вариант «А» на 100, вариант «Б» на 105 (70 % от 150), а вариант «В» на 113 (63 % от 180). Но, в отличие от Теда, когда пройдет год, Мэтью поменяет свое решение и выберет вариант «Б», матч четвертьфинала, потому что ожидание длительностью в один год дисконтировало ценность варианта «В» на 70 % до 126, что означает, что этот вариант теперь менее ценен, чем вариант «Б» (150). Предпочтения Мэтью нестабильны по времени. Пользуясь метафорой плохого, можно сказать, что с обложки журнала «Нью-Йоркер» Мэтью не смог бы увидеть, что Китай и Япония находятся от него на разном расстоянии, но, если бы он привез телескоп в Токио, он начал бы замечать, что путь из Токио до Шанхая занимает даже больше времени, чем поездка из Нью-Йорка в Чикаго.

Самуэльсона беспокоила мысль о том, что люди могут быть нестабильны в своих предпочтениях. Рационалы не должны строить планы, которые потом поменяют, даже если ситуация не изменится, однако Самуэльсон ясно говорит о том, что он сознает существование такой модели поведения. Он рассматривает ситуации, сходные с той, когда я убрал миску с орешками, чтобы не срывать собственные планы.

Рис. 5. Решения по чемпионату Уимблдон: сейчас или потом

Например, Самуэльсон описывают ситуацию, в которой человек покупает полис страхования жизни в качестве обязательной меры сбережения средств. После того как он должным образом отметил этот нюанс, остальные экономисты взяли на вооружение это наблюдение. Модель дисконтированной полезности с экспоненциальной функцией стала рабочей моделью межвременного выбора.

Возможно, не совсем правильно ссылаться на эту работу в качестве поворотной точки. В течение некоторого времени экономисты предпочитали обходить стороной такого рода народную психологию, хотя раньше это было общепринятой нормой, причем итальянский экономист Вильфредо Парето был в числе первых, кто привнес математическую точность в экономику. Но, как только Самуэльсон описал свою модель и она вошла в широкое употребление, у большинства экономистов развилась болезнь, которую Канеман окрестил «ослеплением теорией». С упоением взявшись за внедрение вновь найденного математического инструментария в экономические исследования, они напрочь позабыли обо всех предыдущих трудах, посвященных поведенческим моделям в ситуациях межвременного выбора, включая работы Ирвинга Фишера, которые были опубликованы всего за семь лет до того. Кроме того, они забыли о том, что Самуэльсон предупреждал о возможной описательной неточности своей модели. Дисконтирование по экспоненциальной функции просто должно было стать правильной моделью межвременного выбора только потому, что Рационалы не стали бы менять своих решений, а в том мире, который они изучали, уже не осталось просто Людей. Такое ослепление теорией поражает теперь практически каждого, кто получает докторскую степень по экономике. Экономическое образование, которое получают нынешние студенты, дает огромные знания в области поведения Рационалов, но при этом в жертву приносится интуитивное знание о человеческой натуре и социальных взаимодействиях. Выпускники экономических факультетов перестали понимать, что живут в мире, заселенном просто Людьми.