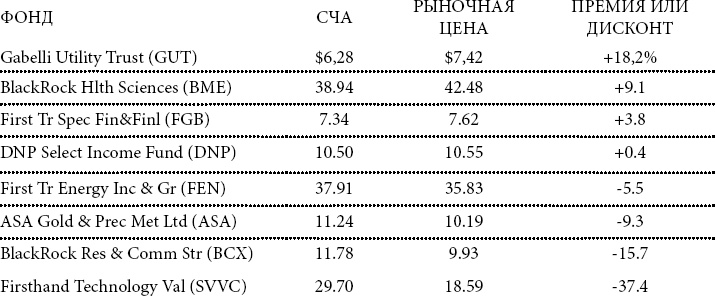

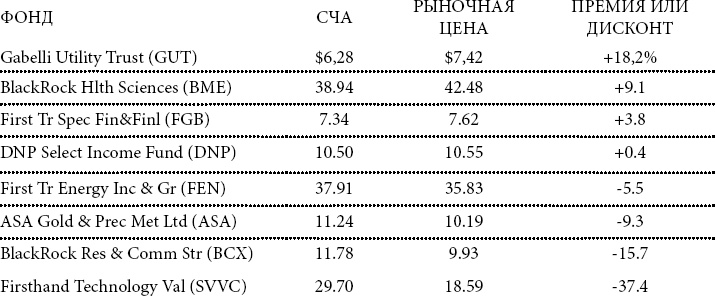

Премия и дисконт по отдельным фондам закрытого типа (источник: Wall Street Journal online, January 1, 2015)

По состоянию на 31 декабря 2014 г.

Рис. 15

Мне мало что было известно о фондах закрытого типа, пока я не встретил Чарльза Ли. Чарльз был аспирантом в Корнелле и специализировался в бухгалтерии, но его предыдущее образование указывало на то, что у него мог бы возникнуть интерес к области поведенческих финансов, поэтому мне удалось сделать его своим ассистентом по исследованиям в период его первого года в университете. Когда Чарльз выбрал мой курс для аспирантов по поведенческой экономике, я предложил ему взять тему фондов закрытого типа в качестве темы курсового проекта. Он принял этот вызов.

Примерно к тому времени, когда Чарльз закончил свою курсовую работу, Ларри Саммерс совместно с тремя своими бывшими студентами опубликовал первую из серии статей о «шумовых трейдерах», как они это назвали. Термин «шумовой трейдер» придумал Фишер Блэк: выступая с обращением к Американской финансовой ассоциации в роли президента, он использовал это слово в качестве антонима к слову «новости». Единственное, что может заставить Рационала изменить свое мнение в отношении инвестиций, это настоящая новость, но просто Люди могут реагировать на что-то, что не подпадает под категорию новости, например, это может быть смешной рекламный ролик компании, которую они выбрали в качестве инвестиции. Другими словами, предположительно малозначимые факторы представляют собой шум, а шумовые трейдеры, в том значении, в котором Блэк и Саммерс использовали этот термин, принимают решения, исходя из предположительно малозначимых факторов, а не из реальных новостей.

Еще раньше Саммерс использовал более выразительный язык для передачи идеи о том, что шум может влиять на цену активов. На эту тему у него есть малоизвестная, но опубликованная статья без соавторства, которая начинается так: «Вокруг идиоты. Оглядитесь».

[65] Трое выпускников, которые познакомились в университете, живя в одном общежитии на первом курсе, – Брэд де Лонг, Андрей Шлейфер и Роберт Волдман, – присоединились к Саммерсу, чтобы вместе написать более выразительную, тщательную и вежливую версию статьи о «болванах». Они предложили модель, где в качестве примера активов использовали фонды закрытого типа, которые их модель объясняла, но при этом они не проводили эмпирического тестирования. Мы с Чарльзом подумали, что могли бы заполнить этот пробел, опираясь на работу Чарльза, которую он проделал для курсового проекта, и попросили Андрея Шлейфера, который недавно стал профессором Университета Чикаго, присоединиться к нам в этом исследовании. Чарльз, Андрей и я тогда написали статью о фондах закрытого типа, в которой сформулировали четыре загадки касательно этих фондов.

Когда фонды закрытого типа только появились, они работали через брокеров, которые добавляли солидную комиссию за свои услуги – около 7 % к цене продажи акций. Однако в течение шести месяцев фонды обычно торгуют со скидкой, превышающей 10 %. Так вот, первая загадка: зачем кому-то покупать активы за 107 $, которые через шесть месяцев будут стоить 90 $? Этот феномен заставил Бенджамина Грэхема описать фонд закрытого типа как «дорогостоящий монумент, воздвигнутый инерции и глупости акционеров». Таким образом он в более вежливой форме сказал о том, что «вокруг болваны», и это единственный удовлетворительный ответ, который можно дать на первую загадку.

[66]

Вторая загадка состоит в существовании дисконта и премии, о которых я упоминал ранее. Почему фонд торгует акциями по цене, которая отличается от стоимости его активов?

Третья загадка состоит в том, что дисконт и премия значительно варьируются: разные фонды устанавливают свой размер дисконта и определяют время его действия. Этот эффект очень важен, поскольку он позволяет исключить множество простых объяснений тому, почему существует дисконт. Одно такое объяснение заключалось в том, что дисконт необходим в качестве компенсации инвесторам, ведь фонды взимали плату, комиссию или неудачно управляли портфелем. Однако если факторы, подобные этому, могли бы служить объяснением, то почему размер дисконта так сильно меняется? Ведь размер комиссии или эффективность управления не изменяются сильно с течением времени.

Четвертая загадка состоит в том, что, когда фонд закрытого типа, продавая акции с дисконтом, принимает решение изменить свою структуру на фонд открытого типа, часто это происходит под давлением акционеров из-за продажи акций с большим дисконтом, цена становится равной чистой стоимости активов. Этот факт исключает возможность неверного подсчета стоимости активов. Из этих четырех загадок складывается настоящий ребус эффективного рынка, требующий решения.

Главной целью нашей статьи было привлечь чуть больше внимания к этим загадкам. Но наш основной исследовательский вклад состоял в том, чтобы немного лучше понять, почему дисконты варьируются по времени. В нашем исследовании мы опирались на важный факт, касающийся американских фондов закрытого типа, которые мы изучали: частные инвесторы, в отличие от институтов, являются основными собственниками этих фондов. Мы установили, что частные инвесторы выступали в роли шумовых трейдеров на этом рынке; их поведение было более переменчиво, чем поведение профессиональных инвесторов, таких как пенсионные фонды и эндаументы, и таким образом они могли менять настроение с оптимистичного на пессимистичное и наоборот, этот эффект мы назвали «настроение инвесторов». Мы предположили, что, когда частные инвесторы чувствуют себя уверенно, дисконты на фонды закрытого типа падают, но, когда инвесторы чем-то напуганы или озабочены, дисконт растет. Эта модель соответствовала тому эффекту, который Шиллер связывал с социальной динамикой, а настроение инвесторов являлось очевидным примером «животного духа».

Вопрос был в том, как измерить настроение инвесторов. Чтобы это сделать, мы исходили из факта о том, что частные инвесторы чаще, чем институциональные инвесторы, владеют акциями небольших компаний. Институциональные инвесторы избегают покупки акций небольших компаний, поскольку эти ценные бумаги торгуются недостаточно успешно, чтобы предоставить ликвидность для нужд крупного инвестора, а институты, такие как фонды взаимных инвестиций, не покупают акции фондов закрытого типа или других фондов взаимных инвестиций, потому что их клиенты не хотят платить две комиссии. Таким образом, если настроение частного инвестора менялось, то это должно было отразиться и в дисконтах по фондам закрытых инвестиций, и на относительной результативности небольших компаний в сравнении с крупными компаниями. Хотя акции маленьких компаний демонстрируют в среднем лучшую результативность, разница варьируется, и в определенные периоды времени крупные компании все же обгоняют мелкие.