В обоих описанных выше примерах цена вряд ли останется на достигнутом уровне. Вот почему я называю эти точки нестабильными. В этих точках существует огромное давление. В них происходит психологическая битва; и когда одна из сторон сдается, цена идет вверх или вниз. Она точно не останется на том уровне, где была. Точки ценовой нестабильности представляют хорошие возможности для трейдинга, потому что в этих точках достаточно невелика разница между работающей и неработающей сделкой. Это означает, что цена ошибки тоже невелика.

Стратегия трейдинга во многом аналогична военной стратегии. Военачальник атакующей армии ожидает возникновения наилучшей возможности для успеха. Он может выслать вперед небольшие отряды для проверки обороны противника, однако не обрушивает на противника всю мощь, пока не придет время. Пока цены находятся между уровнями поддержки и сопротивления, ни одна из сторон не вовлечена в битву, поэтому трудно понять, кто победит, а кто проиграет. Когда цены начинают приближаться к этим уровням, каждая из сторон начинает активизироваться, и кто-то обязательно проиграет. Цена не может одновременно пробить уровень и не пробить его. Случится либо одно, либо другое.

Проще всего определить победителя, когда битва близится к завершению. Так же несложно предсказать, кто выиграет психологическую битву – покупатели или продавцы, – после того как они начали действовать в полную силу; и можно увидеть, сохраняется ли цена в пределах уровней поддержки и сопротивления или пробивает их.

Рисунок 6–2 показывает, что трейдер, торгующий против тренда, купивший контракт по 2,10 доллара в ожидании движения вверх, может установить стоп-уровень на 6 центах ниже уровня своей цены, так как такая цена соответствовала бы прорыву уровня поддержки. Аналогично трейдер, следующий за трендом, продавший на прорыве на уровне 2,10 доллара, может установить стоп-уровень на 5 или 6 центах выше текущего уровня, то есть на отметке 2,15 или 2,16 доллара. Цена, достигающая этих отметок после преодоления уровня 2,10 доллара, показывает, что обладает достаточной силой и уровень поддержки не будет пробит.

Перевесы возникают там, где в результате когнитивных предубеждений существует систематическое неправильное понимание. Эти ситуации являются полем битвы между продавцами и покупателями. Умелые трейдеры оценивают положение дел и ставят на выигрышную, по их мнению, сторону. Они также способны вовремя признать свои неправильные ставки и быстро исправляют ситуацию путем выхода из сделки. Следующие главы будут посвящены изучению систем, основанных на этих концепциях.

Глава 7

Как измерять?

Зрелое понимание риска и его уровня является знаком отличия лучших трейдеров. Они знают: если не обращать внимания на риск, он обратит внимание на тебя.

Ключевой и, возможно, единственный вопрос при рассмотрении торговли по системе или при поиске посредника, использующего систему: как узнать, что система или управляющий фондом достаточно хороши? В целом ответы, принятые в нашей отрасли, так или иначе вращаются вокруг одного – это система или менеджер, у которых самое лучшее соотношение риска и доходности.

Каждый стремится к тому, чтобы заработать максимальную сумму при заданном уровне риска или иметь минимальные риски для запланированного уровня прибыли от сделки. С этим согласны все: трейдеры, инвесторы, управляющие фондов. Однако существует множество мнений относительно наилучших способов измерения составляющих в вышеупомянутом соотношении риск/доходность. Иногда финансисты игнорируют некоторые риски, и в результате получают от этих рисков пинка.

Огромные потери, понесенные в результате падения компанией Long-Term Capital Management,

[10] красноречиво свидетельствуют о рисках, существовавших вне пределов традиционного измерения. В данной главе мы рассмотрим такие риски и способы их учета, а также поговорим об общих инструментах расчета риска и отдачи в торговых системах с учетом исторических данных.

Рич и Билл серьезно беспокоились из-за размеров наших позиций. Они знали, что если позиции слишком велики в периоды значительных движений цен, существует риск потерять все. За несколько лет до начала программы Черепах им довелось торговать на рынке серебра, когда он был лимитирован в течение многих дней. Это означало отсутствие возможности выхода, так как ни один трейдер не желал покупать в условиях ограничений максимального изменения цены серебра, наложенных в то время Нью-Йоркской товарной биржей (COMEX) на операции с фьючерсами. Такая ситуация – самый страшный кошмар трейдера по фьючерсам. Каждый день вы теряете все больше и больше денег и ничего не можете с этим поделать.

К счастью, Рич успел сократить свою позицию до того, как это случилось, и, возможно, его действия сберегли ему десятки миллионов долларов. Если бы он промедлил, мог бы все потерять. Думаю, что воспоминания об этом событии были свежи в памяти обоих наших наставников во время программы Черепах.

Рич постоянно наблюдал за позициями Черепах и в случаях, когда считал совокупный риск слишком большим, снижал размер своих позиций. Хотя Рич в кругу знавших его слыл эдаким ковбоем, на моей памяти он всегда очень осторожно относился к своим рискам.

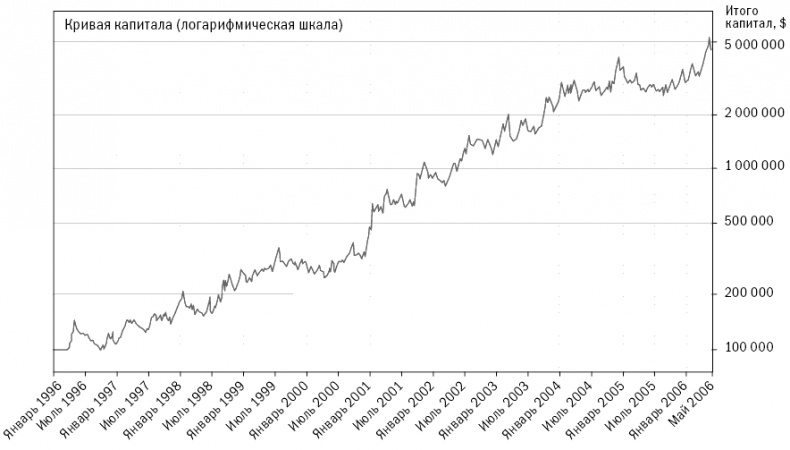

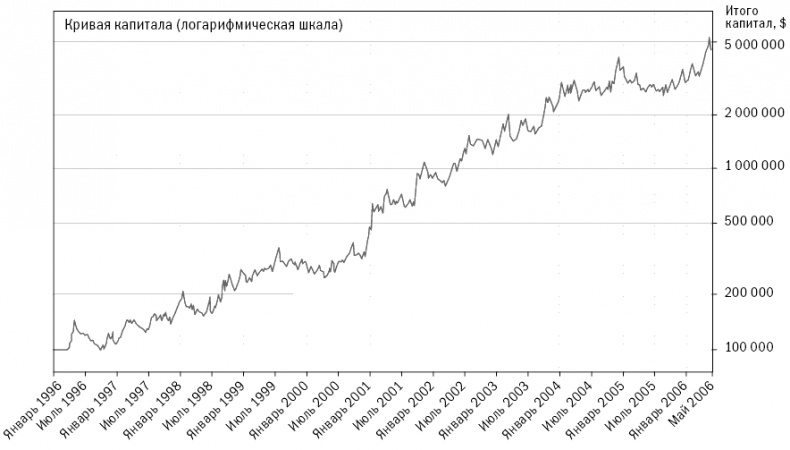

Рисунок 7–1. Результаты использования системы тренда Дончиана за период с января 1996 года по май 2006 года

Copyright 2006 Trading Blox, все права защищены.

Рискованный бизнес

Так как существует множество видов риска, существует и множество показателей, его измеряющих. Есть крупные риски, возникающие достаточно редко – раз или два в десятилетие. Есть более частые риски, возникновения которых можно ожидать несколько раз в год. Большинство трейдеров принимают во внимание четыре основных вида риска:

– Истощение: череда неудач, значительно уменьшающая суммы на торговых счетах.

– Низкая отдача: периоды небольших прибылей, не дающих возможности достаточно зарабатывать.

– Ценовой шок: внезапное движение на одном или нескольких рынках, приводящее к огромным невосполнимым потерям.

– Смерть системы: изменение динамики рынка, из-за которого прежде прибыльная система приводит к потере денег.