Эта работа весьма полезна для практикующих психотерапевтов, поскольку предоставляет в их распоряжение новые методы преодоления разрушительной модели поведения, доводящей семью до развода. Институт Готтмана разработал комплекс методических рекомендаций и проводил семинары специально для врачей. Помимо всего прочего, модель позволяет исследователям прогнозировать реакцию семейной пары в той или иной ситуации. Таким образом, модель позволяет проводить эксперименты типа «что… если?», а они, в свою очередь, помогают разрабатывать новые научно обоснованные стратегии восстановления отношений в неблагополучных семьях.

Готтман помог провести крупнейшее клиническое исследование методом случайной выборки («проект сумасшедшего ученого») с участием более десяти тысяч пар. Он дал ответ на вопрос, каким образом это исследование способно помочь реальным людям: «В последние восемь лет мы вместе с моей талантливейшей женой полностью погрузились в работу, стараясь свести воедино все наши идеи ради помощи семьям и детям. Теперь мы знаем, что наше вмешательство в жизнь несчастливых семей действительно способно ее изменить. Мы можем помочь наладить отношения примерно 75 процентам пар, проведя для них двухдневный семинар и девять сеансов семейной терапии»

[62].

Это мы называем эффективным сообщением о результатах и успешными действиями!

Пример аналитического мышления: рейтинг компании FICO

Рейтинг FICO – это трехзначный рейтинг, колеблющийся в интервале от 300 до 850 и характеризующий индивидуальное финансовое положение заемщика на данный момент

[63]. Когда вы подаете заявку на кредит (неважно, на кредитную карту, автомобильный или ипотечный), кредиторы, конечно, хотят знать, насколько рискованно давать вам деньги. Кредитный рейтинг FICO используется большинством банков для оценки кредитного риска заемщика. Ваш индивидуальный рейтинг влияет на множество решений банка: максимальную сумму, на которую вы можете рассчитывать, условия ее предоставления (процентная ставка и т. п.). Этот рейтинг представляет собой поразительный пример того, как аналитика немедленно конвертируется в действие. Неудивительно, что почти все кредиторы в США и растущее их количество за пределами страны его используют. Посмотрим, как же был разработан этот рейтинг с точки зрения нашей стандартной процедуры из трех этапов и шести шагов.

Определение и формулирование проблемы. Кредитные рейтинги позволяют кредиторам быстро и объективно оценить кредитный риск конкретного заемщика. До появления рейтинга FICO процесс одобрения кредитной заявки был долгим, медленным, непоследовательным и зачастую необъективным. Инженер Билл Фэйр и математик Эрл Исаак выдвинули идею о том, что управленческие решения могли бы быть куда более эффективными, если бы можно было статистически оценить риск провала с учетом разнообразных обстоятельств личной жизни и финансового положения заемщика. В 1956 году они основали компанию, занялись разработкой модели, а через два года уже продавали свои системы оценки кредитного риска всем желающим. Первый рейтинг FICO общего назначения появился на рынке в 1989 году.

Изучение предыдущих попыток решения. Кредитная история появилась более ста лет назад, когда мелкие розничные торговцы объединялись для обмена информацией о своих покупателях. Ассоциации торговцев постепенно преобразовались в небольшие кредитные агентства, которые впоследствии консолидировались в более крупные компании, использовавшие все преимущества компьютеризации. Но до появления кредитного рейтинга общего назначения было еще очень далеко.

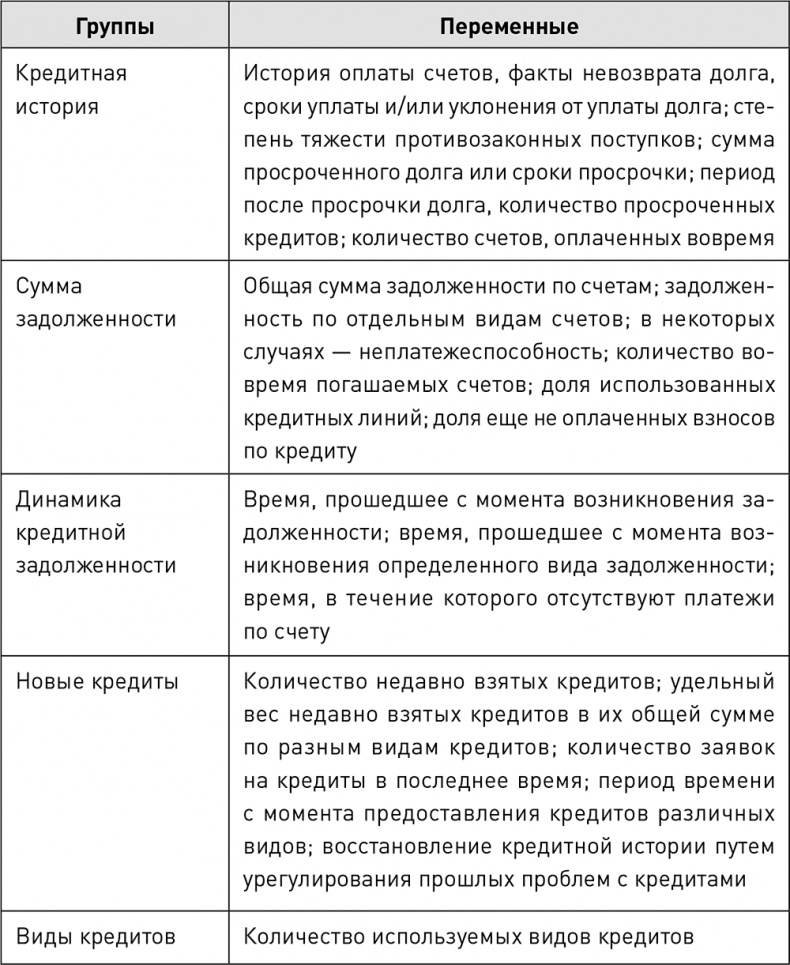

Моделирование (выбор переменных). Из многочисленных показателей кредитоспособности клиента Фэйр и Исаак отобрали показанные в табл. 4.1 переменные, объединив их в пять групп (пол, возраст, национальность, раса и семейный статус были исключены).

Таблица 4.1

Переменные для анализа кредитоспособности в модели Фэйра и Исаака

Сбор данных (измерения). Финансовые привычки американцев тщательно изучают несколько национальных кредитных агентств (CRA): Equifax, Experian и Trans Union. Ежемесячно финансовые институты и кредиторы отсылают в кредитные агентства файлы заемщиков, содержащие данные о количестве кредитов у потребителей, виды кредитов (ипотечный кредит, займы на кредитных картах, кредиты на покупку автомобиля), балансы, мероприятия по сбору задолженности и истории погашения задолженности. Данные об одном и том же заемщике могут довольно сильно различаться от агентства к агентству. С тех пор как при расчете FICO стали использоваться данные кредитных агентств, для каждого из нас существует три варианта этого рейтинга – по одному для каждого крупнейшего агентства.

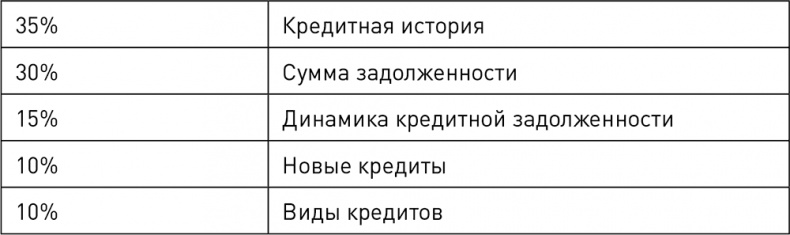

Анализ данных. В целом кредитный рейтинг учитывает множество разнообразной информации из кредитного досье клиента, но не вся она одинаково необходима. Некоторые аспекты вашей кредитной истории более важны, чем другие, и, соответственно, более сильно влияют на итоговый рейтинг. Хотя составляющие формулы и методика расчетов хранятся в тайне, а каждое кредитное агентство применяет свою собственную методику, известно, что значимость переменных в формуле характеризуется такими показателями:

Результаты и необходимые меры. FICO не хранит результатов оценки кредитного риска заемщика в прошлом. Вместо этого при запросе рейтинга заемщика кредитное агентство генерирует его заново. FICO предоставляет кредитным агентствам программное обеспечение, содержащее алгоритм расчетов, а также математическую формулу, выведенную на основе анализа случайным образом выбранных кредитных историй. На основе этого алгоритма производится расчет рейтинга конкретного заемщика. Однако с тех пор как кредитные агентства начали до некоторой степени модифицировать этот алгоритм, результаты их расчетов по конкретному заемщику могут различаться.

Рейтинг FICO колеблется в интервале от 300 до 850. Лучшие кредитные условия получают заемщики с рейтингом свыше 770, но и рейтинг около 700 тоже считается хорошим. В среднем он составляет 725. Если его значение падает ниже 550, то заемщик может рассчитывать только на различные варианты субстандартного кредитования, где ставки процента значительно превышают обычные.