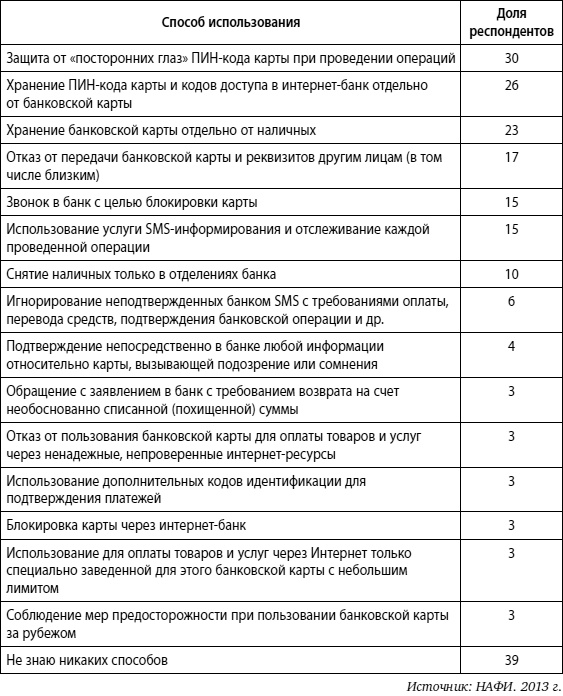

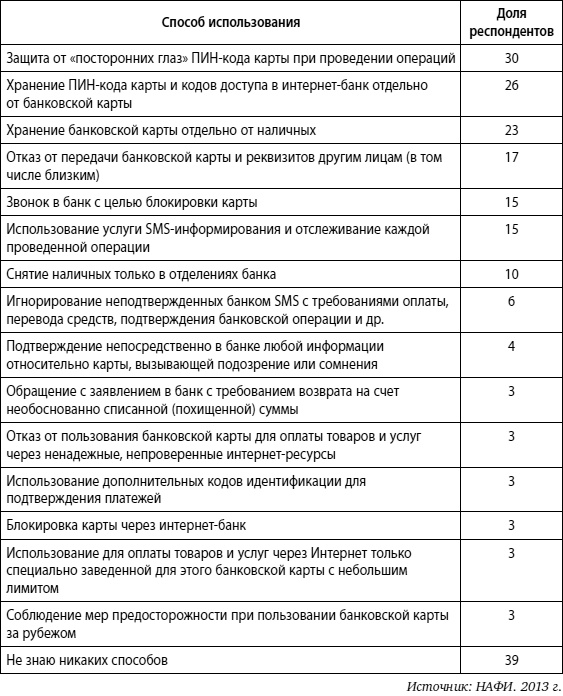

В зависимости от числа используемых способов защиты от мошенничества всех пользователей банковских карт можно разделить на три группы. Самая малочисленная группа — те, чьи карты хорошо защищены, — это пользователи, которые используют шесть и более способов защиты банковских карт. Доля клиентов банков, принадлежащих к данной категории, не превышает 7 %. Пользователи, принадлежащие к наиболее многочисленной группе (69 %), обычно имеют средний уровень защиты банковских карт и используют от одного до пяти способов. Основной используемый способ в обеих группах — защита ПИН-кода (51 % от пользователей банковских карт). 24 % имеют низкий уровень защищенности (не используют ни одного), 69 % — средний (от одного до пяти способов) и 7 % — высокий уровень защиты (от шести и более). Почти четверть россиян (24 %) имеют низкий уровень защищенности карт (не используют ни одного способа защиты). Лучше всего защищены карты активных интернет-пользователей банковских карт: почти половину (47 %) можно отнести к группе высокозащищенных. Подавляющее большинство таких владельцев карт предпочитает использование SMS-информирования о проведении операции по карте (82 %), защиту ПИН-кода (80 %) и раздельное хранение карты и кодов доступа (77 %).

Таблица 6.6. Способы защиты, которыми пользуются владельцы банковских карт, % от всех россиян (совершают операции по карте не реже одного раза в неделю)

Рис. 6.5. Доля владельцев банковских карт (% от взрослого населения России)

Источник: НАФИ. 2013 г.

В случае обнаружения факта мошенничества по картам большинство клиентов (86 %) предпочитает обращаться в банк, три четверти респондентов при этом отметили, что там им смогли помочь (75 %). Несмотря на негативные установки по отношению к кредитно-финансовым организациям, распространенные в среди россиян, действия банка респонденты, столкнувшиеся с фактом мошенничества, оценивают в целом позитивно — доля положительных отзывов о профессионализме и коммуникативных навыках сотрудников и организации взаимодействия с клиентом высокая и составляет 54–55 %. Чуть ниже оценки оперативности решения проблемы — 50 % хороших оценок, 16 % плохих.

Восприятие работы банка тесно связано с результатом: теми, кому вернули пропавшие с карты деньги, все параметры работы оцениваются примерно в три раза выше, чем среди не получивших возмещения.

Рис. 6.6. Опыт обращения в различные организации при столкновении с фактом мошенничества (% от активных пользователей банковских карт, сталкивавшихся с фактом мошенничества)

Источник: НАФИ. 2013 г.

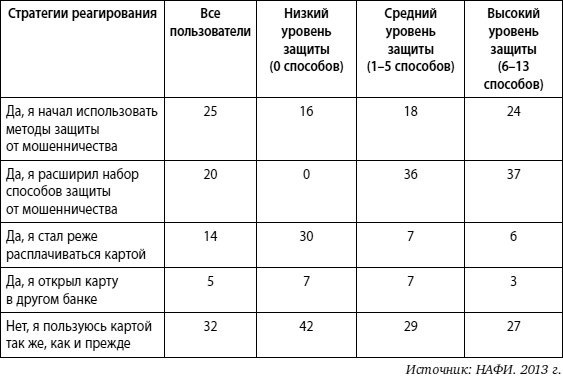

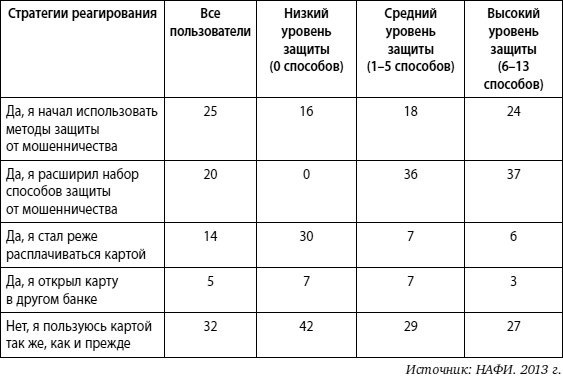

При этом треть россиян (32 %) после случая мошенничества не изменяют свою модель использования банковской карты после столкновения с фактом мошенничества по отношению к их денежным средствам, размещенным на счете банковской карты. Чаще всего подобное равнодушие демонстрируют пользователи, уровень защиты карт которых можно охарактеризовать как низкий (42 % тех, кто не использует ни одного способа защиты), на втором месте по популярности у таких владельцев карт стоит стратегия «ухода в наличные расчеты» — 30 % опрошенных данной категории после столкновения с мошенничеством перестают пользоваться пластиковыми картами или начинают пользоваться ими значительно реже (в целом по выборке данный показатель ниже почти вдвое — 14 %).

Наиболее распространенной стратегией для более ответственных держателей карт является применение различных способов защиты от мошенничества: расширение набора способов защиты (36 и 37 % в группах тех, чьи карты защищены хорошо (шесть и более способов защиты) или на среднем уровне (от одного до пяти способов защиты) соответственно) или решение использовать защиту (18 и 24 % в обеих группах соответственно).

Таблица 6.7. Стратегии реагирования на столкновение с фактом мошенничества (% от активных пользователей банковских карт, сталкивавшихся с фактом мошенничества)

Рост числа столкновений с мошенничеством вызывает увеличение числа использующих стратегию ухода (8 % начинают платить картой реже после одного эпизода, 16 % — после двух и более) и сокращение бездействующих фаталистов: после двух эпизодов продолжают пользоваться как прежде около 40 %, а после трех и более — только 22 %.

В целом уровень финансовой грамотности населения, касающейся защиты персональных данных и банковских карт, а также знания правил поведения и прав потребителей в таких ситуациях, можно охарактеризовать как крайне неудовлетворительный. К примеру, информированность о законодательной гарантии компенсации за проведенную платежную операцию, совершенную без согласия клиента, находится на низком уровне — только 30 % знают о такой возможности при учете высокой активности государственных и общественных организаций в информационной среде, затрагивающей данную тему.

Глава 7

Безопасность банкоматов

Банкоматное мошенничество — противоправные деяния в отношении банкоматов (их технологической инфраструктуры), направленные на хищение денежных средств и информационных ресурсов (в том числе приготовление к такому хищению). В последние годы в России наблюдается неуклонный рост уровня потерь при использовании банкоматов (получение наличных денежных средств с использованием поддельных и утраченных карт): 2009 г. — 348 млн рублей, 2010 г. — 558 млн рублей, 2011 г. — 1378 млн рублей (потери от физических нападений в эти данные не входят). В 2011 г. в России банкоматные потери превысили 50 % уровень от общих потерь по платежным картам.

Угрозы, с которыми сталкивается АТМ

[114]-индустрия, можно подразделить на физические и интеллектуальные. К физическим относятся:

— хищение банкомата при помощи ручных приспособлений, механизмов, техники;

— взлом банкомата: разрезание угловой шлифовальной машиной (болгаркой), газосваркой; высверливание замка (ригеля и т. п.); взрыв газообразной смеси;

— вандализм с повреждением монитора, ридера, диспенсера, фальшпанели.

Интеллектуальные угрозы: