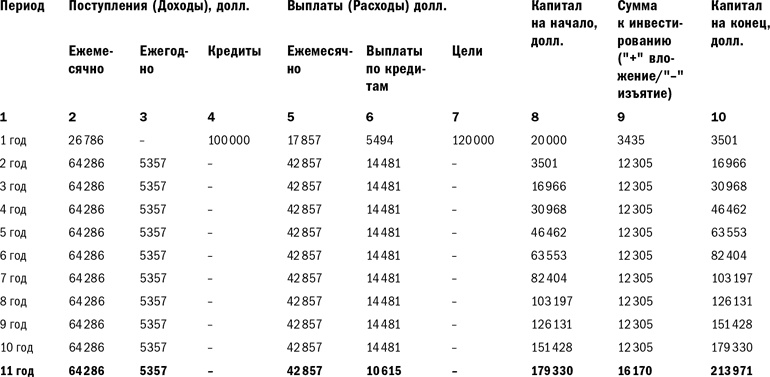

1-й вариант. Покупка квартиры в кредит.

• Сумма кредита – 100 тысяч долларов.

• Ставка кредита – 8 % годовых.

• Срок кредита – 10 лет.

• Схема платежей – аннуитетная. Платеж в месяц – 1206,72 доллара. (Аннуитетный платеж по такому кредиту = 1206,72 х 12 = 14 481.)

Этот вариант был реализован на практике. Ежемесячные выплаты по кредиту составили 1210 долларов.

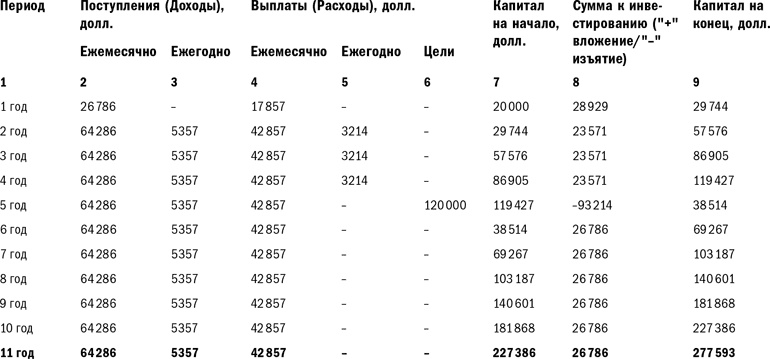

2-й вариант. Накопления на покупку квартиры.

Это гипотетический альтернативный вариант. До формирования необходимой для покупки квартиры суммы подразумевается аренда квартиры на три летних месяца каждый год.

Но самое главное, в этом варианте капитал на конец того же 11-го года, что и в первом варианте, составляет 277 593 доллара, то есть на 63 622 доллара, или на 30 %, выше, чем в первом варианте.

Как вам такой расклад? Только не говорите про инфляцию… это все равно лучше, чем ничего, согласитесь?

Как мы видим из таблицы, к концу срока оплаты кредита у семьи формируется капитал в размере 213 971 долларов (столбец 10).

Как видим из таблицы, квартиру можно купить уже через три года, при этом не ограничивая себя в возможности снимать на лето квартиру на море.

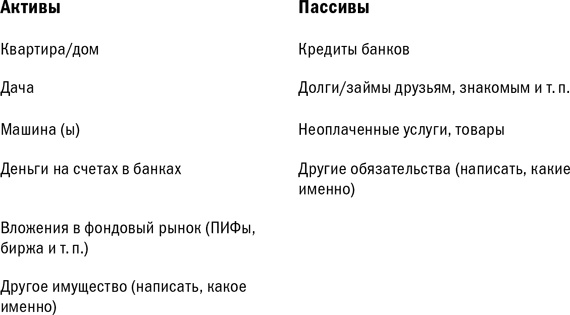

Итак, давайте приступим к анализу ваших активов и пассивов. Для начала дам краткие определения.

Активы – это ваше имущество. Все, чем вы владеете и можете при необходимости продать. Активы бывают разные:

• доходные (ценные бумаги, рентная недвижимость);

• не приносящие дохода (недвижимость, которую вы сдаете за оплату коммунальных расходов);

• убыточные (недвижимость, которая стоит и никем не используется, но коммунальные расходы вы оплачиваете).

Пассивы – это ваши обязательства. Это кредиты, займы, долги кому бы то ни было – все, что вы должны рано или поздно кому-то вернуть. Сплошной расход.

Пассивы также бывают разные:

• дорогие (с высокой процентной ставкой);

• дешевые (с низкой процентной ставкой).

От дорогих пассивов нужно избавляться, дешевые пассивы могут быть выгодны – ими нужно управлять.

Анализ активов

Многие люди не представляют, каким «богатством» они располагают, а про некоторые активы забывают вовсе или не берут их в расчет – например, земельный участок на другом конце страны, доставшийся в наследство от прадедушки, или полуразвалившаяся дача за 300 км от дома. А ведь продав подобное имущество, пусть даже дешево, и вложив вырученные средства в финансовые инструменты на выгодных условиях, можно рассчитывать на дополнительный доход.

Теперь оцените свое имущество – свои активы: стоимость вашей квартиры, машины, гаража, дачи, в том числе и тех активов, которыми вы не пользуетесь, давно забыли про них, и они просто простаивают за ненадобностью. Отметьте те, которые необходимо реструктуризировать. Подумайте, как это можно сделать.

Необходимо тщательно проанализировать свои активы с точки зрения доходности/убыточности и по максимуму избавиться от убыточных и бездоходных активов, переведя их в доходные.

Например, как минимум перестать переживать за свою квартиру, простаивающую впустую и приносящую вам одни расходы, только потому, что вам жаль денег на ремонт. Также не стоит сдавать квартиру «только своим» за оплату коммунальных услуг. Недвижимость – это всего лишь недвижимость. Ее нужно застраховать и получать с нее рыночный рентный доход, если вы не пользуетесь ею сами. Иначе вы просто занимаетесь благотворительностью или глупостью.

Гаражи, жилье и полуразвалившиеся дачи далеко от дома, доставшиеся в наследство, – продать по рыночной цене и вложить вырученные деньги в доходные активы или погасить существующие пассивы (самые дорогие). Например, купить тот же гараж, но в своем городе, и сдавать его в аренду или вложиться в ценные бумаги.

Вторая машина в семье, если она используется не чаще раза в месяц, – это тоже убыточный актив. Подумайте, возможно, лучше ее продать и вложить деньги во что-то, что будет давать вам доход, или сдать в аренду эту машину, чтобы она сама приносила вам какую-то копейку?

Анализ пассивов

Анализ пассивов – тоже немаловажный фактор. В последнее время к финансовым консультантам обращается все больше людей, которым требуется антикризисный финансовый план. Это значит, что их пассивы уже давно перекрыли все активы. Недавно ко мне приходила женщина, у которой двадцать одно (!) обязательство – это кредиты и займы – и совершенно нет активов. Так что, прежде чем брать очередной кредит в банке или просить в долг у друзей, оцените свою платежеспособность.

Нужно всегда представлять, в какой финансовой ситуации находится ваша семья. При этом я совсем не хочу сказать, что все долги плохи. Есть и «хорошие» долги – это когда ставка по кредиту/займу ниже рыночной, а вы используете эти привлеченные деньги либо на очень важную в вашей жизни цель, либо инвестируете, получая доход выше ставки кредита. Например, ипотечный кредит под 10 % годовых в рублях целесообразен для решения жилищного вопроса вместо аренды квартиры. Покупка машины в кредит под 5 % целесообразна, если благодаря ей вы повышаете эффективность своей жизни, результат работы. Или кредит для бизнеса под 20 % годовых, если бизнес приносит 50 % годовых, вполне приемлем.

Но если вы берете потребительский кредит со ставкой 20 % и скрытыми процентами (еще 20 % годовых) и просто тратите эти деньги… неважно на что: ремонт, одежда, путешествие, свадьба, бытовая техника, та же машина, – речь идет о «плохих» долгах. Такие долги делают вас беднее и отдаляют от исполнения ваших целей.

Практикум: построение личного балансового отчета

А теперь давайте сведем воедино активы и пассивы и составим второй важный документ в жизни любого человека, желающего управлять своими финансами, – балансовый отчет.

Не пугайтесь – не бухгалтерский. Мы все упростим и получим баланс активов и пассивов в виде такой таблицы.

Заполните ее своими данными.

Что у вас получилось в итоге по столбцу «активы»? А по столбцу «пассивы»?