Долгосрочные программы накопительного страхования жизни

Это, конечно, не столько инвестиции, сколько долгосрочные (от 10 лет) накопления с гарантией сохранности капитала и минимальной доходностью плюс участие в дополнительной прибыли.

Если для вас важна надежность и сохранность капитала пусть и при небольшой доходности – это может быть хорошим решением для накоплений на образование и пенсию.

Кроме накопительной составляющей такие программы могут иметь и рисковые элементы, например покрытие риска смерти или нетрудоспособности владельца полиса. Это дает серьезные преимущества для семьи застрахованного, особенно если он является основным кормильцем в семье.

Стоит всерьез задуматься о таком способе накоплений и в том случае, если вы хотите убрать деньги подальше от себя и/или вам важно слово «гарантия» в отношении вашего капитала.

Единственный совет: поскольку программы долгосрочные, лучше открывать их в более твердой валюте, чем российский рубль.

В любом случае, если вы недостаточно хорошо разбираетесь в теме инвестирования, я рекомендую проконсультироваться с любым финансовым консультантом, например в вашем банке или независимым. Последние за небольшую фиксированную сумму вам посоветуют, куда проще и выгоднее в вашем случае разместить деньги так, чтобы они приносили дополнительный доход и вам при этом было спокойно на душе.

Главное при инвестировании следующее:

• диверсификация: по валютам, странам, отраслям, типам инструментов;

• подбор инструментов в портфель и их балансировка согласно лично вашей предрасположенности к риску;

• горизонт не менее пяти лет (если меньше – просто положите их на депозит в банке);

• выбор оптимального именно для вас способа организации вложений.

И снова о возможных способах организации вложений ваших денег…

Есть у меня знакомый, назовем его Сергей, который рассказал мне свою историю знакомства с фондовым рынком.

Близкий друг Сергея – бывалый спекулянт, работающий на американской бирже, – посоветовал ему тоже открыть счет и зарабатывать деньги. Он даже помог ему оформить все документы на открытие счета. Сергей перечислил первоначальную сумму на этот самый брокерский счет в размере трех тысяч долларов.

Но когда он увидел торговую платформу, которую ему помог установить на компьютер все тот же друг, понял: пользоваться этим не будет. Английский слабоват – это одно, так еще и от цифр голова кругом, ведь Сергей никогда не дружил ни с цифрами, ни с математикой, ни с экономикой. Первые покупки ему помог сделать друг. Но дальше дело не пошло. Сергей не то чтобы покупать или продавать – он вообще не открывал торговую программу почти год. И не перечислял туда больше денег. Так и завершилась идея с зарабатыванием денег на фондовом рынке. Только спустя несколько лет Сергей узнал о ПИФах и стал вкладывать деньги в них. Счет на бирже, правда, так и не закрыл и деньги не забрал – так что там тоже постепенно прирастает капитал.

Ошибка Сергея была не с идеей… ошибка была со способом ее реализации. Ведь если человек далек от мысли самостоятельной торговли на бирже, изучения программы, временных затрат на все это, то открытие брокерского счета просто убьет все его желания заниматься инвестированием на фондовом рынке на корню. Такому человеку лучше посоветовать работать через банк, управляющую или даже… страховую компанию.

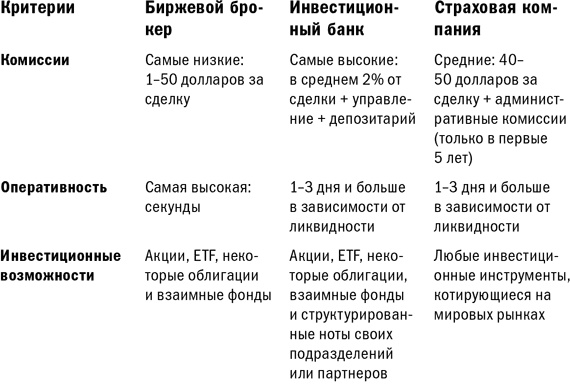

Инвестировать в тот или иной инвестиционный инструмент (классический фонд, акцию, облигацию, структурированную ноту, хедж-фонд) вы можете только через брокера, имеющего соответствующую брокерскую лицензию. Существует три вида брокеров.

1. Биржевой брокер. Такие компании оказывают брокерские услуги исключительно на бирже/нескольких биржах.

2. Банк. Банки могут наряду с остальными банковскими услугами оказывать брокерские услуги, как на биржах, так и на внебиржевых рынках.

3. Страховая компания. Эти финансовые институты за рубежом также могут выступать в качестве как биржевых, так и внебиржевых брокеров и приобретать по заявкам своих клиентов фонды и ценные бумаги.

Естественно, когда у инвестора есть выбор, у него возникают вопросы, какой брокер нужен ему – биржевой, банк или страховая компания. И очевидно, что выбор брокера зависит от целей инвестора и от вкладываемых сумм. У каждого брокера есть свои плюсы и минусы, и вам стоит их знать, чтобы принять решение.

Итак, как видно из таблицы, лидером по критерию комиссии является брокерская компания. Оценивая этот пункт, вы можете решить, что все вопросы по выбору брокера снимаются, но не торопитесь с выводами – читайте дальше. Один мой знакомый остановился на варианте с брокером только из-за комиссий, оценив все прочие критерии как не очень важные для него. В итоге, когда хотел купить понравившийся фонд/ноту/хедж и не смог в очередной раз, он принял решение дополнительно использовать еще и английский способ (так мы называем инвестирование через страховую компанию, поскольку метод придумали англичане). Кроме того, у него никак не доходили руки делать операции покупки у биржевого брокера при вводе новых средств, и по нескольку месяцев капитал лежал в деньгах на счете.

Брокерские компании исполняют распоряжения клиентов быстрее всех и являются лидерами также по критерию оперативность. Но если вы не активный трейдер, а пассивный долгосрочный инвестор, вам неважно, как быстро ваше поручение будет исполнено – за 20 секунд или за два дня. С другой стороны, трейдерам никак не стоит использовать для своих операций банки и страховые компании.

По критерию инвестиционные возможности явным лидером выглядит страховая компания – через нее вы можете купить любой фонд, структурированную ноту, любые акции или облигации, хеджевые фонды практически без ограничений. Главное, чтобы этот инструмент торговался на мировых площадках.

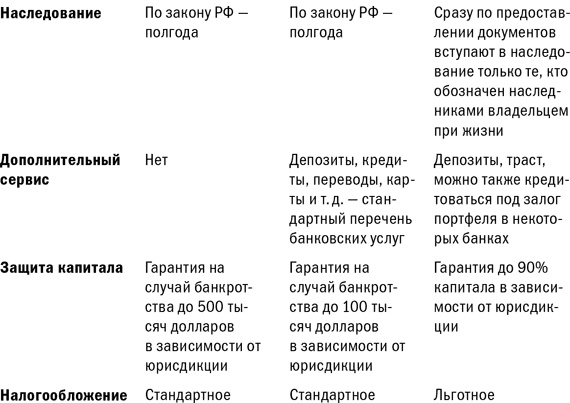

Вопрос наследования инвестированного капитала в страховой компании решается гораздо быстрее и проще, чем в банке или у биржевого брокера, ведь при открытии полиса инвестор сразу же указывает наследников и их доли. Страховые компании передают капитал только тем наследникам, которые указаны в полисе, причем сразу, как только те предъявят полис и документы, удостоверяющие личность. Это очень важный пункт, касающийся защиты капитала. Безусловно, по критериям «наследование» и «защита капитала» страховая компания вне конкуренции.

К лидерам по критерию дополнительной сервис, без сомнений, я отношу банки. И у любого инвестора в любом случае должен быть банковский счет. Только это не значит, что и инвестировать стоит также через банк.