Спор дошел до ФАС ЦО, который вынес два противоположных решения. Сначала он поддержал инспекцию (постановление от 29 марта 2005 г. № А68-АП-464/11-04). Суд указал на накладные, по которым шлак из комбината сразу везли в Тулу. Выходит посредники его не получали. Их роль не ясна. Кроме того, в документах указывалась отпускная цена сырья – не более 35 рублей за килограмм. А в учете «Ванадий-Тула» тот же шлак приходовался по 300 с лишним рублей за килограмм. Какой бизнесмен, зная реальную цену и продавца, будет переплачивать почти в десять раз – усомнились судьи. Сложно поверить и в небрежное отношение посредника к документам, который фактически раскрыл в них свою сверхприбыль. Из этого можно сделать сразу два вывода. Во-первых, желательно, чтобы в документах, выданных покупателю, стояла одна цена – та, по которой он учел товар. В теории, налогоплательщику лучше не демонстрировать знание о более дешевой цене, но скрыть это трудно. Никто не поверит, что организация столь плохо изучает рынок, допустив десятикратную переплату. Соответственно, необходимо аргументировать покупки по завышенным ценам. Что и сделала компания, позже выиграв суд (постановление ФАС ЦО от 25 апреля 2006 г. № А68-АП-53/11-377/А-05).

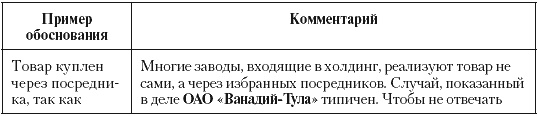

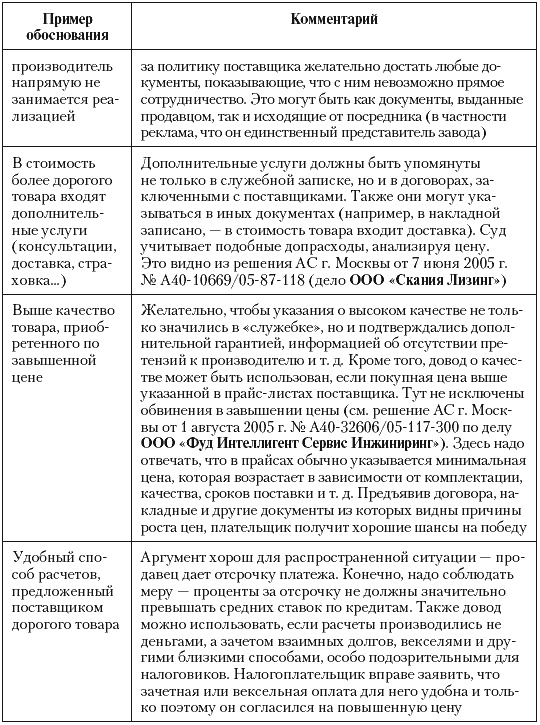

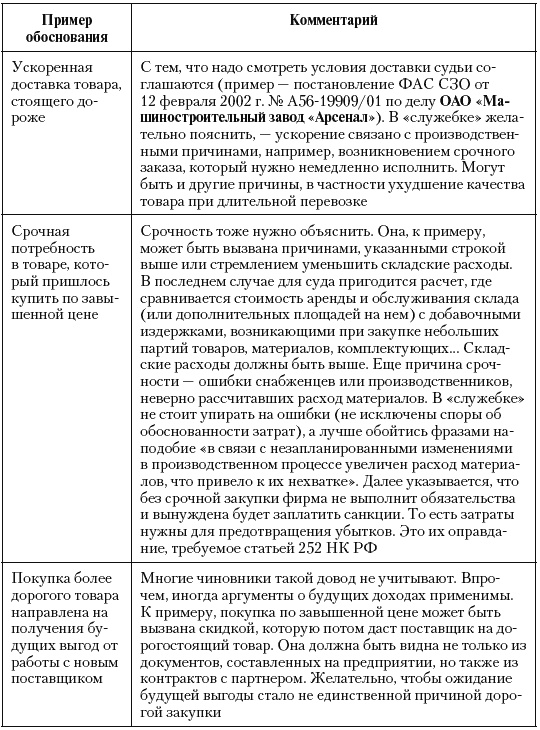

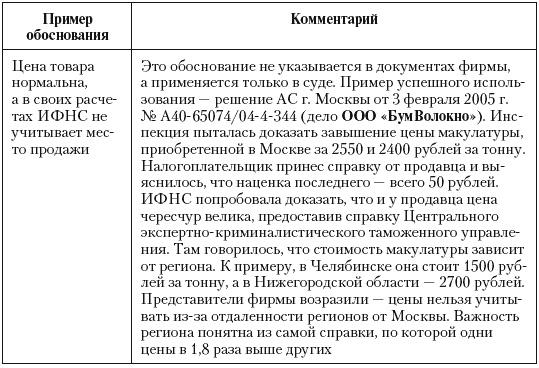

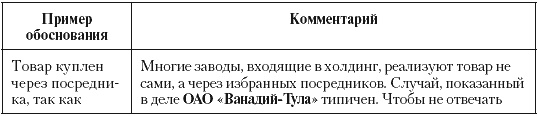

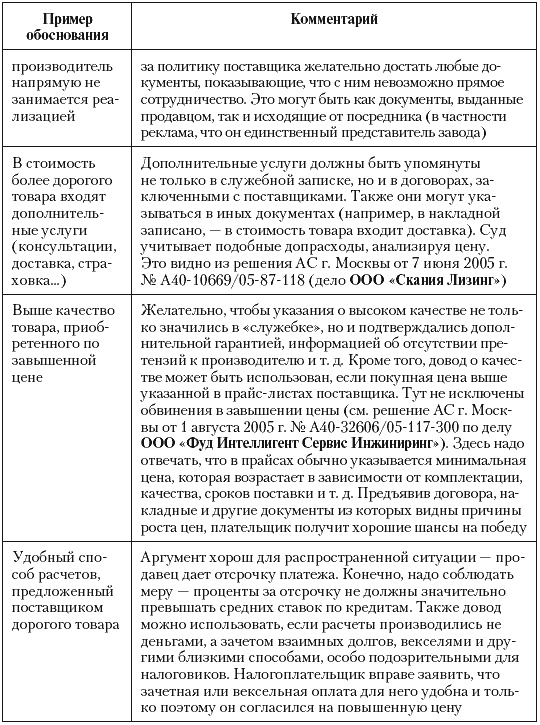

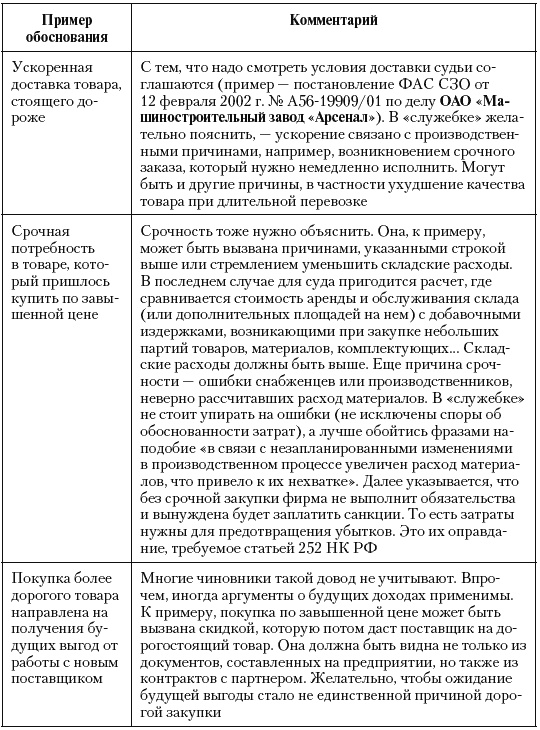

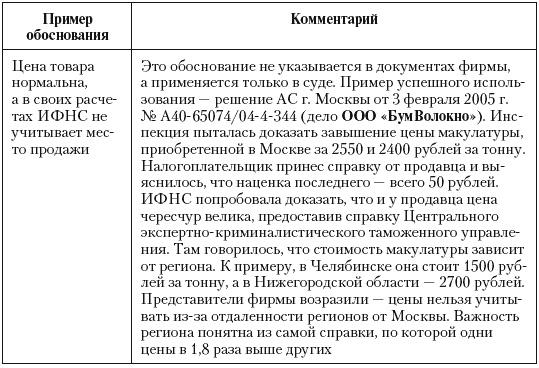

На втором процессе ее представители объяснили арбитрам: без приобретения шлака деятельность невозможна, а НТМК отказался его продавать. Это подтверждено документами, выданными комбинатом (ими могут быть письма, справки, протоколы о намерениях, стенограммы совещаний и т. д.). Становится понятен поиск другого снабженца, даже если у того менее выгодные условия. Аргументов может быть несколько (табл. 11). Обстоятельства, из-за которых приходится переплачивать, лучше фиксировать в служебной записке на имя руководителя предприятия. Налоговикам такая записка покажет обоснованность ее расходов, а для самой компании «служебка» – дополнительный способ проверки издержек и работников. Составляться она должна, когда цена по ожидаемой сделке хотя бы на 20 процентов выше цены по прошлой операции или запланированной налогоплательщиком. Можно установить и меньший лимит, если этого пожелает менеджмент фирмы.

Таблица 11. Примеры обоснования «неэкономной» покупки

* Аргументы могут быть использованы и при завышении стоимости оплаченных работ и услуг. Желательно, чтобы доводы были подкреплены. Для этого полезны расчеты выгоды от «неэкономной покупки (если бы не она, то возникнут убытки от невыполненных обязательств или упущенная прибыль)

Чиновники проиграли еще из-за самоуверенности. Им очевидно, – десятикратно завышенные цены не соответствуют рыночным. Логичное утверждение, но любая цена, введенная в договоре, признается рыночной, пока не доказано обратное. Так установлено в пункте 1 статьи 40 НК РФ и инспекция обязана собирать доказательства «нерыночности» цены, даже когда она в сто раз отличается от нормальной. Может это абсурд, некоторые арбитры сочтут условие формальным и не станут соблюдать. Тем не менее, требование следует из Налогового кодекса. Так что не стоит паниковать, если контролеры говорят: «по такой цене, что у вас, никто не продает (или не покупает), понятно, что она занижена (завышена)». Может факт и бесспорен, но пусть инспекторы его доказывают. Контролеры часто ошибаются в оценке рыночной. В деле «Ванадий-Тула» они вообще не стали собирать данные о ценах, сообщив только применяемые комбинатом. Поэтому суд решил, что «не показан анализ цен на продукцию». ИФНС проиграла.

3.4. Обоснование цены. Опыт нефтяников

Неудачи чиновников в обосновании цен видны также из дел нефтяников. Победы налогоплательщиков, во-первых, базируются на том, что нельзя доначислять налоги, если причина отклонения от рыночной цены – любая разумная скидка. Она может быть вызвана такими сложноконтролируемыми вещами, как маркетинговая политика, выход на новые рынки и т. п. Второе основание для победы: кодекс позволяет лишь три метода расчета рыночной цены (по идентичным и однородным товарам, по цене последующей реализации и по затратам). Использование иных методов или сбои, допускаемые в одном из трех перечисленных, – причина неудач чиновников.

Стандартная ошибка контролеров – определение рыночной цены по данным самого налогоплательщика. Берется средняя (реже – максимальная) стоимость его продукции, которую и называют рыночной. По сделкам, где цена отличалась более чем на 20 процентов, доначисляют налоги. В этом случае ссылка на игнорирование законных методов пересчета помогает выиграть суд, как это случилось с ЗАО «ЛУКОЙЛ-АИК» (постановление ФАС МО от 9 марта 2006 г. № КА-А40/1172-06). Недопустимость приравнивания средней цены к рыночной отмечал Президиум ВАС РФ (п. 5 приложения к информационному письму от 17 марта 2003 г. № 71). Правда, через ограничение суд преступил в случае с «Самаранефтегазом», указав, что арбитраж вправе смотреть любые данные (п. 12 ст. 40 НК РФ).

Поэтому фирме лучше не сводить работу юристов к отслеживанию ошибок налоговиков (как часто бывает), а самой доказывать отсутствие нарушений. Так поступил «ЛУКОЙЛ-АИК», заявив, что дешевый (по мнению чиновников) товар поставлялся подрядчику, который выполнял работы для самого налогоплательщика. Стоимость этих материалов включалась в смету, предъявляемую нефтяникам, поэтому минимальная цена разумна. Суд с этим согласился.

Еще одна ошибка налоговиков – стремление упростить себе работу. Они не хотят выяснять рыночную цену, собирая информацию из госструктур и от продавцов товара. Проще взять у налогоплательщика информацию о себестоимости, подсчитать стандартную рентабельность и выяснить рыночную цену. Такой метод официально назван затратным. Он допустим, но только если не удалось определить цену другими способами. Защиту организации надо строить на вопросах проверяющим: почему вы не обращались в официальные инстанции, выяснялась ли продажная цена товара у наших контрагентов, известна ли цена у конкурентов и т. д. Чем больше вопросов, тем лучше. Цель – показать судье, что ревизоры не использовали существующие приемы определения рыночной цены, так что их данные недостоверны (постановление ФАС ПО от 20 января 2004 г. № А57-11144/02-16 по ОАО «Саратовский нефтеперерабатывающий завод»).

От общих споров по ценам перейдем к самому наглому требованию. Иначе и не назовешь налог за право подержать деньги.

3.5. Налог на доброту Суть дела

Если ставка по полученным компанией кредитам и займам ниже введенной ЦБ РФ, инспекция может доначислить налог на прибыль. Такой вывод следует из дела «Пепси Интернешенел Боттлерс (Самара)» (постановление ФАС ПО от 13 апреля 2005 г. № А55-12352/04-41). Доходом чиновники признают сэкономленные процентные платежи. К примеру, для взятого на год беспроцентного займа в сумме 1 000 000 рублей, они составят 115 000 рублей,

[14] а налог на прибыль – 27 600 рублей (при ставке в 24 процента). Мы считаем это побором, получается, государство фактически имеет проценты по чужим займам.