В такой ситуации будет справедливым, если премии за риск по акциям мелких и недооцененных компаний окажутся на 1–2 % выше. Поэтому ожидаемая реальная доходность акций мелких и недооцененных компаний в США составляет 5–6 %, а если имеют место оба фактора риска и речь идет о компании, которая является мелкой и недооцененной одновременно, этот показатель равен 6–8 %.

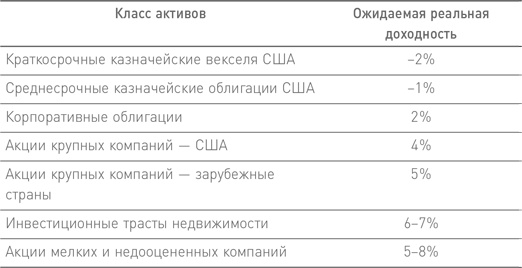

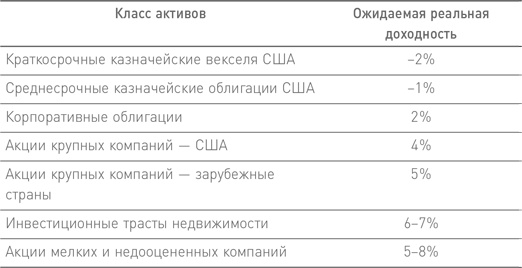

Обобщим выводы, которые мы сделали в отношении ожидаемой доходности основных категорий акций и облигаций в будущем, начиная с 2009 г.

Но довольно о доходности. Давайте поговорим о риске. В своих предыдущих книгах про финансы я изо всех сил старался растолковать, что такое риск, описывая крупнейшие в истории обвалы рынка. На сей раз подобные усилия излишни – в 2009 г. нет необходимости доказывать инвесторам, что владеть акциями рискованно.

Чтобы оценить волатильность, а тем самым и риск на фондовом рынке, достаточно подсчитать, сколько дней индекс S&P 500 растет или падает более чем на 5 %. За последние шесть месяцев 2008 г. это произошло 18 раз, причем за предыдущие 10 лет это случалось всего лишь шесть раз.

Дальше – больше. Оказывается, акции S&P 500 ведут себя куда лучше, чем другие категории существующих в мире акций. С июля по декабрь 2008 г. курс акций крупных и мелких недооцененных компаний США менялся более чем на 5 % 25 раз, а зарубежных компаний с высокой капитализацией – 23 раза.

Немного математики: риск

Данные о доходах за достаточно длительный период и знание финансовой истории позволяют инвестору достоверно оценить уровень риска того или иного класса активов, не прибегая к высшей математике и даже к простейшим расчетам. Однако это не мешает другим пытаться оценить этот риск более точно.

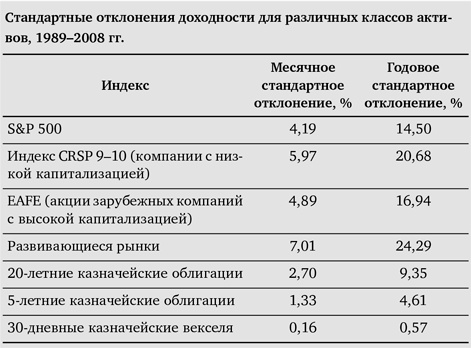

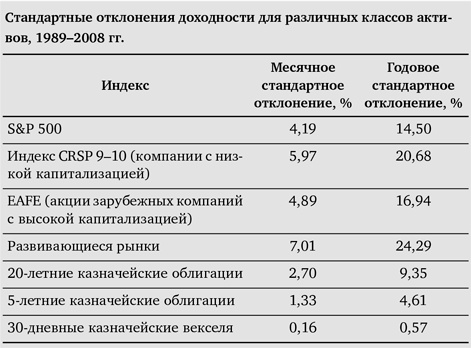

Обычно финансовые экономисты начинают со стандартного отклонения. Ниже представлены стандартные отклонения (СО) доходности для нескольких классов активов за последние 20 лет. Месячные СО рассчитаны на основании данных о доходности за 240 месяцев, а годовые получены путем умножения этого показателя на квадратный корень из 12.

Эти показатели соответствуют уровням риска, представленным в предыдущей таблице, где показаны максимальные краткосрочные убытки за предыдущие 10 лет.

Первое возражение, которое вызывают эти цифры, – обычно оно возникает у специалистов, имеющих математическую подготовку, но не искушенных в финансовом деле, – состоит в том, что при оценке стандартного отклонения учитываются как положительные, так и отрицательные результаты, в то время как случаи с положительным СО не интересуют инвестора, озабоченного проблемой риска.

Это глубокое заблуждение. Почти все капиталовложения с высокими положительными отклонениями от математических ожиданий показывают не меньшие отрицательные отклонения, поэтому СО дает второй шанс выявить классы активов с высоким риском. Классическим примером могут служить данные о доходах, которые содержатся в отчетах хеджевого фонда Long-Term Capital Management (LCTM). Вплоть до банкротства LCTM в 1998 г. показатели его доходности имели очень высокое СО, верная примета высокого риска, заложенного в стратегию. Иначе говоря, поначалу LTCM демонстрировал положительное отклонение от ожидаемых результатов, а затем оно сменилось отрицательным – СО доходности даже в первые удачные годы недвусмысленно свидетельствовало о том, что фонд избрал опасную стратегию.

Более серьезный аргумент против использования СО заключается в том, что доходность ценных бумаг не является нормальным распределением, более того, она отличается значительной асимметрией и ярко выраженными эксцессами. 19 октября 1987 г. индекс S&P 500 упал на 20,46 %, а промышленный индекс Dow Jones – на 22,61 %. Таким образом, падение составило примерно 23 стандартных отклонения за день – событие, вероятность которого составляет 2 × 10–117. С таким же успехом можно рассчитывать, что ваш дом внезапно распадется на элементарные частицы, а затем соберет себя вновь в соседней галактике. Подобным образом в 2008 г. S&P 500 упал на 37 %, что составляет приблизительно три стандартных отклонения за год, – подобное может случиться раз за 741 год. И все же только за истекшие 100 лет это произошло трижды: в 2008 г., в 1931 г. (–43,25 %) и в 1937 г. (–35,02 %).

Юджин Фама сказал: «Жизнь таит вероятность больших отклонений», однако другие зачастую предпочитают рассуждать про «черных лебедей». Всесторонняя оценка риска требует не только статистического анализа данных, но и знания истории, особенно в том, что касается исчезновения рынков и целых государств. Как уже отмечалось выше, чем лучше вы знаете историю, тем меньше «черных лебедей» встречаете.

Хотя это не относится к делу напрямую, больше всего инвесторы опасаются остаться без средств еще при жизни, и, чтобы не оказаться в подобной ситуации, нужно учитывать долгосрочную перспективу. Из-за исторических перипетий – финансовых, экономических, политических и военных – любой статистический подход к подобным расчетам противоречит здравому смыслу.

Самым распространенным статистическим инструментом является анализ методом Монте-Карло, когда большие массивы данных о доходности, подчиняющиеся закону нормального распределения, сопоставляются с определенной моделью снятия средств со счета.

Результаты анализа методом Монте-Карло вполне закономерны: чем больше активов имеется изначально, тем меньше их тратится после выхода на пенсию; чем больше аннуитетные платежи, тем больше шансы на успех.

Однако я не знаю лучшего инструмента анализа рисков для пенсионеров в возрасте до 70 лет, чем несложное правило: если со счета ежегодно снимается 2 %, ваши сбережения выдержат все, кроме исключительных обстоятельств вроде краха рынка или военных переворотов; при 3 % вы остаетесь в относительной безопасности; при 4 % вы рискуете; при 5 % и выше вам следует задуматься об аннуитизации большей части, а то и всех своих сбережений.

И все же нет класса активов, который вызывает такие же спазмы в желудке, как инвестиционные трасты недвижимости, которые во второй половине 2008 г. меняли свою стоимость на 5 % в течение 45 из 116 биржевых дней. Шестнадцать раз эти колебания превышали 10 %, а три раза – 15 % (два из них в плюс)

{14}.

Главное, что следует помнить о такой волатильности, – это то, что ни в один из этих безумных дней на рынке не было чистых покупок или продаж. Даже в самые провальные дни любая проданная акция находила покупателя, а когда цена взлетала до небес, любая купленная акция была продана кем-то другим. В дни резких спадов рынка «говорящие головы» на телеэкране извещают, что «рынок заполонили продавцы», а когда рынок растет, что «наблюдается приток денежных средств извне». В действительности это не так: на каждый доллар, поступающий из фондов денежного рынка и с текущих счетов для покупки акций, приходится доллар из выручки продавцов, который возвращается обратно.