Любого, кто говорит подобную чушь, должна задерживать финансовая полиция и вешать ему на шею красную табличку с надписью «невежда». Повторяю, для каждого покупателя есть продавец и наоборот. Все эти изменения и формируют цену, по которой совершаются рыночные сделки. Когда поступают хорошие новости и настроение инвесторов улучшается, цена неизбежно повышается до уровня, на котором те, кто хочет купить акцию, могут склонить держателей акции расстаться с ней. Когда новости или ожидания в отношении той или иной акции ухудшаются, цена падает до уровня, на котором потенциальные покупатели посчитают, что их приобретение окупится должным образом.

Иными словами, даже если компания имеет блестящие перспективы, существует цена, выше которой покупка ее акций не принесет покупателю адекватного дохода. Аналогичным образом, даже если перспективы компании туманны, существует цена, ниже которой ее акции могут принести неплохой доход, даже если его вероятность мала, и покупка таких акций подобна лотерее.

И все же вернемся к инвестиционным трастам недвижимости. По всей вероятности, в перспективе их доходы будут достаточно высоки, чтобы компенсировать волатильность, вызывающую несварение желудка; в ином случае акции не покупал бы никто. С другой стороны, нельзя гарантировать, что их дела пойдут на лад: нет риска, нет премии за риск.

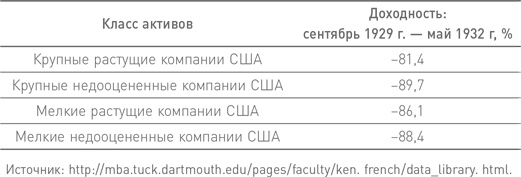

Волатильность и премии за риск такого уровня в последний раз имели место во время Великой депрессии, и будь я законченным мазохистом, я бы подробно рассказал о том, что происходило в те годы. Однако вместо этого я лучше покажу вам таблицу, где представлена доходность акций в период самого серьезного падения рынка в истории США.

Игра в кости с Богом

Последняя таблица, как и недавние события на рынке, свидетельствует о том, что, формируя инвестиционный портфель, не следует ориентироваться только на акции. На то есть две причины. Во-первых, мало кому из инвесторов хватит силы духа потерять половину своего портфеля, а то и куда большую его часть, как произошло в 1929–1932 гг. Одно дело смотреть на 50 %-ные убытки на бумаге, совсем другое – видеть, как тают средства в собственном портфеле. (Опыт аварии на авиационном тренажере – лишь бледная тень ощущений во время настоящей авиакатастрофы.)

Вторая – и, пожалуй, еще более важная – причина, по которой не стоит вкладывать средства исключительно в акции – это знаменитое пари Паскаля. Французский философ Блез Паскаль оправдывал свою веру в Бога следующим образом: предположим, что Бога нет. Тогда атеист «выигрывает», а верующий остается «внакладе». Если Бог существует, имеет место обратная ситуация.

Однако последствия ошибки в первом и втором случае резко отличаются. Если Бога нет, все, что теряет верующий, – это возможность вступать во внебрачные связи, не участвовать в скучных церковных службах и не ограничивать себя в еде и питье. Но если Бог существует, атеист будет вечно гореть в аду. Поэтому разумный человек (или тот, который убежден, что его поведение и мысли не безразличны Всевышнему) предпочитает верить в Него.

Подобным образом сегодня у разумного инвестора есть все основания полагать, что со временем экономика восстановится и в перспективе акции будут давать высокие доходы. Если бы он был уверен в этом на 100 %, портфель, состоящий только из акций, явился бы правильным решением.

Но гарантировать такой результат невозможно, ибо история учит нас, что всегда существует возможность краха вроде того, что имел место в 1929–1932 гг., а то и похлеще. Если инвестор разделит свои деньги поровну между акциями и высоконадежными облигациями и окажется неправ, то, даже если акции упадут, он будет спасен, поскольку облигации станут для него неплохим подспорьем в мире, где почти все будут разорены. Если же он прав и акции поднимутся, все, что он теряет, – это чуть более высокий уровень жизни, который он мог бы иметь, вложив все средства в акции.

Всегда держите в уме пари Паскаля: что произойдет с моим портфелем – и моим будущим – если мои предположения ошибочны?

Предположим, что инвестор вложил все средства в акции и оказался неправ. В таком случае он разорится. Мудрые инвесторы страхуются от возможных потерь, вкладываясь в большое количество облигаций, поскольку в этом случае последствия будут не так ужасны, как полная потеря сбережений из-за того, что все деньги были вложены в акции.

Это подводит нас к самой сути процесса инвестирования: его цель не в том, чтобы получить максимальные шансы разбогатеть, а в том, чтобы обеспечить себе комфортное существование на пенсии и не умереть в бедности.

Задумайтесь о том, что это значит. Принято считать, что инвестор должен стремиться к максимально возможной доходности. Согласно избитой рекомендации, наилучший способ добиться этого – создать портфель, сформированный из небольшого числа тщательно отобранных акций.

Безусловно, это правильно. Если инвестор мечтает о несметном богатстве, лучший способ добиться цели – найти очередной Microsoft и вложить в него все имеющиеся средства. Проблема заключается в том, что многие, если не большая часть, частные компании в конечном итоге разоряются, а это резко повышает вероятность того, что инвестор лишится вложенных денег. Если вы не верите в это, взгляните, что происходило на фондовом рынке 100 лет назад, и вы удивитесь, как много компаний, зарегистрированных на бирже, разорилось.

Юджин Фама тщетно ищет ангелов

Я знаю, о чем вы думаете в данную минуту: «Все эти низкие доходы, которые он просчитал, – сущий вздор! Я отберу акции самых лучших компаний, и все у меня будет прекрасно. Если я увижу, что мне это не под силу, я найду инвестиционного менеджера, который справится с этой задачей. Если я потерплю неудачу и здесь, на телевидении, радио и в Интернете полно тех, кто знает, куда движется рынок. Я наверняка успею продать то, что у меня есть, до очередного обвала рынка».

И все же ни одна из этих стратегий не работает. Причина, по которой 90 % инвесторов и инвестиционных менеджеров не могут правильно выбрать акции, проста: всякий раз, когда вы покупаете или продаете ценные бумаги, есть другая сторона, участвующая в сделке, и скорее всего, имя ей Goldman Sachs, PIMCO или Уоррен Баффетт.

Впрочем, бывает и кое-что похуже, чем сделки с Баффеттом, – это сделки с топ-менеджером компании, акции которой вы покупаете или продаете. Разумеется, он знает о состоянии и перспективах компании куда больше, чем самый толковый и хорошо информированный финансовый аналитик. Торговать отдельными акциями – все равно что играть в теннис с невидимым противником: вам просто невдомек, что градом мячей вас осыпают сестры Уильямс.

Прежде чем мы попробуем понять, почему индивидуальные инвесторы и управляющие фондами терпят неудачу, пытаясь победить рынок, нам нужно поближе познакомиться с человеком, чье имя я уже упоминал неоднократно, – Юджином Фамой. Его детство пришлось на послевоенные годы. Он рос в рабочем квартале Бостона, посещал католическую школу, а затем поступил в Университет имени Тафтса, где познакомился с Гарри Эрнстом, профессором экономики и страстным любителем гольфа. Эрнст интересовался динамикой цен на фондовом рынке и издавал бюллетень на материале своих исследований.