Разумеется, данный пример немного утрирует ситуацию – даже при самой высокой волатильности вы едва ли увидите подобные флуктуации какого-либо класса активов в течение трех месяцев. Однако принцип остается прежним: усредняя издержки, инвестор покупает больше акций по низкой цене, чем по высокой, что повышает доходность активов в долгосрочном аспекте.

Существует и еще один, лучший метод, который помогает покупать дешево. Разработанный Майклом Эдлесоном, профессором финансов Гарвардского университета, он получил название «усреднение объемов инвестирования». Метод предполагает последовательное увеличение объема средств, вложенных в акции и облигации в соответствии с определенной математической формулой

{54}. Это самый эффективный из известных мне инструментов создания пенсионных сбережений.

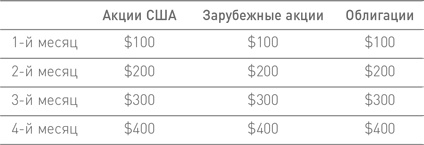

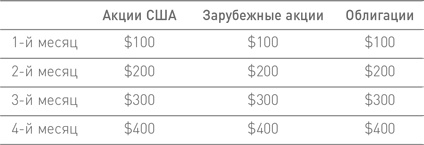

Вот как он работает. В простейшем варианте для каждого фонда устанавливаются целевые суммы, что выглядит примерно так:

На первый взгляд кажется, что здесь происходит то же самое, что и в предыдущем примере, когда сумма, вложенная в каждый фонд, ежемесячно увеличивалась на $100.

Однако речь идет о совершенно другом процессе. Суммы в таблице представляют собой целевые значения. Это означает, к примеру, что, если активы фонда акций США в начале 3-го месяца стоили $300, а за следующие 30 дней упали на 10 % и стали стоить $270, инвестор должен вложить в этот фонд не $100, а $130, чтобы к началу 4-го месяца итоговая сумма составляла 400 долларов. И наоборот, если зарубежные акции выросли на 10 % и их стоимость составляет $330, следует снизить сумму инвестирования до $70.

По сравнению с усреднением издержек этот метод позволяет покупать больше акций по низким ценам и меньше по высоким и тем самым еще больше повышает доходность в долгосрочном аспекте. Разумеется, ничто не дается даром. Данный подход требует большей дисциплинированности, чем усреднение издержек, и применять его при длительном падении рынка не так-то просто. Тем, кто заинтересуется этим методом, я настоятельно рекомендую прочесть книгу «Усреднение объемов инвестирования» (Value Averaging), в которой Эдлесон рассказывает о его нюансах, главным образом о том, как изыскивать средства для приобретения активов во время падения рынка и как действовать в случае устойчивого роста цен на акции.

Четыре инвестора – четыре плана

Четыре персонажа из моей предыдущей книги – Ивонна, Сэм, Тед и Ида

{55} – так полюбились читателям, что я решил вновь прибегнуть к их помощи, чтобы проиллюстрировать ситуации с инвестированием и налогами в разных возрастных группах.

Ивонна. Активы отсутствуют, приступила к накоплению сбережений недавно

Молодым инвесторам приходится труднее прочих. Заставить себя откладывать средства для выхода на пенсию, от которой их отделяет целая вечность, и при этом отказаться от многочисленных соблазнов, которые потоком обрушивает на них материальная культура, оказывается очень непростым делом.

К счастью, Ивонна, похоже, является исключением. Тяжелое детство закалило ее характер и приучило к бережливости: ее отец бросил семью, когда она была подростком, и ей пришлось заботиться о двух младших детях и матери, которая пристрастилась к наркотикам и то и дело приводила домой новых, все более буйных приятелей.

Благодаря стипендии, умению экономить и упорному труду она получила диплом юриста и успешно сдала экзамен, позволяющий заниматься частной практикой. Ивонна начала работать государственным защитником, и ее дела быстро пошли на лад. Зарплата за вычетом средств, которые уходят на продукты, аренду жилья и ремонт 20-летней Honda Civic, позволяет ей откладывать на счет 401(k) $3000 в год, и такую же сумму готов добавлять к ее пенсионным сбережениям работодатель. Таким образом, ее накопления составят $6000 в год.

В последнее время многие друзья Ивонны потеряли работу, и ей очень хочется первым делом создать себе «подушку безопасности», отложив сумму, которой в случае непредвиденных обстоятельств хватит на шесть месяцев. С другой стороны, ей обидно упустить возможность, предоставленную работодателем, – ведь эти деньги достаются ей практически даром, – поэтому она решила обойтись без отпуска в следующем году и пореже ходить в кино и рестораны, чтобы создать резервный фонд и внести деньги на пенсионный счет 401(k).

Начнем с того, как Ивонна должна распределить свои средства. Не забывайте, что она новичок на рынке. Поэтому, как бы она ни оценивала свою толерантность к риску, соотношение акций и облигаций в ее портфеле должно быть 50/50. Чтобы не усложнять дело, для начала она отбирает три класса активов: индексный фонд совокупного фондового рынка США, фонд зарубежных акций и фонд краткосрочных облигаций.

До сих пор мы не останавливались подробно на распределении средств между различными видами облигаций. Общий принцип здесь таков: «Минимальный срок погашения, наивысший рейтинг». Облигационная составляющая портфеля выполняет три задачи: служит страховым полисом на случай инфляции или дефляции, является источником средств для покупки акций при падении их курса и, наконец, дает вам возможность спокойно спать по ночам. Поскольку основную угрозу для облигаций представляет инфляция, и облигации с длительным сроком погашения страдают от нее больше всего, постарайтесь, чтобы средний срок погашения облигаций в вашем портфеле не превышал пяти лет.

Исходный вид портфеля Ивонны таков:

• 25 % Vanguard Total Stock Market Index;

• 25 % Vanguard Total International Index;

• 50 % Vanguard Short-Term Bond Index.

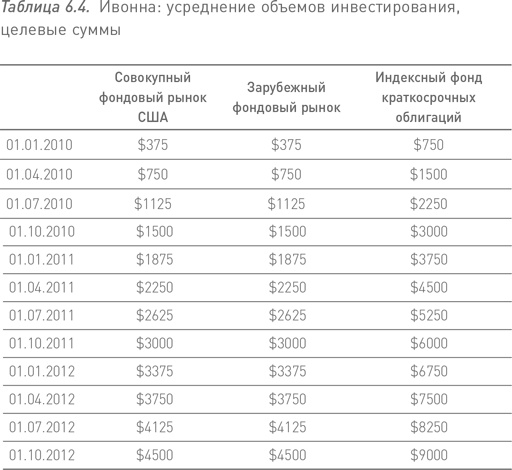

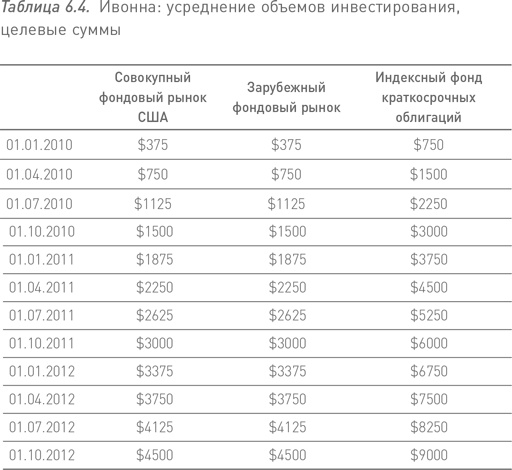

В таблице 6.4 показано, как Ивонна применяет усреднение объемов инвестирования. Каждые три месяца она вносит на счет $1500 – $6000 в год. Целевая сумма для каждого из акционных фондов составляет $375 в квартал, а для облигационного – $750 в квартал. Как объяснялось выше, это не означает, что она ежеквартально вносит в каждый фонд именно эту сумму. В те месяцы, когда акции падают, Ивонна покупает больше акций, чтобы добрать до целевой суммы, и наоборот. То, что не потрачено на акции, идет на облигации или в фонд денежного рынка.