Рассмотрим ее подробнее. Для учета таких ситуаций в финансовой отчетности создается резерв по сомнительной задолженности (allowance for doubtful accounts, или ADA). Так как по сути этот резерв не является обязательством компании и уменьшает реальную сумму ее активов (дебиторской задолженности), то показывается этот резерв в разделе активов, уменьшая строку дебиторской задолженности.

По сути, резерв по сомнительной задолженности представляет собой копилку для денег, зарезервированных на определенные цели, в данном случае на компенсацию бизнесу списанных долгов клиентов. В жизни это аналогично накоплению денег, например, на отпуск. С каждой зарплаты вы откладываете определенную сумму, а когда отпуск наступает, то берете деньги из этой копилки, не трогая то, что вы должны потратить «на жизнь» каждый месяц.

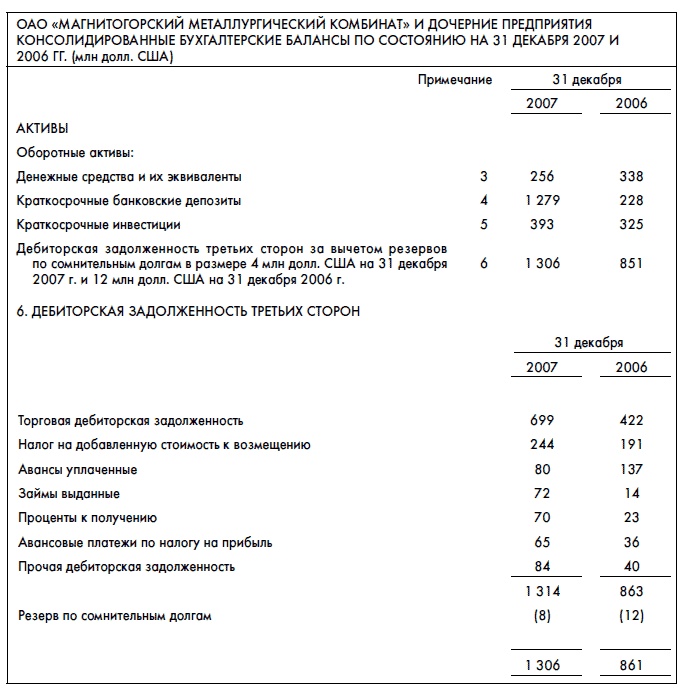

Взгляните, например, на выдержки из финансовой отчетности по МСФО Магнитогорского металлургического комбината за 2007 г.:

Как видите, в 2007 г. ММК показывает в балансе дебиторскую задолженность в размере $1,3 млрд уже за вычетом резерва по сомнительным долгам всего в $8 млн.

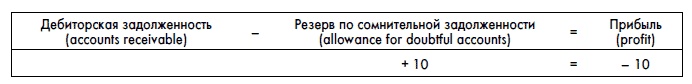

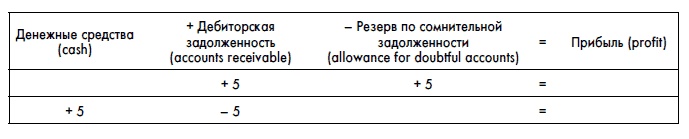

Периодически компания производит анализ дебиторской задолженности и на основе его определяет, каким должен быть резерв по сомнительной задолженности. Для пополнения этого резерва компания списывает необходимую сумму из прибыли. Например, если резерв надо увеличить на 10 руб., компания проведет следующую операцию:

Обратите внимание, что резерв по сомнительной задолженности вычитается из суммы активов на левой стороне равенства бухгалтерского баланса, поэтому в данном случае равенство бухгалтерского баланса соблюдается (плюс на минус дает минус).

И обратите внимание на следующий факт:

• компания должна проводить анализ резерва в каждый период;

• этот анализ будет связан с работой в текущем периоде;

• изменение резерва будет отражаться на прибыли текущего периода.

Такой подход отражает принцип соответствия – работа менеджеров в текущем периоде находит свое отражение в финансовом результате этого периода, а не в следующем.

Вы можете задать вопрос: а зачем нужен резерв? Не проще ли напрямую уменьшать дебиторскую задолженность и прибыль? Проблема в том, что наша дебиторская задолженность, хотя мы видим ее отдельной строкой, на самом деле представляет собой сумму того, что нам должен каждый наш клиент. Если мы не будем создавать резерв, то нам придется уменьшать задолженности каких-то конкретных клиентов. Проблема в том, что мы не знаем точно, кому из наших клиентов нам придется в итоге «списать» долги. Резерв является обезличенным «мешком» и не привязан к конкретным клиентам, что позволяет решить эту проблему.

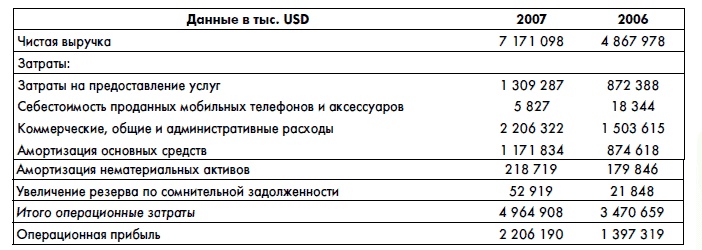

В финансовой отчетности компании (точнее, в отчете о прибылях и убытках) увеличение резерва по сомнительным долгам часто показывается отдельной строкой, которая называется «увеличение резерва по сомнительной задолженности» (bad debt expense или provision for doubtful accounts) (обычно эта строка идет в примечаниях в расшифровке расходов в финансовой отчетности). Вот, например, данные ВымпелКома (Билайн) за 2007 г.:

Как вы видите, в 2007 г. расходы ВымпелКома по увеличению резерва по сомнительной задолженности составили около $53 млн. Что интересно, они увеличились более чем в два с лишним раза, однако выручка выросла не так сильно. Видимо, «Билайн» стал более агрессивно продавать свои услуги, что привело к росту невозвратов, а может быть, компания более внимательно проанализировала, какой процент задолженности становится «плохим», и это привело к необходимости корректировки резерва (подробнее об этом чуть ниже).

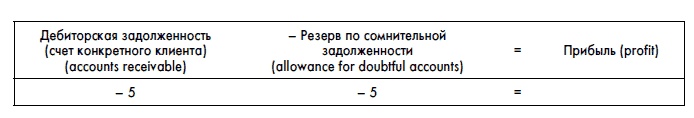

В тот момент, когда компании приходится списать какую-то задолженность своего клиента, она уменьшает ее за счет использования резерва по сомнительной задолженности. Например, если компании необходимо списать 5 руб. задолженности, то она проведет следующую операцию:

Опять же равенство бухгалтерского баланса соблюдается, так как резерв вычитается из дебиторской задолженности (минус на минус дает плюс). Обратите внимание, что списание старого долга в текущем периоде не будет иметь влияния на прибыль текущего периода, так как об этом мы уже позаботились в момент продажи (когда у компании впервые возникла дебиторская задолженность, которая впоследствии стала «плохой»).

Если неожиданно клиент вернул нам долг, который мы уже ему списали, то сначала мы должны восстановить его дебиторскую задолженность (провести операцию, противоположную предыдущей), а затем уже обычным образом зафиксировать погашение этой задолженности:

Но как рассчитать размер резерва по сомнительным долгам и учесть убытки от потенциальных будущих невозвратов в текущем финансовом результате?

Существует несколько методов такого расчета:

• метод процента от продаж;

• метод создания резервов по конкретным задолженностям;

• метод «старения» дебиторской задолженности.

Все они равнозначны и при правильном применении должны дать примерно одинаковый результат.

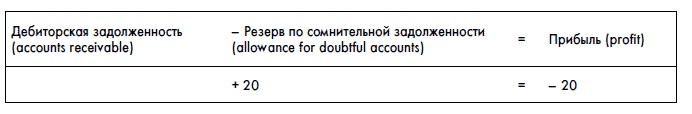

Метод процента от продаж

При использовании этого метода компания считает, что «плохой задолженностью» станет определенный процент от ее выручки. Например, компания, проанализировав собираемость своей задолженности, определила, что 2 % от ее объема продаж станут «плохими долгами». При сумме продаж за период в 1000 руб. при подведении финансовых итогов в конце периода она зафиксирует увеличение резерва по сомнительным долгам в размере 20 руб.:

Метод создания резервов по конкретным задолженностям

При использовании этого метода компания периодически анализирует состояние дебиторской задолженности своих клиентов. Если у компании возникают сомнения в том, что она сможет получить какие-то суммы, под эти суммы создаются резервы. Однако в отличие от предыдущего примера этот анализ даст нам не сумму увеличения резерва, а итоговую сумму резерва по сомнительным долгам. Наши расходы по увеличению резерва при этом будут равны «новой» сумме за вычетом «старой» суммы (значения резерва до проведения анализа).