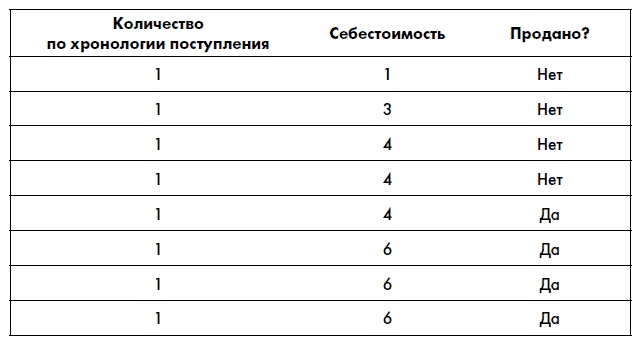

Прибыль компании составит 20 – 2 × 3 = 14 руб. В товарных запасах на конец первого года будет отражено 1 × 1 + 3 × 3–2 × 3 = 4 руб.

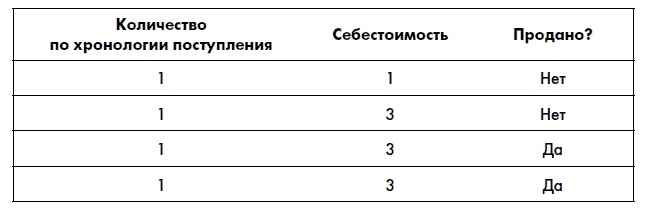

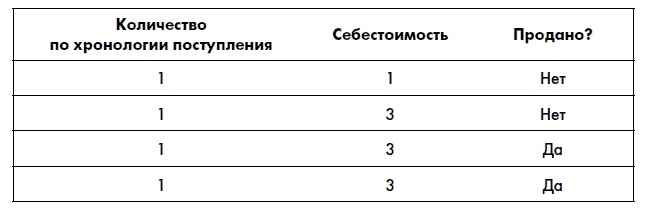

В начале второго года в товарных запасах оставалось 1 единица товара себестоимостью 1 руб. и 1 единица товара себестоимостью 3 руб. В дополнение к ним был куплен новый товар, после чего на складе образовалось 4 «слоя» товара (в хронологическом порядке):

• 1 шт. по 1 руб.;

• 1 шт. по 3 руб.;

• 3 шт. по 4 руб.;

• 3 шт. по 6 руб.

Из всего этого количества было продано 4 единицы товара.

Себестоимость товара «берется» с самых поздних «слоев»: 3 × 6 + 1 × 4 = 22 руб. Соответственно, прибыль за второй год составит 40–22 = 18 руб. На конец года в товарных запасах останутся следующие 4 единицы товара:

• 1 шт. по 1 руб.;

• 1 шт. по 3 руб.;

• 2 шт. по 4 руб.

Всего товарные запасы АВС в конце второго года составят 12 руб.

Средневзвешенный метод (weighted average)

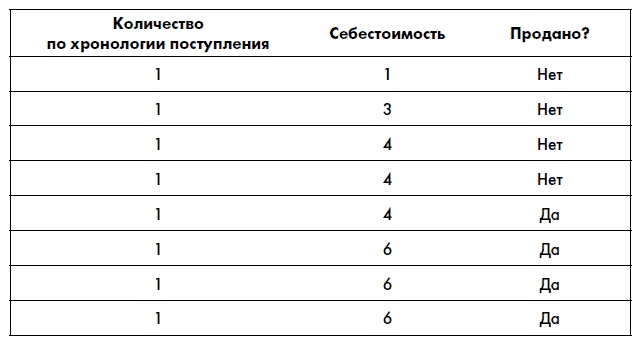

В этом случае при списании товара каждый раз вычисляется средняя себестоимость находящихся на складе товаров. В нашем примере в первый год компания продала 2 единицы товара. На момент списания средняя себестоимость товара на складе составила (1 шт. × 1 руб. + 3 шт. × 3 руб.)/4 шт. = 2,5 руб. за штуку. Таким образом, прибыль компании составит 20 – 2 × 2,5 = 15 руб. При списании меняется общая стоимость товаров на складе. В товарных запасах АВС на конец первого года будет отражено 4–2 = 2 шт. товара, себестоимость которых будет (1 × 1 + 1 × 3) – 2 × 2,5 = 10 – 5 = 5 руб.

Во втором году был куплен дополнительный товар, после чего на складе образовалось 2 + 3 + 3 = 8 шт. Общая себестоимость товара перед продажей составила 5 + 3 × 4 + 3 × 6 = 35 руб. Средняя стоимость одной единицы товара, таким образом, составила 35/8 = 4,375 руб. Из всего этого количества было продано 4 единицы товара. Себестоимость товара 4 × 4,375 =17,5 руб. Соответственно, прибыль за второй год составит 40–17,5 = 22,5 руб. На конец года в товарных запасах останется 4 единицы товара себестоимостью 35–17,5 = 17,5 руб.

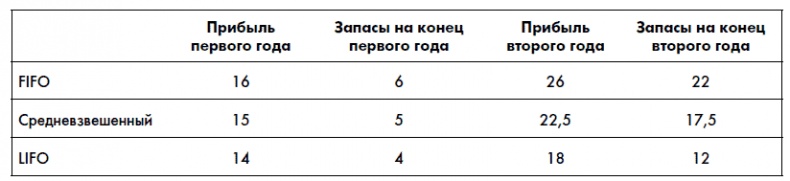

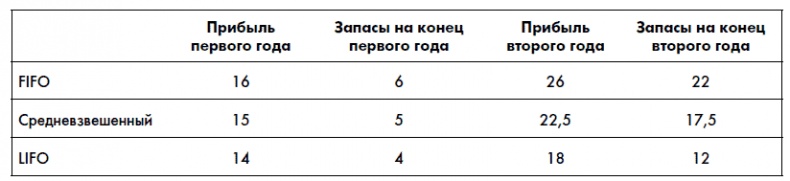

Сравнительный анализ методов

Давайте сравним результаты использования всех трех методов.

Хочу обратить ваше внимание на несколько моментов.

1. Казалось, наиболее целесообразным является использование метода FIFO – показатели прибыли и активов (запасов) выше. Однако и налогов компании, использующей FIFO, придется заплатить больше. Компании, заинтересованные в минимизации налогов, часто выбирают LIFO.

2. При использовании LIFO у компаний, которые постоянно растут (и растет объем их товарных запасов), образуются «слои» старых запасов. Самые «старые» запасы никогда не будут проданы (не с точки зрения бизнеса, а с точки зрения финансовой отчетности – в реальности старые запасы «штук», скорее всего, будут давно проданы). В самом деле – раз бизнес будет расти, станут расти и товарные запасы. Поступать на склад товаров всегда станет несколько больше, чем будет продано.

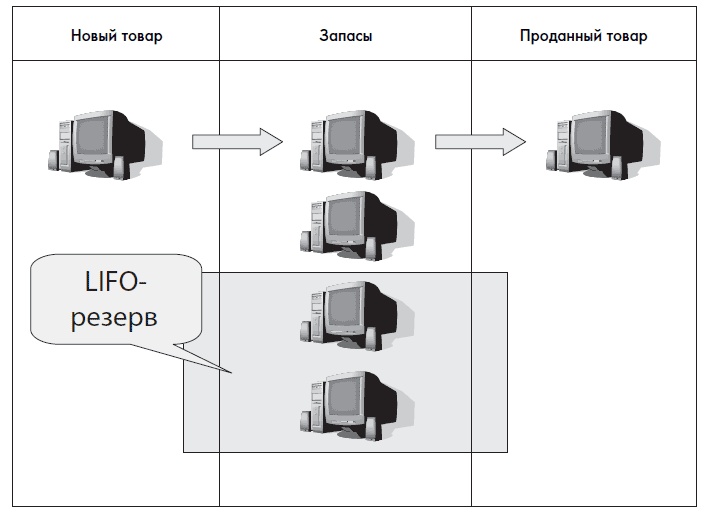

В этом случае цифры запасов по LIFO могут не отражать реальную стоимость этих запасов – старые «слои» будут иметь более низкую «старую» закупочную стоимость (этой проблемы нет при использовании других методов). Именно поэтому в МСФО с 2005 г. запрещено использование LIFO (в России в РСБУ использование LIFO запрещено с 01.01.2008). В US GAAP до настоящего момента использование LIFO разрешено, но пользователи финансовой отчетности могут самостоятельно «превратить» LIFO в FIFO. Для этого надо взять данные по «LIFO-резерву», которые обязаны раскрывать компании, использующие LIFO. Например, в примечаниях к финансовой отчетности АВС2, использующая LIFO, написала бы примерно следующее:

При расчете товарных запасов по методу FIFO наши товарные запасы на конец второго года были бы на 10 руб. больше обозначенных в нашей финансовой отчетности. На конец первого года эта разница составляла бы 2 руб.

3. При анализе отчетности компаний-конкурентов необходимо будет обращать внимание на различия в методах учета товарных запасов. Например, если мы будем сравнивать компанию АВС1, которая в нашем примере будет использовать FIFO, с компанией АВС2, которая будет использовать LIFO, то можем сделать вывод, что компания АВС1 более прибыльна, хотя на самом деле это не так. При анализе эффективности работы и управления всегда старайтесь привести сравниваемые компании к единой базе.

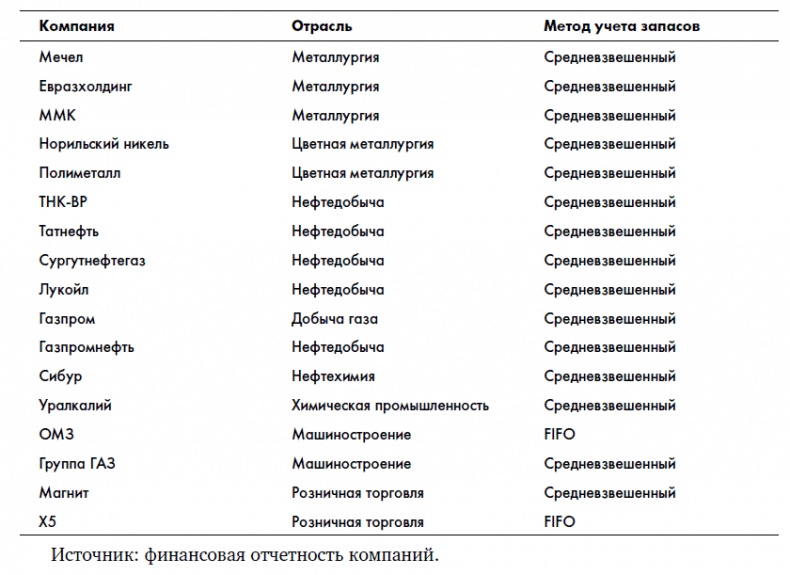

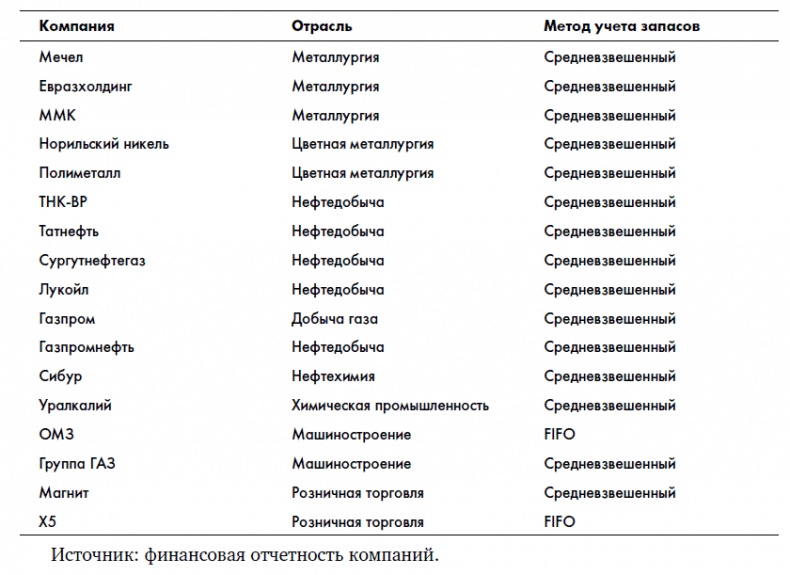

На практике разные компании выбирают разные принципы учета товарных запасов исходя из собственных соображений относительно их применимости и целесообразности. Вот выборка для некоторых российских компаний:

Как вы видите, бо́льшая часть российских компаний использует метод средневзвешенной себестоимости учета запасов.

Чтобы закрепить изученный материал, а заодно и немного познакомиться с практикой кредитного финансирования компании, давайте проанализируем ситуацию из жизни Industrial Distributors

[5].

Банковские запасы Industrial Distributors

Во время чтения постарайтесь самостоятельно ответить на следующие вопросы:

• Стоит ли Industrial Distributors изменить учетную политику и перейти с LIFO на FIFO?

• Что необходимо сделать Industrial Distributors в связи со сложившейся ситуацией?

Как избежать неприятностей?

В 2007 г. компания Industrial Distributors столкнулась с трудной ситуацией. После десяти лет стабильного роста в 2006 г. прибыль компании упала на 20 %, а в 2007 г. – на 25 %. В 2008 г. компания впервые в своей истории ожидала получения убытков. Эти убытки могли привести к тому, что накопленная нераспределенная прибыль Industrial снизилась бы с $11,6 млн на конец 2007 г. до $5,6 млн на конец 2008 г.