В результате у нас кроме понятия «прибыль до уплаты налогов» (выручка минус все издержки по МСФО) возникает еще понятие «налогооблагаемая прибыль» (taxable income), т. е. выручка минус все разрешенные налоговым законодательством вычеты. Обычно «прибыль до уплаты налогов» компании не совпадает с «налогооблагаемой прибылью». Откуда берется эта разница и как ее учитывать в финансовой отчетности?

Отложенные налоговые обязательства

В этой книге мы не будем рассматривать особенности российского налогового законодательства. Если вас они интересуют, обратитесь к соответствующим законодательным и регламентирующим документам. Мы же сейчас разберем, как учитывается разница между налоговым и финансовым учетом.

Наиболее классическим случаем различия финансового и налогового учета является амортизация. Вспомните, в финансовой отчетности амортизация основных средств должна отражать реальный срок службы основного средства. В налоговом учете правила четко говорят, каким образом и с каким сроком амортизировать различные категории основных средств. Например, по финансовому учету компьютер может амортизироваться по линейному методу в течение 5 лет, а по налоговому – в течение 3 лет.

Итак, предположим, что в начале 2006 г. компания купила оборудование за 100 000 руб., которое собирается использовать (и амортизировать по линейному методу) в течение 3 лет. Затем компания намеревается продать это оборудование за 10 000 руб. Предположим, что законодательство для этого вида оборудования предусматривает ускоренную амортизацию. Законодательство позволяет в первый год амортизировать 60 % стоимости оборудования, а во второй год – оставшиеся 40 %.

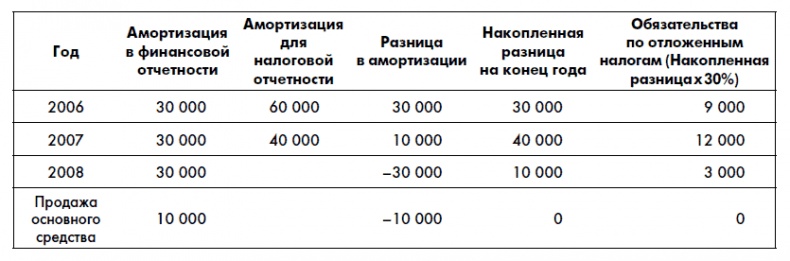

В таблице показаны начисления амортизации в течение 3 лет:

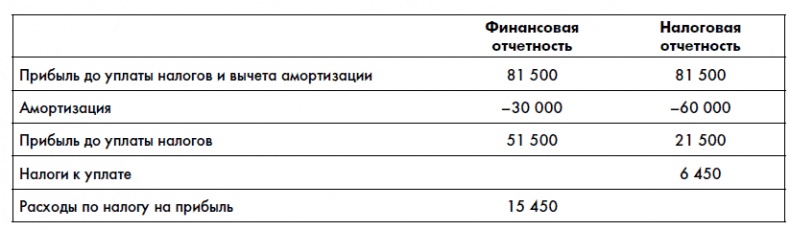

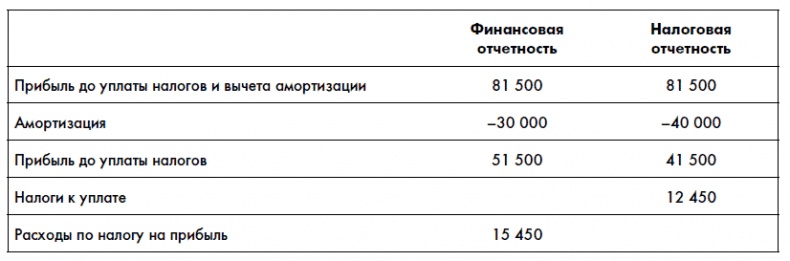

Предположим, что в 2006 г. компания получила прибыль до уплаты налогов и вычета амортизации в размере 81 500 руб., причем эта прибыль одинакова и для финансовой, и для налоговой отчетности. И еще предположим, что ставка налога на прибыль составляет 30 %:

Как мы видим, в финансовой отчетности расходы по налогу на прибыль (51 500 × 30 % = 15 450 руб.) больше, чем та сумма, которую компания реально заплатит государству (6450 руб.). Что же делать?

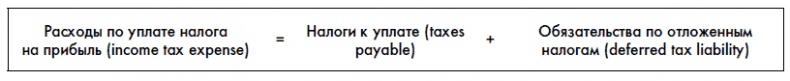

Стандарты финансовой отчетности говорят, что в этом случае расходы по уплате налогов реально будут разбиты на две части: ту, которую компания заплатит сейчас, плюс ту, которую компания отложит, т. е. заплатит позже:

Это справедливо, так как 30 % с прибыли компании все равно надо заплатить – это кусок прибыли, который надо будет отдать государству. Просто часть «куска» придется отдать сразу, а часть будет отложена на какое-то время.

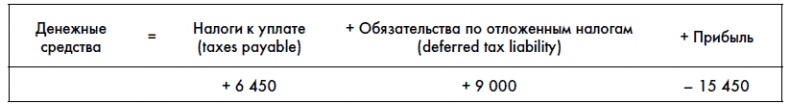

В 2003 г. компания для учета налога на прибыль запишет следующую операцию:

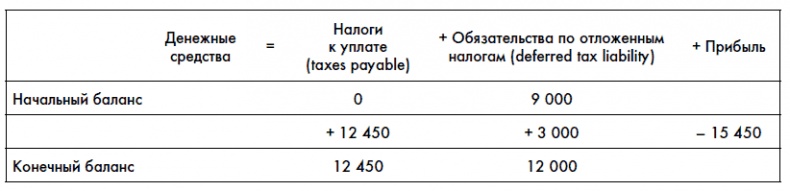

Обратите внимание, что к концу срока использования оборудования разница в амортизации исчезнет. Да, компания в первые два года использования оборудования заплатит меньше налогов, чем «должна была бы» заплатить. Однако в третий год она, наоборот, заплатит налогов больше. Отложенные налоги в данном случае – это обязательства компании. В первые два года компания, образно выражаясь, «недодала» государству налоги. Фактически государство дало эти деньги компании в беспроцентное пользование на время. Отсюда у компании и образовалось обязательство перед государством в будущем вернуть эти деньги. Предположим, что в 2007 и 2008 гг. прибыль компании до вычета амортизации и уплаты налогов не изменилась (81 500 руб.). В 2007 г. компания получит следующий финансовый результат:

Соответственно, операции по учету налога (предположим, что налоги предыдущего года мы государству уже заплатили, т. е. налоги к уплате равны нулю до начисления новых):

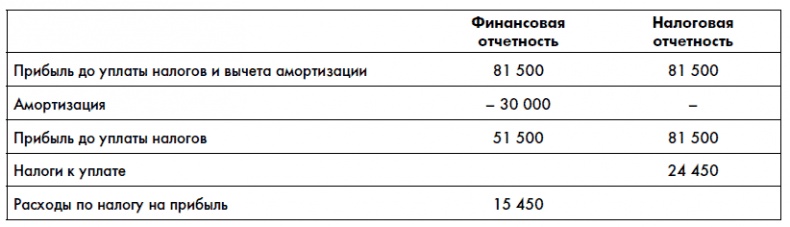

Наконец, в 2008 г. до продажи оборудования компания получит следующие финансовые результаты:

Обратите внимание, что в 2008 г. налоги к уплате у компании больше, чем расходы по налогу на прибыль. Компания начала возвращать государству деньги, которые государство дало ей в пользование.

Соответственно эти «лишние» деньги идут в уменьшение обязательств компании перед государством:

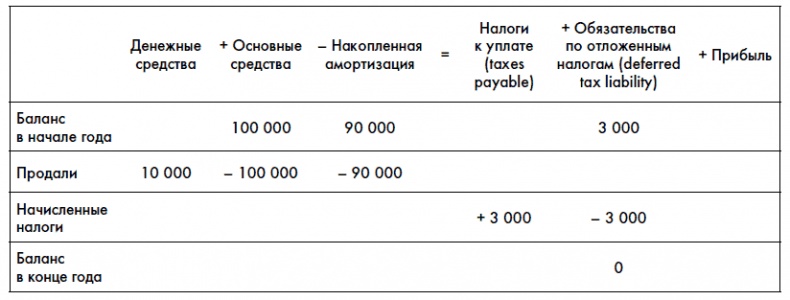

В момент продажи оборудования за 10 000 руб. в конце 2008 г. компания по финансовой отчетности прибыли не получит (остаточная стоимость 10 000 руб. и выручка от продажи 10 000 руб.). Однако, поскольку с налоговой точки зрения оборудование будет полностью самортизировано (будет иметь нулевую остаточную стоимость), государство все вырученные от продажи оборудования 10 000 руб. будет считать прибылью компании. На них будет начислен налог в размере 30 % × 10 000 = 3000 руб. – как раз тот налог, который компания в свое время «недодала» государству. В этом случае компания заплатит его за счет ранее созданного обязательства по отложенным налогам:

Отложенные налоговые активы

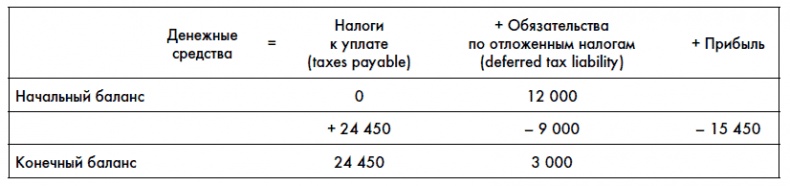

Не всегда государство так благосклонно относится к компаниям – иногда компании вынуждены «переплачивать» государству налоги. Например, возьмем предыдущую ситуацию и предположим, что она поменялась с точностью до наоборот – государство требует амортизировать оборудование в течение трех лет, а компания использует для финансовой отчетности амортизацию в 60 % в первый год и 40 % во второй. В этом случае разница в цифрах останется такой же, но вместо обязательств по отложенным налогам у компании образуется актив по отложенным налогам (deferred tax asset). Итак, в 2006 г. компания запишет: