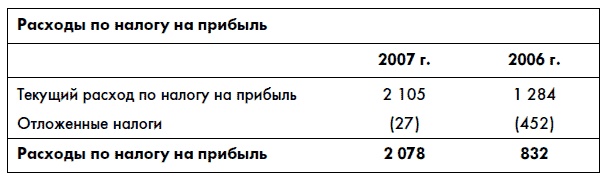

Давайте посмотрим, как это делает компания «Уралкалий» – один из крупнейших в России производителей минеральных удобрений (млн руб.):

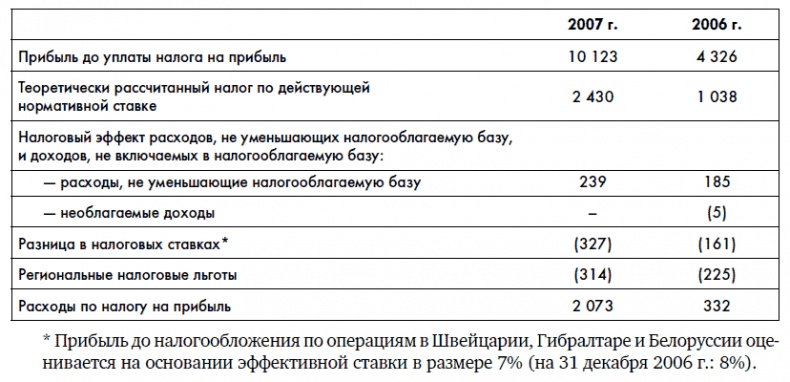

Прибыль компании до налогообложения в 2007 г. составила 10 123 млн руб. Эффективная ставка налога на прибыль при этом составила 2078/10 123 = 20,5 %, что на 3,5 % ниже официальной ставки налога на прибыль. Уралкалий расшифровывает эти различия:

Итак, у компании были расходы, не уменьшающие налогооблагаемую базу, на 289 млн руб. (вроде сверхнормативных расходов по командировкам). Кроме того, компания имеет дочерние структуры за границей, прибыль которых облагается налогами по другим ставкам.

Компания в 2007 г. также смогла воспользоваться региональными льготами, которые снизили ставку налога на прибыль:

В марте 2006 г. Законодательное собрание Пермского края Российской Федерации, где расположена компания, утвердило поправки к региональному закону Пермского края в части расчета налога на прибыль. Данная поправка сокращает ставку налога на прибыль до 20 % для компаний, среднее число персонала которых превышает 10 человек, а доход, рассчитанный в соответствии с Налоговым кодексом, превышает 0,1 млн руб. Ранее сокращенная ставка налога на прибыль также применялась к компаниям, капитальные затраты которых превышали 20 % от суммы чистого налогооблагаемого дохода, полученного в течение года. В 2007 и 2006 гг. компания выполнила все требования в отношении вышеупомянутой поправки, что дает ей право на применение сокращенной 20 % ставки по налогу на прибыль, утвержденной Законодательным собранием Пермского края.

Все эти различия привели к тому, что эффективная ставка налога на прибыль для Уралкалия в 2007 г. (20,5 %) была меньше официально установленной ставки (24 %).

Убытки и их влияние на налоги

Конечно, прибыль – это хорошо, но иногда компании по результатам своей деятельности получают убытки. Было бы несправедливо в «хорошие» годы не забывать брать с компаний налог на прибыль, а в «плохие» годы говорить «ну, извините». Конечно, денег компании государство возвращать не собирается (хотя в России есть исключения, которые оборачиваются громкими скандалами вроде скандала с компаниями группы Hermitage в 2008 г.), но налоговые законы разных стран в той или иной степени позволяют компаниям полученные ими ранее убытки вычитать из налогооблагаемой прибыли будущих периодов, таким образом достигая справедливости.

Например, получила компания в 2006 г. убыток 100 руб. Предположим, что ставка налога на прибыль 30 %. Естественно, налог на прибыль компания не заплатила, но и 30 руб. государство ей давать не будет. Однако если затем в 2007 г. компания получит прибыль до уплаты налогов 50 руб., то не будет платить 15 руб. налога на прибыль, а убыток 2006 г. вычтет из налогооблагаемой прибыли 2007 г. (50–50 = 0 руб. налогооблагаемой прибыли). Таким образом, в 2007 г. компания налог на прибыль платить не будет. Кроме того, оставшиеся 50 руб. накопленных убытков компания сможет опять-таки зачесть в прибыли будущих периодов. И если в 2008 г. компания получит прибыль 120 руб., то она оставшиеся 50 руб. накопленных убытков вычтет из этих 120 руб., а налоги заплатит только с оставшихся 70 руб. прибыли: (120 – 50) × 30 %=21 руб.

Как же отражаются убытки в финансовой отчетности?

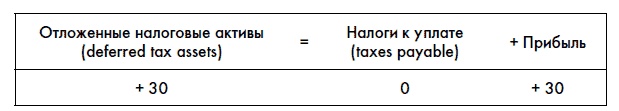

На самом деле принципиально схема учета не меняется: компания вычисляет убыток до уплаты налогов, а затем уже экономию по налогу на прибыль. Например, компания получила убыток 100 руб. Официальная налоговая ставка 30 %. Компания зафиксирует следующие операции:

Обратите внимание, что в этом случае в финансовой отчетности расходы по налогу на прибыль будут отрицательными, т. е. будут сокращать чистый убыток. В данном случае в финансовой отчетности чистый убыток компании составит не 100 руб., а только 70 руб.

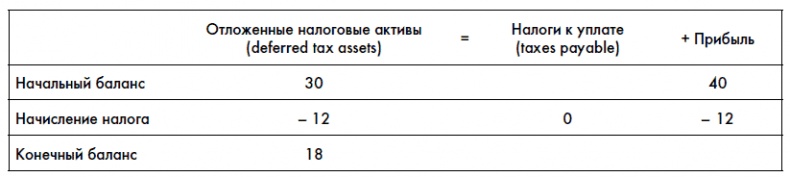

В дальнейшем при получении прибыли компания будет уменьшать созданный налоговый актив. Например, если в следующем году компания получила прибыль в размере 40 руб., то она зафиксирует следующие операции:

Иными словами, согласно финансовой отчетности ее расходы по налогу на прибыль (income tax expense) составят 40 × 30 % = 12 руб. Однако государству денег она не заплатит (Taxes payable = 0), так как использует незачтенные убытки прошлых лет.

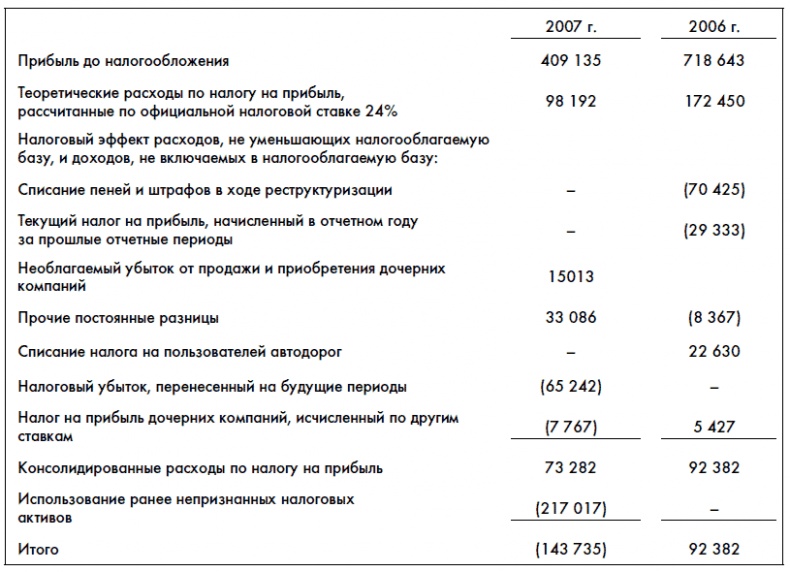

В качестве примера взглянем на использование убытков прошлых лет в отчетности российской авиакомпании UTair за 2007 г.:

Как видите, несмотря на то что в 2007 г. UTair получила прибыль, она использовала накопленные ранее налоговые активы. Это привело к тому, что расходы по налогу на прибыль Utair превращаются в дополнительные доходы, увеличивающие чистую прибыль. Интересно, что из 552 млн руб. чистой прибыли Utair в 2007 г. по МСФО 143 млн (т. е. больше 25 %) стали следствием изменений отложенных налоговых активов, а не результатами операционных улучшений в бизнесе. Это опять же говорит о том, что при анализе финансовой отчетности важно понимать причины изменений финансовых результатов, а не просто фиксировать их.

Кроме того, еще раз обращаю ваше внимание на то, что отчетность по МСФО и налоговая отчетность – разные вещи. В налоговой отчетности вы не можете использовать накопленные налоговые убытки в размере большем, чем ваша прибыль. В финансовой отчетности такая ситуация возможна – в отчетности UTair вы видите, что использование непризнанных налоговых активов превратило расходы по налогу на прибыль в прибыль.

Резерв под невозможность использования отложенных налоговых активов

Как вы помните из предыдущих глав, суммы активов в балансе компании должны отражать ту пользу, которую они могут принести компании. Если их рыночная стоимость падает, то их стоимость в балансе должна быть уменьшена. Для объектов основных средств это будет их переоценка и убытки компании от обесценения (impairment loss). Для запасов товаров это переоценка и уменьшение оценки до справедливой стоимости, если стоимость ниже себестоимости самой продукции.