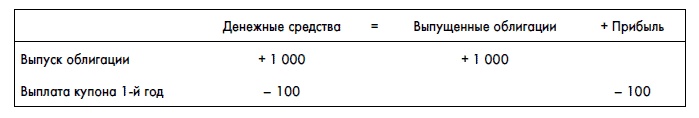

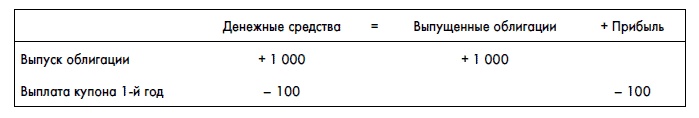

Предположим, в начале первого года компания выпускает облигацию номиналом 1000 руб., сроком обращения 3 года, с купонным доходом 10 % годовых. Пусть на момент выпуска эффективная процентная ставка для компании составляет также 10 %, т. е. рыночная цена облигации равна ее номиналу:

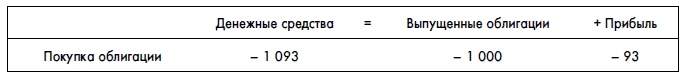

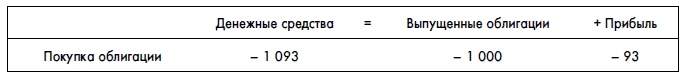

Однако в конце первого года рыночная ситуация меняется. Компания может занять деньги под 5 % годовых, т. е. ее эффективная процентная ставка по облигациям составит 5 %. Эффективная ставка влияет не только на будущие облигации, но и на рыночную цену всех существующих облигаций компании. В нашем примере в конце первого года после выплаты купона облигация компании будет стоить 1093 руб. (вычислите эту цену с использованием приведенной выше формулы PV). Компания выкупает свою облигацию по этой цене:

Таким образом, при выкупе облигации компания получает некий убыток. Этот убыток показывается в отчете о прибылях и убытках отдельной строкой.

Обратите внимание, что если бы эффективная процентная ставка выросла (например, до 15 %), то рыночная цена облигации компании упала (до 919 руб.). В этом случае при выкупе компания получила бы прибыль в размере 81 руб. Прибыль также должна быть раскрыта отдельной строкой.

Ковенанты

Ковенанты (covenant) – это обязательства, которые берет на себя компания при выпуске облигаций или получении кредита от банка. Мы уже сталкивались с ковенантами в главе «Запасы» при рассмотрении ситуации Industrial Distributors. Если компания не выполняет ковенанты, то держатели долга могут потребовать его досрочного возврата. Ковенанты могут быть самыми разными, например:

• требования по поддержанию определенных значений некоторых финансовых показателей;

• ограничения возможности покупки долей в других компаниях;

• ограничения по продаже определенных активов;

• обязательства по сохранению определенных лицензий;

• обязательства по публикованию финансовой отчетности;

• обязательства по страхованию определенного имущества, например имущества, которое является залогом по кредиту или облигациям;

• кросс-дефолтные ограничения, согласно которым, если компания допустила дефолт (невыполнение своих обязательств по платежам) по какому-либо кредиту, право досрочного погашения имеют и держатели других долговых обязательств компании;

• и т. д.

Надо сказать, что грамотное использование ковенантов позволяет значительно снизить риски невозврата по кредитам и облигациям.

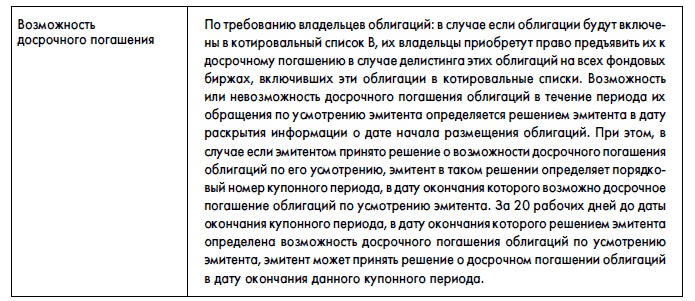

В России ковенанты наиболее часто используются в банковских кредитах. По облигациям, обращающимся внутри России, использование ковенантов находится в зачаточном состоянии. В основном в качестве ковенантов используются делистинг облигации с биржи (когда торговля облигациями этого вида на бирже прекращается) или неплатежи по облигациям.

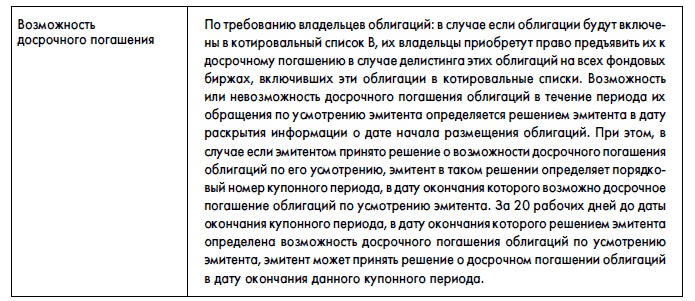

Вот, например, ковенант облигаций розничной сети «Магнит»:

Скудность использования ковенантов связана с неразвитостью российского рынка ценных бумаг. С течением времени, когда рынок переживет ряд дефолтов, использование ковенантов значительно возрастет.

Несколько более распространено использование ковенантов по банковским кредитам. Вот, например, некоторые ковенанты по кредитам «Акрона»:

По кредитным соглашениям на сумму 1 325 818 руб. (2006 г.: 2 372 432 руб.) предусмотрены некоторые ограничительные условия, включая требование о поддержании минимального размера чистых активов не менее 190 млн долл. США, а также установлены ограничения относительно совокупного размера заимствований, который не должен превышать 60 % от чистых активов и отношения EBITDA к совокупным расходам по выплате процентов по совокупной финансовой задолженности перед третьими лицами, которое должно составлять не менее 4:1. Кредитными соглашениями предусмотрено также обязательство заемщика по поддержанию определенного размера поступлений валютной выручки на счета, открытые в банках-кредиторах. Согласно кредитным соглашениям банки имеют право досрочного истребования кредита в случае невыполнения или ненадлежащего выполнения заемщиком обязательств перед банком. По кредитным соглашениям на сумму порядка 110 000 руб. (2006 г.: 600 000 руб.) предусмотрено требование о поддержании установленного уровня денежных потоков через счета, открытые в банке-кредиторе. Соглашение предусматривает ряд ограничительных условий и требование о досрочном погашении суммы кредита в случае нарушения заемщиком обязательств по кредитным договорам и включает ограничения на проведение существенных сделок с активами. Помимо этого, такие дополнительные условия подразумевают право безакцептного списания соответствующими банками со счетов, открытых должниками в таких банках, с целью погашения кредитов и займов.

В мире использование ковенантов в облигациях распространено гораздо шире. Проспекты эмиссий облигаций на внешнем рынке у российских компаний включают множество ковенантов. Так, описание ковенантов у еврооблигаций Евразхолдинга занимает десять страниц убористого текста. Вот лишь некоторые из них:

• Евраз должен поддерживать соотношение общей задолженности к EBITDA (earnings before interest, tax, depreciation, and amortization – прибыль до вычета процентных платежей, налогов и амортизации) не более 3 к 1;

• Евраз должен поддерживать соотношение EBITDA к затратам на уплату процентов не менее 3,5 к 1;

• Евраз должен поддерживать размер собственного капитала не менее $875 млн;

• Евраз должен публиковать аудированную годовую финансовую отчетность по МСФО не позднее чем через 180 дней после окончания соответствующего года.

Глава 11

Ценные бумаги

В этой главе речь пойдет об учете ценных бумаг, которыми владеют многие компании. Прежде всего мы узнаем, какие ценные бумаги существуют, а далее рассмотрим, где и как они показываются в финансовой отчетности и как надо отражать в отчетности прибыли и убытки, связанные с ценными бумагами.

А еще в этой главе мы столкнемся с отчетом об изменениях в собственном капитале (statement of changes in equity) компании и узнаем, что он показывает, зачем он нужен и как его читать.

Зачем компаниям нужны ценные бумаги?

Конечно, избыток денег для компаний – мечта. Обычно денег не хватает. Однако в мире есть компании, которые обладают объемами денежных средств, значительно превышающими их потребности (обычно потребности в деньгах для ведения бизнеса не превышают 5 % от объема продаж). Например, в денежном мешке Intel на конец 2007 г. было $17,8 млрд (при выручке $40 млрд в год), Microsoft – $23,6 млрд (при выручке $60 млрд). Не забудем и о примерах отечественных денежных мешков, самым ярким из которых является Сургутнефтегаз – $7,6 млрд на конец 2007 г. (при выручке $24 млрд в год

[9]). В общем, время от времени избыток наличности возникает у многих компаний. Что делать с этими деньгами?