Как же учитываются все эти обязательства в финансовой отчетности? Это зависит от вида пенсионного плана. Известны их два:

• пенсионные планы с установленными взносами (defined contribution plans);

• пенсионные планы с установленными выплатами (defined benefit plans).

Пенсионные планы с установленными взносами

При исполнении планов с установленными взносами (defined contribution plans) компании обязаны перечислять в пенсионный фонд определенный процент дохода своих работников. Самый яркий пример такого плана – пенсионная система Российской Федерации, где каждый работодатель должен перечислять в Пенсионный фонд определенный процент заработной платы плюс еще определенный процент формально уплачивает сам работник. В США существуют аналогичные частные пенсионные планы, которые часто называет еще планы 401К.

В этом случае перечисляемые работодателем и работником деньги «копятся» на пенсионном счете. При выходе на пенсию человек живет на доходы с накопившейся суммы. Работодатель после перечисления денег на счет пенсионного фонда более не несет перед работником никаких обязательств.

С точки зрения финансовой отчетности планы с установленными взносами очень просты. Все пенсионные начисления по таким планам немедленно фиксируются в качестве расходов компании и идут на уменьшение прибыли.

Пенсионные планы с установленными выплатами

Вот здесь и начинается основная проблема. В планах с установленными выплатами (defined benefit plans) компания гарантирует работнику не размер перечислений в пенсионный фонд, а размер выплат, которые работник получит при выходе на пенсию. Такие планы существуют не только у западных компаний. Они есть и у некоторых крупных российских компаний, таких, например, как Газпром и Лукойл. Иногда пенсионные планы с установленными выплатами появляются у российских компаний, которые приобретают зарубежные предприятия, у которых, в свою очередь, есть пенсионные обязательства перед своими работниками. Например, Евразхолдинг владеет в США компанией Oregon Steel Mills, у которой есть пенсионные планы с установленными выплатами для собственных работников. Вообще, в небольших размерах такие планы есть практически у всех средних и крупных производственных компаний в России, которые должны платить некоторым работникам пенсии, например, по инвалидности, полученной в результате производственной травмы.

Чаще всего размер пенсии, выплачиваемой компанией по такому плану, зависит от стажа работника (сколько лет он проработал в этой компании) и от размера его заработной платы в определенный период (например, в последние 10 лет). В этом случае у компании перед работником возникает обязательство, которое компании необходимо наполнять активами. Чтобы определить размер этого обязательства, компания должна найти ответы на ряд вопросов, в частности:

• сколько будет получать работник к моменту выхода на пенсию, ведь его зарплата будет меняться – он может получить повышение плюс зарплата может расти с инфляцией;

• сколько лет проживет работник после выхода на пенсию, ведь от этого будет зависеть общая сумма выплат работнику после его ухода на пенсию;

• какой доход на перечисляемые деньги сможет получить пенсионный фонд?

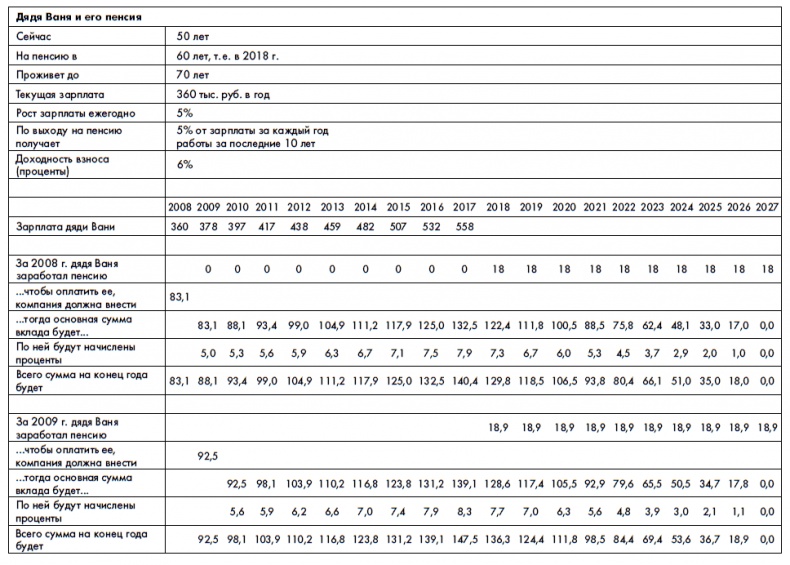

Чтобы понять ход мысли, давайте разберем пример. Знакомьтесь: дядя Ваня – старший мастер прокатного цеха нашего металлургического завода. 1 января 2008 г. ему исполнилось 50 лет. В 2008 г. дядя Ваня получает 30 000 руб. в месяц (для упрощения опустим налоги и государственную пенсию). Мы обещаем дяде Ване, что при выходе на пенсию в 60 лет он будет получать от родного завода пенсию. Размер пенсии будет равен 5 % от зарплаты дяди Вани за каждый год из последних 10 лет работы. Фактически размер его пенсии будет равен 50 % от средней зарплаты за последние 10 лет.

Мы предполагаем, что:

• дядя Ваня проживет до 70 лет;

• каждый год его зарплата будет расти на 5 %;

• пенсионный фонд на перечисляемые для формирования пенсии дяди Вани деньги сможет получать доход в 6 % годовых.

Вопросы

• Каковы пенсионные обязательства компании перед дядей Ваней за 2008 и 2009 гг.?

• Каковы пенсионные расходы, которые запишет компания в 2008 и 2009 гг.?

Логика наших рассуждений будет примерно следующей: компания должна положить в пенсионный фонд некую сумму денег. На эту сумму будут:

• регулярно начисляться проценты (таким образом, начальная сумма будет расти);

• из этой суммы будут производиться выплаты (на оставшуюся после выплат сумму также будут начисляться проценты).

К концу ожидаемого срока жизни дяди Вани деньги должны закончиться. Весь вопрос в размере той суммы, которую должна вносить компания каждый год в счет выполнения своих пенсионных обязательств. Построив в Excel несложную модель выплат, мы можем найти искомую сумму:

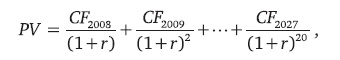

Итак, в 2008 г. заработная плата дяди Вани составила 30 000 × 12 = 360 000 руб. Через 10 лет работы за счет своего труда в 2008 г. дядя Ваня будет получать 30 000 × 5 % = 1500 руб. в месяц, или 1500 × 12 = 18 000 руб. в год. Чтобы обеспечить выплату этих 18 000 руб. в год, компания должна в конце 2008 г. внести в пенсионный фонд 83 100 руб. Эту сумму можно вычислить в Excel, а можно получить и через формулу вычисления PV (см. главу про лизинг и долговые обязательства):

где CF = деньги, которые должны быть выплачены дяде Ване в соответствующем году (ноль с 2008 по 2017 г. и по 18 000 руб. ежегодно с 2018 по 2027 г.), r – ставка дисконтирования (доходности пенсионных отчислений).

Научное примечание для желающих проверить вычисления и самостоятельно построить модель в Excel: поскольку в данном примере все денежные потоки имеют место быть в начале года, а обязательства мы рассматриваем на конец 2008 г., то первый денежный поток (CF2009) необходимо дисконтировать по ставке нулевого года, т. е. делить на 1.

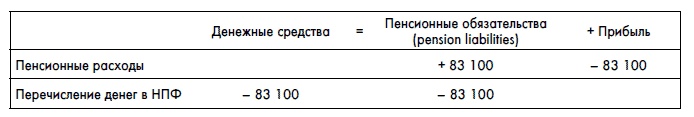

Иными словами, пенсионное обязательство завода перед дядей Ваней за 2008 г. равно PV пенсионных выплат, «заслуженных» дядей Ваней за 2008 г. Поскольку до этого пенсионного обязательства перед дядей Ваней по условиям примера не существовало, то компания запишет в своем учете операцию:

Обратите внимание, что пенсионные расходы завода на дядю Ваню составляют почти 25 % от расходов на оплату труда дяди Вани – весьма существенная сумма, увеличивающая издержки работодателя. Чем выше средний возраст работников завода (или чем ближе их пенсия), тем большее место в структуре издержек будут занимать расходы на пенсионное обеспечение.