Эти перемены приводят к изменению оценки как пенсионной стоимости текущих услуг работников, так и к изменениям уже зафиксированных обязательств прошлых лет. Изменения подобного рода называются актуарными убытками (actuarial losses), если они приводят к увеличению обязательства, или актуарными доходами (actuarial gains), если приводят к уменьшению общих пенсионных обязательств.

Согласно установленным принципам учета, актуарные прибыли/убытки компании могут учитывать следующими способами:

• признать все изменения немедленно в отчете о прибылях и убытках;

• не признать изменения вообще, если накопленные актуарные прибыли/убытки суммарно не превышают большей цифры из 10 % пенсионных активов или 10 % суммы пенсионных обязательств на начало года. Если превышают, то компания в следующем году должна признать в прибыли только часть накопленных актуарных прибылей/убытков (сумму превышения, деленную на средний срок оставшегося срока службы до пенсии работников компании, – в случае Газпрома, например, это 15 лет). До момента признания актуарные прибыли/убытки копятся за балансом и отражаются только в примечаниях к финансовой отчетности;

• признать изменения, не превышающие 10 % порога, описанного выше, в отчете об изменениях в собственном капитале.

Существует, кстати, лимит на признание в балансе возможных пенсионных активов. Это одно из воплощений принципа консервативности – аналогичного лимита на размер обязательств не существует.

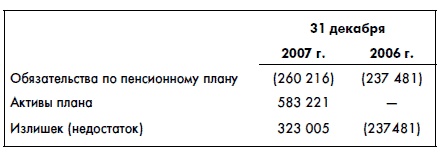

Из-за этого лимита Газпром не смог признать в балансе полную рыночную стоимость пенсионных активов (583 млрд руб.) – эта цифра была снижена на 255 млрд руб. Таким образом, информацию об истинном состоянии активов и обязательств Газпрома по пенсиям мы можем получить только из примечаний к финансовой отчетности, а не из баланса:

Обратите внимание, что результат изменения актуарных допущений влияет на суммы процентных расходов, стоимость текущих услуг и актуарные прибыли/убытки. Изменение допущений может привести к снижению обязательств и увеличению прибыли компании (все эти три компонента попадают в финансовую отчетность). Доказать правоту или неправоту изменений в актуарных предположениях сложно. Поэтому иногда у компаний, особенно в неудачные с точки зрения прибыли годы, могут появиться «стимулы» подправить свою финансовую отчетность за счет уменьшения расходов по пенсионному плану. Например, мы видим, что Газпром в своих расчетах снизил предполагаемый рост заработной платы (с 7,6 до 6,8 %). Все это снижает расходы по пенсионному плану. Это не значит, что Газпром поступил неправомерно. Для изменений могут существовать серьезные причины. Но изменения, особенно резкие, должны подавать предупредительный сигнал при анализе финансовой отчетности компании.

Нюанс № 4: ожидаемый, а не реальный возврат на активы плана

В примере с дядей Ваней мы использовали одну ставку процентного дохода на вложения в пенсионном фонде – 6 %. В реальности схема учета процентных доходов по пенсионным активам выглядит сложнее.

В учете используется три разные ставки:

1) ставка дисконтирования пенсионного обязательства (discount rate). Это тот самый уровень доходности пенсионного вклада, который применяется актуарием при расчете пенсионного обязательства. Данная ставка должна соответствовать доходу по самым безопасным (безрисковым) вложениям – облигациям высоконадежных компаний и государственным облигациям;

1) ставка ожидаемого процентного дохода по пенсионным активам (expected return on plan assets). Это ставка ожидаемого реального дохода, который предполагает получать пенсионный фонд по пенсионным активам компании в долгосрочной перспективе. Обратите внимание: именно в долгосрочной перспективе, а не в ближайшем году. Обычно фонды предполагают инвестировать активы не только в высоконадежные ценные бумаги, но и в более рискованные бумаги, по которым ожидается более высокий доход. Чем выше потенциальный риск, тем больше потенциальный доход. Вспомните, что у Сбербанка, считающегося самым надежным банком, ставки по депозитам для населения обычно самые низкие – это плата за надежность. Таким образом, ставка ожидаемого процентного дохода должна быть как минимум не ниже ставки дисконтирования пенсионного обязательства;

3) реальный процент дохода, полученный по пенсионному активу (actual return on plan assets). Это реальный доход (или убыток), который был получен по активам плана в отчетном году.

Зачем все это нужно? А вот зачем. Пенсионные расходы компании включают в себя несколько компонентов. Одним из них являются процентные расходы (мы их видели в примере с дядей Ваней). Так вот в финансовой отчетности процентные расходы калькулируются с использованием ставки дисконтирования пенсионного обязательства (метод такой же, который мы видели в примере с дядей Ваней).

Еще одним компонентом пенсионных расходов является доход по активам плана. Вспомните пример – там мы считали, что доход по активам плана равен процентным расходам. Обычно это не так. Соответственно, если доход по активам плана выше процентного расхода, то пенсионные обязательства и пенсионные расходы уменьшаются. Если ниже – увеличиваются. Все просто? Как бы не так!

Стандарты составления финансовой отчетности требуют, чтобы в расчете пенсионных расходов компании использовалась не фактическая доходность активов пенсионного плана, а гипотетическая ожидаемая ставка процентного дохода по пенсионным активам. Иными словами, показываемая в финансовой отчетности цифра дохода по активам пенсионного плана не имеет никакого отношения к реальности – это некая теоретическая ожидаемая доходность в долгосрочной перспективе! А что же происходит с фактической доходностью активов? Они превращаются в актуарные доходы или убытки плана, порядок признания которых я описал выше.

Разбираться в этом нюансе лучше всего на примере. Давайте посмотрим на отчетность Газпрома. Прежде всего обратите внимание на небольшой казус:

На 31 декабря 2007 и 2006 гг. Группа прогнозировала ожидаемый доход от активов плана в размере 5 %.

И в то же время:

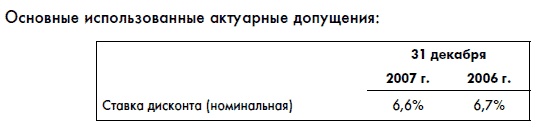

Ставка дисконтирования, т. е. ставка по самым надежным вложениям, у Газпрома больше, чем ожидаемый доход от активов пенсионного плана. Как же можно найти вложения еще более надежные, чем самые-самые? Загадка. Обычно ставка дисконтирования меньше ожидаемой доходности. Например, у пенсионного плана Лукойла ставка дисконтирования по пенсионному плану в 2007 г. 6,6 %, а ожидаемая доходность – 9,34 %. Это логично.

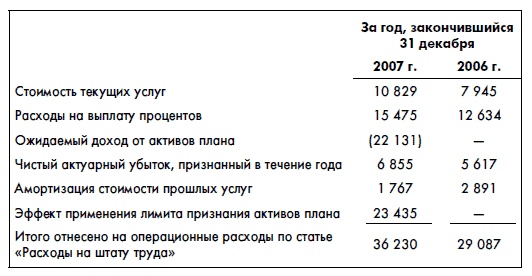

Далее давайте посмотрим расчет пенсионных расходов Газпрома:

Обратите внимание, что ожидаемый доход от активов плана составил более 22 млрд руб. А каков же был реальный доход от пенсионных активов? Эта информация также есть в отчетности в расчете справедливой стоимости активов плана: