Далее компания раскрывает следующую информацию:

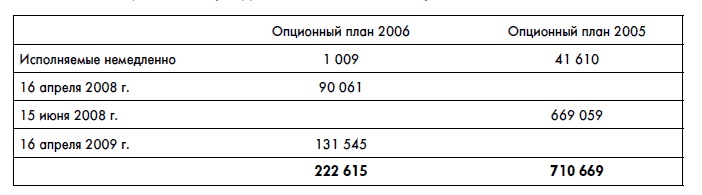

В 2006 г. сроки вестинга опционов некоторых участников были сокращены. Других изменений в опционных планах в 2005–2007 гг. не было. Ниже представлены измененные даты вестирования опционов, выпущенных на 31 декабря 2007 г. (цифры – количество акций):

Иными словами, период вестинга был еще более сокращен. Долгосрочная мотивация в таком плане, конечно, остается большим вопросом.

В конце компания раскрывает общий объем своих расходов по опционному плану, которые не очень значительны (для сравнения: выручка Евраза в 2007 г. составила более $12 млрд):

Затраты на опционную программу в 2007, 2006 и 2005 гг. составили соответственно $5 млн, $17 млн и $8 млн.

Сюрпризы для акционеров

Как я уже упоминал, у компаний есть две возможности получения акций для реализации своих опционных программ:

• купить свои акции на рынке и зарезервировать их под опционную программу;

• выпустить в счет исполнения опционов новые акции.

В развитом мире компании часто выбирают второй путь. Однако это приводит к тому, что в какой-то момент компания должна будет продать часть своих акций по цене ниже рыночной. Этот факт может повлиять на текущую рыночную стоимость акций компании.

Например, собственный капитал компании АВС составляет 100 акций. Все они торгуются на бирже. Текущая рыночная стоимость акций равна 1000 руб. Иными словами, общая рыночная стоимость компании АВС составляет 100 000 руб. У компании есть опционная программа на 50 акций с ценой реализации 500 руб. за акцию. Таким образом, в момент реализации сотрудники получат 50 акций и заплатят за них 25 000 руб. Общая рыночная стоимость акций в этот момент составит 125 000 руб. Однако при этом на рынке будет уже не 100, а 150 акций. Таким образом, рыночная стоимость каждой акции упадет до 125 000/150 = 833,33 руб. за акцию. Проблема в том, что инвесторы, понимая эту ситуацию, могут не захотеть платить за акции 1000 руб. сейчас. Курс акций может немедленно упасть до тех самых 833,3 руб. Такая математика неактуальна для резервирования под опционную программу части существующих акций. Но для многих компаний потенциальные дополнительные «опционные» акции составляют существенную часть общего количества акций компании (так называемый equity overhang). Этот момент надо учитывать, когда, например, российская компания намеревается купить компанию в США и пытается оценить, сколько она может предложить за акции этой компании. Кстати, в 2007 г. процент таких «дополнительных» акций в американских компаниях, использующих опционные программы, составлял до 15 % от общего объема акций.

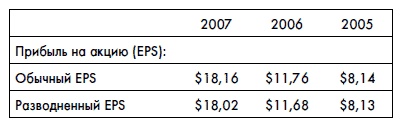

Чтобы потенциальные инвесторы могли оценить размер возможных дополнительных акций, компании в своей финансовой отчетности должны представить дополнительные данные о чистом и разводненном доходе на акцию. Чистый доход на одну акцию (earnings per share, или EPS) – это чистая прибыль, деленная на выпущенное компанией количество акций. Разводненный доход на акцию (diluted EPS) – это чистая прибыль, деленная на общее потенциальное количество акций, которое компания должна/может выпустить в соответствии с имеющимися у нее обязательствами, включая и опционные программы. Например, вот данные из отчетности Евразхолдинга:

Из отчетности Евраза мы видим, что потенциальная разводненность акционерного капитала Евраза невелика – всего порядка 18,16/18,02 = 0,008, т. е. около 1 %.

Евразхолдинг также раскрывает, за счет чего образовалось это разводнение:

Как видите, в случае Евразхолдинга разводнение было обусловлено только опционной программой. На практике на разводнение может повлиять наличие и разных классов акций, и выпущенных долговых обязательств с возможностью конвертации в акции, и многое другое.

Глава 15

Забалансовые обязательства

Обязательствам посвящена практически половина баланса. Однако не все обязательства компаний показаны в их балансах. Некоторые виды обязательств остаются вне поля финансовых отчетов – они называются забалансовыми (off-balance-sheet). Их-то мы и рассмотрим в этой главе. Мы также изучим, каким образом такие обязательства «оформляются» на практике и показываются в финансовой отчетности.

Говоря о финансовой отчетности компаний, никак нельзя не рассказать об Enron – о крупнейшем скандале в современной корпоративной истории, который был связан прежде всего именно с забалансовыми обязательствами. Enron изменил мир, и самое время поведать о том, как это было и к чему привело.

Условные обязательства (contingent liabilities)

В бизнесе случается разное. Все предусмотреть невозможно. Иногда в жизни компаний происходят непредвиденные события, которые потенциально могут позитивно или негативно повлиять на жизнь компании и финансовый результат ее деятельности. Например, на компанию могут подать в суд разъяренные потребители, пострадавшие от ее продуктов, как это периодически делают в отношении McDonalds некоторые американцы, страдающие излишним весом. Вроде как обманула их реклама гамбургеров. Они-то ведь всю жизнь наивно считали, что это и есть вкусная и здоровая пища. Вообще, потенциально обязательства производителей по искам потребителей, например, в США могут быть очень большими. Так, решения по искам против производителей сигарет привели к выплате табачными компаниями десятков миллиардов долларов. То же касалось и исков рабочих к судостроительным компаниям, которые использовали в производстве асбест, вызывающий рак, и никоим образом не защищали своих работников от его вредного воздействия (кстати, кому интересна тема исков к компаниям по поводу их продуктов в США, очень рекомендую прочитать «Король сделки» Джона Гришема). Такие «не совсем определенные» обязательства компаний называются условными обязательствами (contingent liabilities).

В реальности точный размер таких будущих обязательств выяснить трудно. Например, нельзя определенно сказать, сколько конкретно людей пострадало от асбеста. Да и трудно предсказать, возникнет ли подобное обязательство вообще – судебный процесс ведь компания может и выиграть. Что делать? Надо ли подобные обязательства отражать в финансовой отчетности? Очевидно, что совсем забывать о них нельзя. Весь вопрос в том, каким образом учитывать подобные обязательства в финансовой отчетности.

Давайте рассмотрим возможные варианты. В этом нам поможет отечественный производитель калийных удобрений компания «Уралкалий».