Надо сказать, что подобная ситуация нехарактерна для России, что имеет достаточно печальные последствия для отечественных компаний. В России компании в период подъема экономики в 2003–2008 гг. проводили сделки по поглощениям, покупая акции приобретаемых компаний за деньги, практически никогда не предлагая в обмен свои акции. Собственники боялись (и боятся до сих пор) потенциального размывания контрольного пакета: если придется выпускать новые акции, то упадет общий процент акций контролирующего акционера. Но такая стратегия в период «раздувания» фондового рынка имеет серьезные минусы: деньги надо откуда-то брать, а брать их приходится в долг. В результате в период падения фондового рынка многие российские компании остались с переоцененными активами и кучей долгов, что вызвало серьезные проблемы. JDS Uniphase, однако, вошла в кризис с переоцененными активами, но без долгов. Она списала лишний «бумажный» гудвилл и продолжала работать, не имея долговых проблем.

Глава 19

Иностранные валюты и курсовые разницы

В нашем глобальном мире практически любая компания рано или поздно сталкивается с необходимостью учета иностранной валюты. Компании продают свои товары за границу, покупают импортное оборудование, берут кредиты в иностранной валюте, открывают филиалы за границей или покупают зарубежные компании. Как же отражать в финансовой отчетности операции в иностранной валюте? Какие особенности при этом существуют? Ответы на все эти вопросы мы и постараемся получить в данной главе.

Такие разные валюты

Сначала немного терминологии. В мире существует множество валют. Компании в своей деятельности сталкиваются с российскими рублями, украинскими гривнами, долларами США, евро, монгольскими тугриками и уругвайскими песо. Но всегда есть некая валюта, которую можно называть для компании базовой. Обычно это валюта той страны, в которой компания образовалась и где ведутся ее основные операции.

Валюта страны, которую компания считает базовой, называется функциональной валютой (functional currency). Все остальные валюты для этой компании являются иностранными (foreign currency). Валюта, в которой составлена финансовая отчетность, называется валютой представления (presentation currency). Обычно компании составляют свою финансовую отчетность в функциональной валюте. Но отчетность, как мы уже знаем, составляется для ее пользователей. Иногда пользователям удобнее видеть цифры не в функциональной валюте компании, а в другой валюте, чаще всего в долларах США.

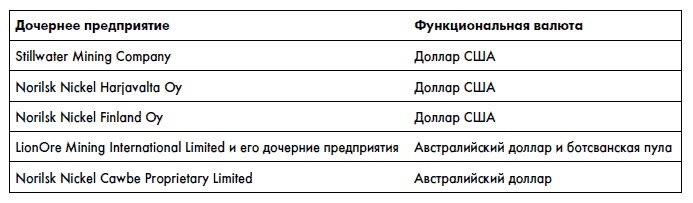

Например, «Норильский никель» в качестве функциональной валюты использует российский рубль (за некоторыми исключениями). Вот выдержки из финансовой отчетности Норникеля по МСФО за 2007 г.:

В качестве функциональней валюты всех иностранных дочерних предприятий Группы был определен российский рубль («руб.» или «рубль»), за исключением следующих дочерних предприятий, ввиду значительной степени их автономности:

Однако валютой представления Норникель выбрал доллар США. Вот как менеджмент компании объясняет свой выбор:

Валютой представления консолидированной финансовой отчетности группы является доллар США. Использование доллара США в качестве валюты представления является распространенной практикой среди мировых компаний, занятых в горнодобывающих отраслях. Также доллар США является более удобной валютой представления для иностранных пользователей консолидированной финансовой отчетности группы.

Иногда компании функциональной валютой выбирают валюту не той страны, в которой они ведут основные операции, а валюту, в которой они проводят сделки. Например, Газпромнефть, несмотря на то что является российской компанией, своей функциональной валютой считает доллар США, хотя, например, Газпром (владеет 75 % акций Газпромнефти) отчетность по МСФО составляет в российских рублях. Вот выдержка из отчетности Газпромнефти за 2007 г.:

Руководство компании определило, что доллар США является функциональной валютой и валютой отчетности компании, поскольку бóльшая доля выручки, расходов, приобретаемого имущества и оборудования, финансовых и торговых обязательств оценены, начислены, подлежат погашению либо иным способом выражены в долларах США.

Итак, с валютами разобрались. Но какие сложности для финансовой отчетности несут в себе операции с иностранными валютами? Ведь вроде бы проблем быть не должно. Самый простой вариант – взял финансовую отчетность в рублях, перевел все цифры в доллары по курсу на конец года – и все.

Но не все так просто. Возьмем две самые распространенные ситуации и узнаем, какие сложности при этом возникают и как эти нюансы отражаются в финансовой отчетности:

• операции российской компании в иностранной валюте;

• наличие у российской компании иностранного подразделения.

Валютные операции

Предположим, что наша компания, расположенная в России и ведущая свою отчетность в рублях, 1 марта 2008 г. приобретает какое-то оборудование за границей за $100 000 (обычно валюта страны обозначается трехбуквенным сокращением: доллар США – USD, российский рубль – RUR, украинская гривна – UAH и т. д.). Поставщик счет нам выставляет в долларах. Чтобы заплатить, нам придется в какой-то момент купить доллары по какому-то курсу, чтобы перевести их партнеру в оплату поставки. Предположим, что поставщик дает нам отсрочку платежа – заплатить мы должны до 30 апреля. Что произойдет в этом случае?

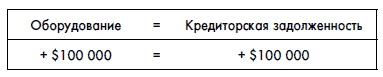

В момент поставки оборудования, нам придется принять его себе на баланс:

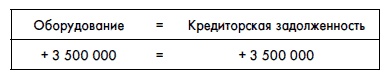

Но отчетность наша компания ведет в рублях, а не в долларах, поэтому реально нам придется перевести доллары в рубли по курсу на момент поставки оборудования. Предположим, что на момент поставки (1 марта) курс был 35 руб. за доллар. Тогда стоимость оборудования в рублях составит 35 × 100 000 = 3 500 000 руб.:

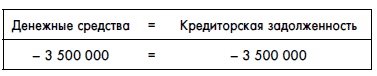

Если бы мы заплатили деньги поставщику оборудования в тот же день, то все было бы просто – мы бы купили $100 000 долларов за 3 500 000 руб. и записали бы следующую операцию:

Но заплатим мы не сразу, а за это время курс может измениться. Предположим, что заплатили мы 29 апреля, когда курс был не 35, а 34 руб. за доллар. Тогда, чтобы заплатить поставщику $100 000, нам понадобится потратить не 3 500 000 руб., а 3 400 000 – мы сэкономили 100 000 руб. Можно сказать иначе: мы получили дополнительную прибыль 100 000 руб. за счет изменения валютного курса (прибыль за счет курсовых разниц). Поскольку это честно заработанная нами прибыль, мы должны показать ее в финансовой отчетности: