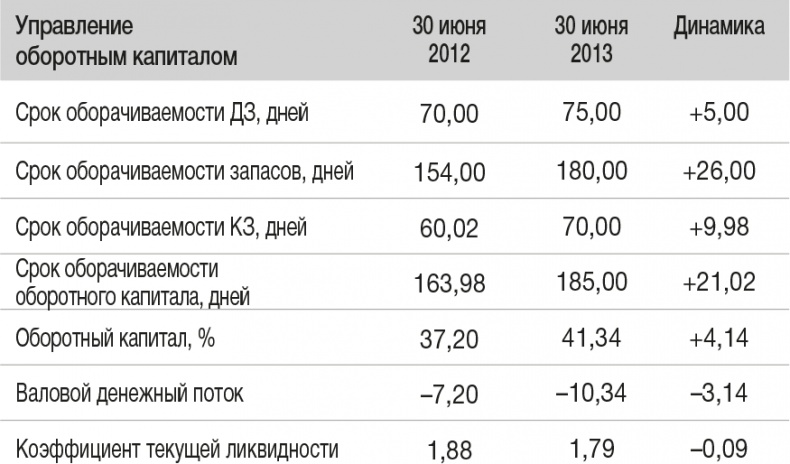

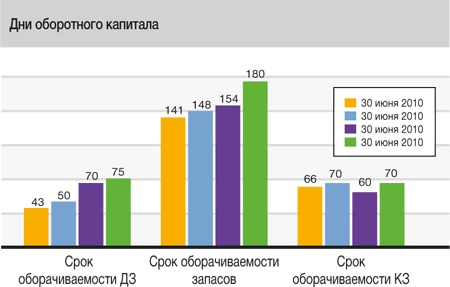

Ниже представлены данные Гэри:

Стимулятор № 3: управление внеоборотными активами

Все вместе ключевые стимуляторы измеряют остальную эффективность балансового отчета. В большинстве случаев результаты подкрепляются успешным и активным управлением и улучшением мер, описанных в стимуляторах № 1 и 2. Результаты Гэри для стимулятора № 3 представлены ниже:

Стимулятор № 4: денежный поток / инвестиции

И последнее, что мы рассмотрим, – это эффективность денежных средств: показатель, имеющий для банкиров и инвесторов основное значение.

Этот стимулятор помогает предсказать вероятность того, сколько денег вы сможете им заплатить! Результаты Гэри выглядят следующим образом:

Валовой денежный поток

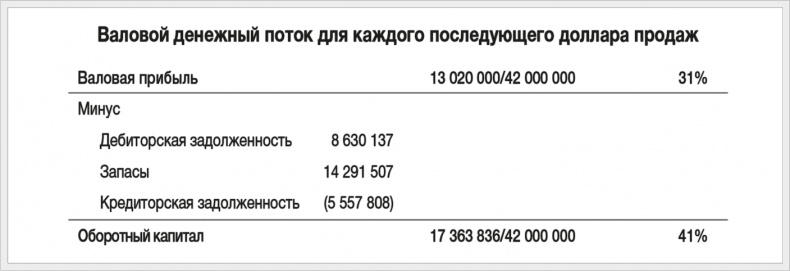

Еще один полезный способ измерения денежного потока – валовой денежный поток. Этот показатель иллюстрирует объем денег, входящий в оборотный капитал, и сравнивает его с объемом денег, который бизнес генерирует на уровне валовой прибыли.

При изучении бизнеса Гэри мы видим, что он произвел 13 млн долларов валовой прибыли из выручки в 42 млн, полученной в 2013 году. Мы также можем видеть, что оборотный капитал бизнеса в процентах (Оборотный капитал / Выручка) рассчитывается как отношение 17,4 млн долларов к 42 млн.

Проблема: на пути к банкротству!

Если мы рассмотрим оба соотношения как центы с каждого доллара выручки, увидим, что бизнес Гэри произвел валовую прибыль в размере 31 цента на каждый доллар дохода. Мы также увидим, что его бизнес требует 41 цент оборотного капитала на каждый доллар дохода. Это означает, что за каждый доллар продаж бизнес требует на 10 центов больше оборотного капитала, чем на самом деле производит в виде валовой прибыли. В 60 % компаний, которые нам поручают диагностировать, наблюдается аналогичная связь между валовой прибылью и оборотным капиталом.

В результате этого каждый раз, когда Гэри продавал продукции на один доллар, он терял все больше денег. Это именно то, что мы имели в виду, когда говорили, что он «стремился к банкротству».

Чтобы исправить положение, Гэри должен был выбрать одну из двух основных стратегий:

1) повысить валовую прибыль;

2) сократить оборотный капитал.

Если бы он принял решение не вносить никаких изменений в связь между оборотным капиталом и рентабельностью, его компания не смогла бы выжить. Банк Гэри остро осознавал эту проблему. В 2013 году выручка Гэри выросла на 7 млн долларов; следовательно, банк выделил 700 тысяч на решение проблемы с денежными средствами. Учитывая, что банк решил прекратить дальнейшее увеличение финансирования, Гэри не мог далее работать таким методом. Наша конечная мера денежного потока, простыми словами, подчеркивает ключевое различие между прибылью и денежным потоком.

Операционный денежный поток отражает влияние динамики оборотного капитала на прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) на протяжении определенного периода. Банкиры применяют эту меру для расчета возможности обслуживания долга. Вы должны использовать ее как способ увеличить сумму средств для роста, выплат и других выгод, которыми будет обладать обогащенный деньгами бизнес. В таблице отображены подробности необходимых расчетов.

Как можно видеть из этой таблицы, в то время как в руководстве Гэри все поздравляли себя с достижением показателя EBITDA в 5,6 млн долларов (2013 год), на самом деле бизнес понес убытки денежных потоков до вычета амортизации (1,1 млн долларов) в размере 4,3 млн долларов. Банкиры Гэри были обеспокоены не столько тем, что эффективность денежного потока не была оптимальной. Они были встревожены, что команда Гэри даже не осознавала, что происходит. Фундамент этого бизнеса был достаточно прочен, и денежный поток можно было подкорректировать незначительными поправками. Для этого мы должны были продумать необходимые финансовые изменения. В этот момент то, что мы называем «Силой одного», превратилось в очень полезный инструмент. Но пока вернемся в банк.

Банк

Благодаря анализу мы смогли выделить ряд моментов, которые, к удивлению Гэри, вредили его взаимоотношениям с банком.

Возможно, банкиры Гэри не были такими идиотами, какими ему показались!

1. Банк вкладывал в его бизнес два доллара на каждый доллар, инвестированный акционерами.

2. В случае с Гэри объем причинял ущерб. Чем больше продавалось, тем хуже становилась ситуация с денежными средствами (доля валовой прибыли составила 31 %, в то время как доля оборотного капитала – 41 %).

3. Гэри не имел возможности погашать свою задолженность перед банком. Его операционный денежный поток составил 1,2 млн в 2013 году, и все еще оставались налоговые обязательства в размере 1,2 млн долларов, проценты по кредиту – 1,4 млн, и вдобавок к этому на один миллион он приобрел материальные активы. Возможно, банкиры Гэри не были такими идиотами, какими ему показались!

«Сила одного» и семь рычагов

Менеджеры оптимизируют четыре стимулятора путем настройки семи основных доступных им финансовых рычагов, чтобы улучшить ситуацию с денежными средствами в бизнесе и прибылью.

1. Цена: вы можете увеличить цену ваших товаров и услуг.

2. Объем: вы можете продавать больше единиц продукции по той же цене.

3. Себестоимость проданных товаров (себестоимость) / прямые затраты: вы можете снизить цену, которую платите за сырье, и прямые затраты на оплату труда.

4. Операционные затраты: вы можете снизить эксплуатационные расходы.