И в шутку и всерьез

Всякому, кто заключает шее

трех Биржевых сделок в лень,

ясно, почему (ринансовую литературу покупают в пять раз большим тиражом чем эротическую.

General Motors, Wal-Mart, Disney). Нередко его ошибочно выдают за показатель цены всех существующих акционных предложений, которых больше 10 тысяч. S&P 500 представляет собой среднюю цену акции 500 ведущих компаний, представленных на всех трех главных фондовых биржах страны, и, таким образом, является наиболее достоверным показателем ситуации на рынке акций. Он отражает цену акций компаний, владеющих примерно 75 % суммарной стоимости акций на фондовой бирже в целом. Уилшир-5000 усредняет цену акций 7 тысяч ведущих компаний. Как уже говорилось, имеются на выбор более 10 тысяч акционных предложений, включая и те, что продаются по неофициальному курсу и не входят в списки акций трех главных фондовых бирж США (Нью-Йоркской, Американской и Насдак). Из отмеченных трех усредненных индексов стоит попробовать «побить» S&P 500. Финансиста произвели бы в гении, если бы ему удалось заставить свой портфель акционных предложений принести больший процентный возврат (или меньшую потерю), чем индекс S&P 500.

Вы, возможно, удивитесь, когда я вам скажу, что 75 % всех самых умных финансистов в мире, работающих по 20 часов день, имеющих огромный исследовательский персонал и самые мощные в мире компьютеры, не были в состоянии более или менее регулярно «бить» рынок. Из остальных 25 % большинству удавалось лишь не отставать от рынка (хотя и в этом случае, приняв во внимание комиссионные и прочие сборы, вы все равно оказываетесь в проигрыше).

Горстке остальных (именно так – маленькой горстке) удавалось время от времени «побить» рынок со значительным перевесом. Но осуществлять такое из года в год – это почти невозможная задача. Вы должны быть настоящим гением, как Уоррен Баффет, или обладать незаурядным здравым смыслом, как Питер Линч (ныне в отставке), или верить, что Бог на вашей стороне, как сэр Джон Темплтон (ныне в отставке). В истории рынка ценных бумаг только крошечному числу суперзвезд удавалось приручить этого тигра. Именно поэтому они ныне так известны (и так богаты!). Вы да я с нашими скромными мозгами не собираемся, конечно, превзойти лучших из лучших. Поэтому выкиньте эту бредовую идею из головы. Таким образом вы избавитесь от бессонницы, сбережете деньги, потраченные на консультации, и время, которое уделили изучению скучных биржевых сводок. Да, некоторым людям – выдающимся, счастливцам, – быть может, под силу побить этого зверя, но наши с вами шансы сделать это практически равны лотерейным.

И в шутку и всерьез

Лучший способв предсказать вудущее – прдумать его.

Алан Кей

И в шутку и всерьез

Покупай метко и держи крепко.

Джон К. Богл

Позвольте повторить: переиграть рынок вам не удастся. Откажитесь от всяких намерений, пока не поздно. Как выразился герой одной из карикатур Эшли Брильента, «мне сразу полегчало, как только я оставил всякую надежду». Даже сказав вам все это, я знаю, читатель, что если вы по натуре боец, то не станете верить моим словам. Вы желаете стать очередным Питером Линчем или Уорреном Баф-фетом. Что ж, в последующих двух главах я расскажу вам о некоторых способах, посредством которых вам удастся, быть может, забить гол-два. А пока давайте довольствоваться голевыми передачами.

Заметьте, я не сказал, что вы не в состоянии заработать деньги на рынке ценных бумаг. На самом деле вы можете заработать там массу денег. По большому счету, это, быть может, самый верный путь к тому, чтобы разжиться миллионом-другим еще при жизни.

И в шутку и всерьез

Вас удивляет, почему управляющие фондов не могут побить S&P 500?

Потому, что они овечки, а овец режут.

Гордон Гекко (в исполнении Майкла Дугласа) в фильме «Уолл-стрит»

Дорога к победе

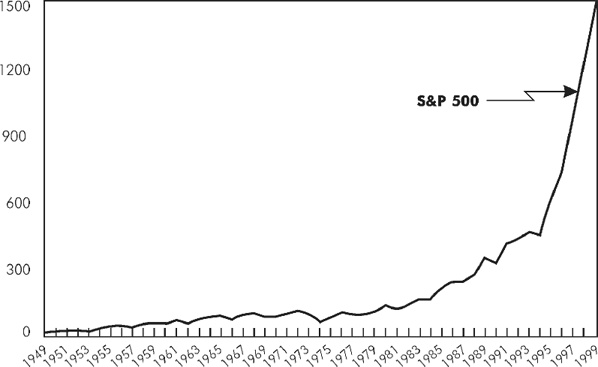

Я собираюсь предложить вам метод, позволяющий только выигрывать, вкладывая деньги в ценные бумаги. Доступный идиоту и, по иронии, самый лучший подход. И делать ничего не надо! Изучите график 5.1, на котором отображена динамика рынка акций за последние 50 лет. Он содержит всю информацию, которую вам необходимо знать, чтобы постоянно выигрывать. Забегая вперед, изложу вам суть трех уроков, которые вы и без моей помощи могли бы извлечь из этого графика.

График 5.1. Фондовый рынок за последние 50 лет

Урок первый. Чем дольше вы осуществляете инвестиции, тем ниже ваш риск

Обратите внимание на пики и впадины на графике 5.1. Предположим, получилось так, что вы угрохали все свое наследство на приобретение акций во время одного из пиков, например, предшествующего огромной впадине, которая пришлась на 1974 год. Теперь уже очевидно, что тот кризис со временем сменился подъемом; буря, так сказать, потихоньку улеглась. (Но в то время так не казалось, я помню. Тогда я как раз закончил колледж, а буря все еще бушевала.) Лучшей стратегией в этом случае было бы просто привязать себя к мачте и держаться, пока не стихнет шторм. Рост прибылей, который придет на смену кризисному падению цен, обеспечит вам премиальные на каждый вложенный доллар. Таким образом, вы можете выигрывать всегда – если каждый раз будете проявлять достаточно выдержки!

Кто знает, сохранится ли подобная картина и в будущем? В самом худшем случае рынок может войти в пике, из которого никогда не выйдет. (Звучит нелепо, особенно если принять во внимание все увиденное и пережитое в прошлом столетии, не правда ли?) Может случиться, что рынок сделает передышку, скажем, на десятилетие. Это звучит более правдоподобно. Но даже в этом случае, если вы зададите себе достаточно широкие временные рамки, шансы, что со временем ситуация улучшится (и будет улучшаться впредь), чрезвычайно высоки.

Из графика 5.1 также видно, что чем уже ваши горизонты инвестирования, тем выше ваш риск. Предположим, вы купили акции, но ситуация на рынке неожиданно начала ухудшаться. Вместо того чтобы выждать необходимое время, вы запаниковали и сбыли все уже спустя год. Каковы будут шансы на выигрыш? Обратимся к таблице 5.1.

За период с 1950 по 1999 год можно насчитать всего 11 лет, когда общая ситуация на рынке (в соответствии с индексом S&P 500) драматично ухудшалась. Это примерно один убыточный год на каждые четыре выигрышных. Иначе говоря, более трех четвертей количества всех лет были выигрышными. О чем это говорит? Шансы на выигрыш у вас есть. С другой стороны, в ближайшем будущем риск потерять все свои деньги или часть их составляет примерно 22 % – один шанс из четырех. Русская рулетка с четы-рехзарядным револьвером. Иными словами, очень высокий риск для краткосрочных инвестиций.