Таким образом, для людей, которые желали бы использовать услуги финансового менеджера, являющегося одновременно хорошим прогнозистом, мне кажется, что наилучшей стратегией была бы следующая. Вкладывайте свои деньги в активных и агрессивных «молодых звезд». Чтобы снизить риск, распределите свой капитал среди нескольких подобных менеджеров. Постоянно отслеживайте их работу. Если результаты не радуют вас стабильностью (по тем или иным причинам), смените менеджера. Как вы сами понимаете, самим менеджерам подобный подход не нравится, но по опыту знаю, что это в интересах клиента.

Таким образом, вы узнали мнение двух издателей информационных бюллетеней (Халберта и Шелланса), которые на профессиональном уровне отслеживают успехи целого ряда умнейших биржевых консультантов и финансовых менеджеров.

А теперь позвольте представить вам человека, который является одновременно консультантом и финансовым менеджером.

Система четвертая. Ставим на «догов»

В 1990 году вышла книга по инвестициям, вызвавшая порядочный переполох. Называлась она «Как переигрывать Доу: Высокорентабельный метод инвестирования с малым риском в акции Dow Jones Industrial со стартовым инвестиционным капиталом всего 5 тысяч долларов», и написал ее Майкл О'Хиггинс в сотрудничестве с Джоном Доунсом. Вот что сказал издатель по поводу этой книги:

Используя очень простую формулу, инвесторы способны переигрывать профессионалов львиную долю времени, вкладывая 100 % своих денег в акции, именуемые «догами Доу». Не только формула честно служит людям уже более 10 лет, но и публикация книги дала рождение целой индустрии, включающей специализированные интернет-сайты, взаимные фонды и, главное, инвестиции на сумму 20 миллиардов долларов, что в итоге возвело данную теорию в ранг легендарных.

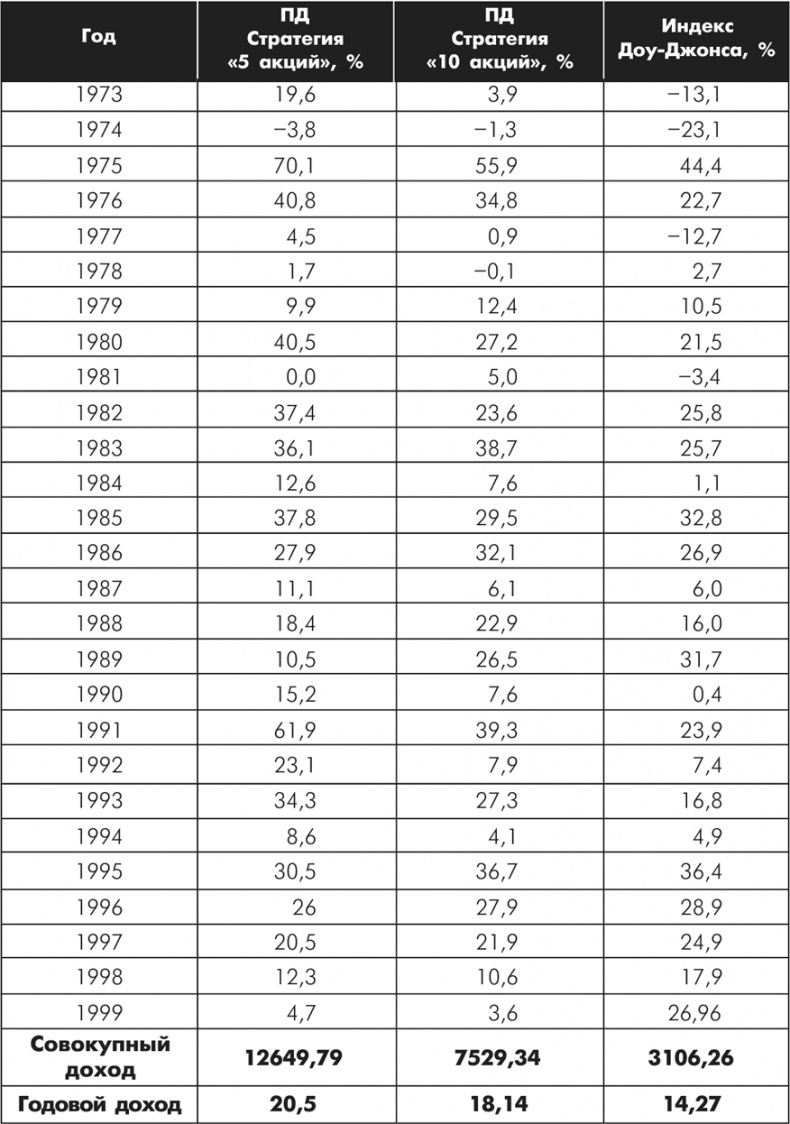

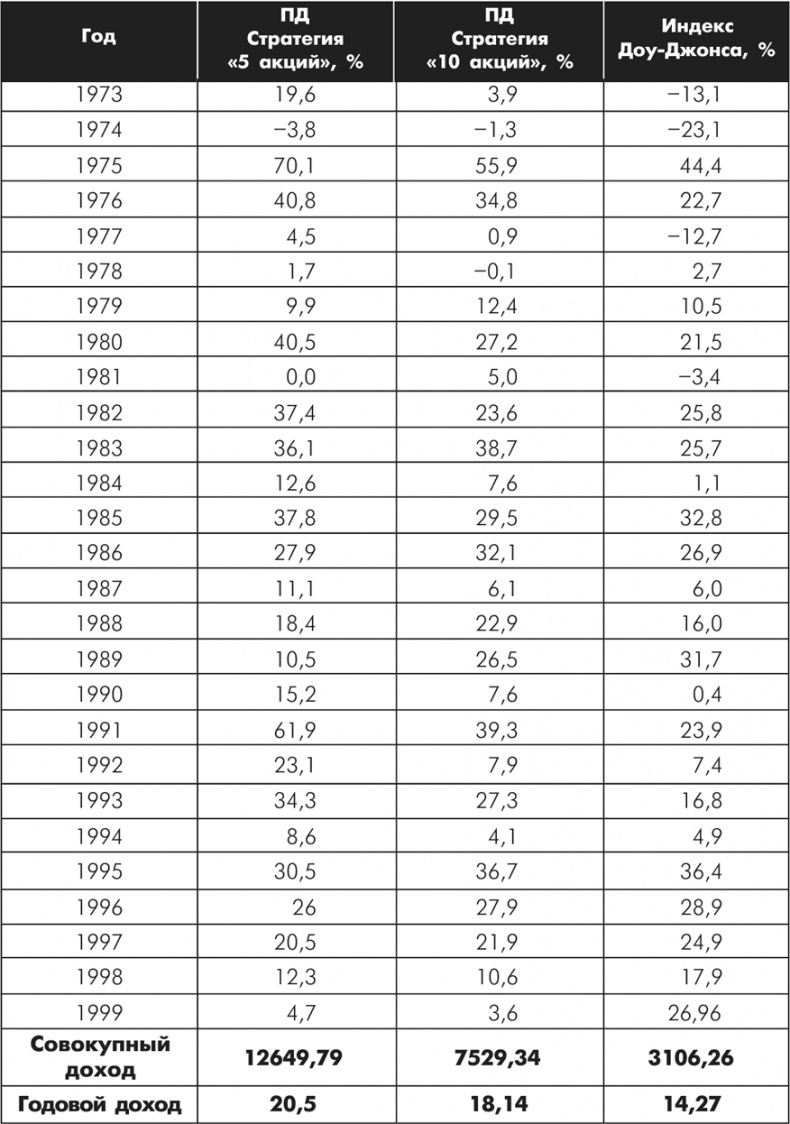

Теория стала настолько популярной, что люди дали соответствующей стратегии название «доги Доу». Таблица 6.3 показывает, как хорошо работал данный подход все предыдущие 27 лет, точкой отсчета при этом служит 1 января 2000 года.

Подход, предложенный О'Хиггинсом, обманчиво прост. Вместо того чтобы среди 10 тысяч отдельных акционных предложений искать акции с наибольшими шансами на выигрыш, он предлагает сузить поле поиска всего до 30 акционных предложений, входящих в состав промышленного индекса Доу-Джонса – наиболее популярного биржевого индекса во всем мире.

Затем он предлагает алгоритм выбора нескольких акций, имеющих самую высокую вероятность прибавить в стоимости на протяжении последующих 12 месяцев. На весь процесс отбора уходит не более 10 минут. Вы выбираете, вкладываете деньги, после чего ровным счетом ничего не делаете вплоть до следующего года, по наступлении которого осуществляете туже 10-минутную мыслительную операцию и обновляете свой портфель акций. Нетрудно, правда? Теперь вы понимаете, почему эта книга стала такой популярной. Люди до сих пор еще обсуждают ее, хотя с момента выхода в свет прошло более 10 лет. В своей самой последней книге «Как переиграть Доу при помощи облигаций» О'Хиггинс пишет:

Моя система выбора акций, призванная обеспечивать более высокую прибыль, нежели индекс Доу, основывается на идее, что компании, следующие за фаворитами, – с низким рейтингом в составе индекса Доу (мои любимцы – «доги Доу») – со временем показывают гораздо лучшие результаты, нежели занимающие первые строчки рейтингов. Моя формула «пяти акций», основанная на этой идее, является простейшим способом переиграть индекс Доу. Она использует комбинацию высокорентабельных, но обладающих одновременно наименьшей ценой акций, из которых формируется пятиакционный портфель. Одним из достоинств этой формулы является также то, что она требует минимального инвестиционного капитала ввиду малого набора акций и их низкой цены.

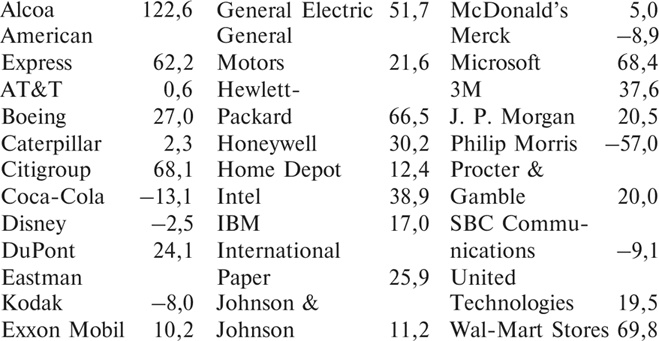

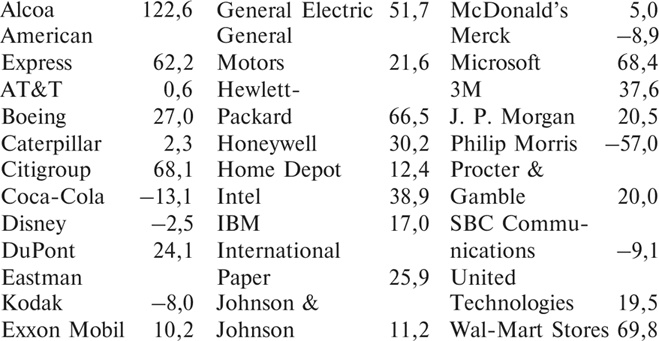

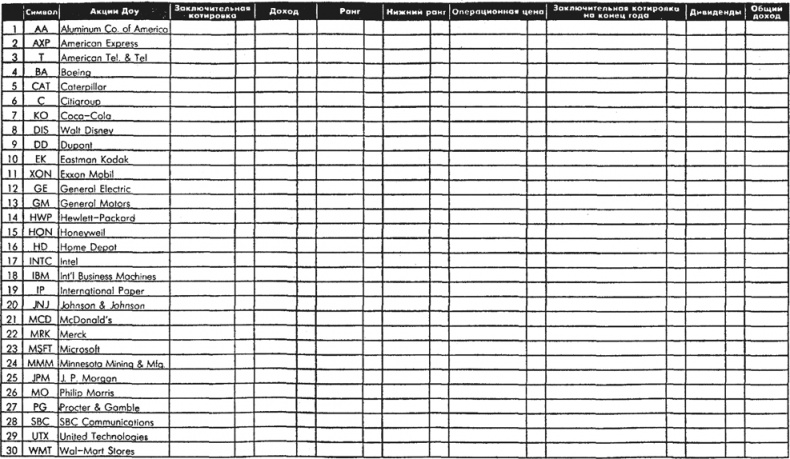

Перечень, приведенный ниже, содержит название 30 компаний, входящих в промышленный индекс Доу-Джонса, с указанием прибыли их акций в 1999 году.

Таблица 6.3. Переигрывание Доу

Почему именно эти компании? Потому, что они весьма преуспевающие и будут существовать и процветать еще десятки лет. Единственная загвоздка состоит в том, чтобы определить, которые из них обретут наибольший успех в ближайшем будущем. Взглянем на перечень снова. Как догадаться, в акции каких компаний следовало бы инвестировать, а какие – игнорировать? Задним числом легко говорить, кто победитель, а кто неудачник. Акции лучшей компании дали прирост в цене на 122,6 %, а акции самой неудачливой упали в цене на 57,0 %. Подход О'Хиггин-са состоит в том, чтобы составить небольшой портфель из 5 акций, которые вместе имели бы более высокую доходность, нежели 30 акций, вместе взятых. Вот что советует сам О'Хиггинс:

1. Купите номер Wall Street Journal, содержащий данные о заключительной котировке на последний деловой день года. (Можно взять за основу любой 12-месячный период при условии, что вы будете проделывать это в один и тот же день каждого года.)

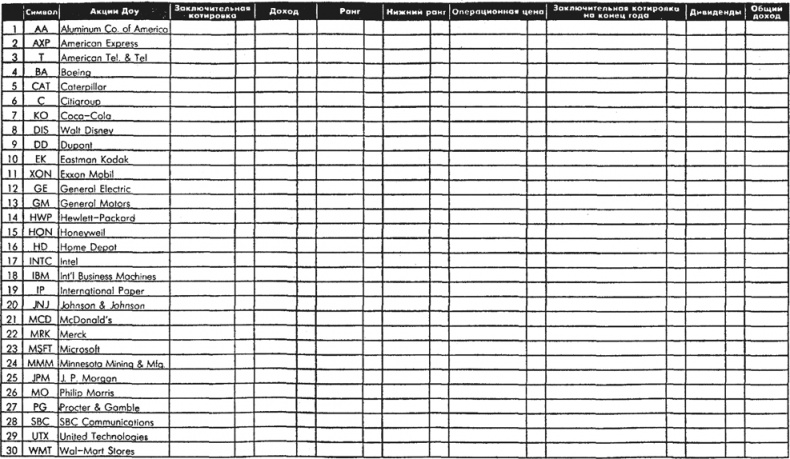

2. Используйте рабочую таблицу 6.4 и внесите в нее информацию касательно заключительных котировок акций и размер дивидендов на этот день.

3. Обведите кружком 10 самых высоких показателей доходности.

4. Упорядочьте обведенные кружком акции, присвоив им номера от 1 (самый высокий доход) до 10 (самый низкий). Этим самым вы определили 10 акций с наибольшей фондоотдачей.

5. Определите теперь высокорентабельные акции с наименьшей заключительной котировкой. Пометьте галочкой акции, имеющие самую низкую цену, но входящие в десятку наиболее доходных (отмеченных кружком). Таким образом, вы определили 5 акций, которым свойственны одновременно высокая доходность и низкая цена.

Если даже этот алгоритм кажется вам трудоемким, посетите сайт www.dogsofthedow.com и найдите список текущих «догов Доу». Все, что необходимо для правильного выбора, и данные по доходности за любой день, все там – причем бесплатно. (И что мы делали, когда не было интернета?)

Таблица 6.4. Рабочая таблица для метода «доги Доу»

Стратегия «догов Доу» стала настолько популярной, что эффективность ее пошла на убыль, насколько можно судить по последним данным. О'Хиггинс сам пошел на то, чтобы улучшить свою стратегию, и сделал это в своей недавней книге «Как переиграть Доу при помощи облигаций». В этой книге он по-прежнему отстаивает эффективность своей стратегии «пяти акций», но высказывает мнение, что цены на современном рынке акций выше, чем следовало бы. В связи с этим он рекомендует инвестору отойти на время, быть может, даже не на один год, от акций и перенести внимание, с большей для себя выгодой, на государственные ценные бумаги США: краткосрочные казначейские векселя

[46] или государственные облигации с нулевым купоном

[47]. Он заявляет: