Даже когда немецкие войска были уже на полпути назад, об этом по-прежнему говорили как о стратегическом отходе. Фактически же это был конец Гитлера. Нацистский бычий рынок закончился в день атаки на Сталинград.

Вот и я понимал, что не в состоянии оценить повороты истории в то самое время, как они начинают свершаться. Но меня искренне радовало, что, по мере того, как цены на Уолл-стрит продолжали падать, мой метод давать деру при помощи стоп-лосса делал такую оценку необязательной. Система проявила себя много лучше, чем я ожидал. Она автоматически вызволила меня из ямы задолго до того, как настали по-настоящему плохие времена. Рынок изменился, но меня на нем уже не было.

Самое важное для меня в этом было то, что я не имел ни малейших оснований думать, что рынок покатится вниз. Да и откуда им взяться? Я был слишком далеко. Я не слушал предсказаний, не изучал фундаментальные показатели, не питался слухами. Я вышел из игры только из-за поведения моих акций.

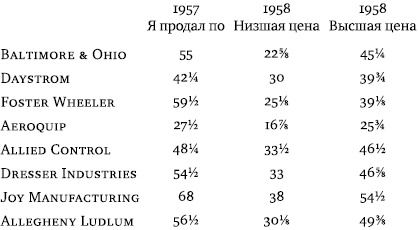

Позднее, изучая бумаги, проданные автоматически, я обнаружил, что впоследствии, во время рецессии, они упали ниже некуда. Судите сами:

Я смотрел на таблицу и думал: если бы не мои стоп-лоссы, я бы потерял половину вложенного. Сидел бы я тогда как взаперти, прикованный к своим владениям, лишаясь последней надежды сколотить состояние. И единственным способом сбежать тогда было бы пуститься во все тяжкие, потеряв половину вложенных средств, а, может, и вовсе разорившись и уж точно отбив у себя всякую охоту к новым сделкам. Конечно, я мог бы купить эти бумаги и «отложить их в сторону». Таково классическое решение, пользующееся популярностью среди людей, называющих себя «консервативными инвесторами». Но теперь я считал их чистейшей воды спекулянтами. Как еще назвать того, кто держит акции, которые продолжают падать? Разумный игрок давно бы продал. А спекулянты продолжают держать в извечной своей надежде на то, что последняя карта в колоде станет счастливой.

Я думал о тех, кто в 1929 году платил за New York Central по 250. Держи они их сегодня, те бы стоили примерно 27. А ведь назовешь таких спекулянтами, так они еще оскорбятся! Пребывая в этаком вот праведном настроении, в первую неделю сентября 1957 года я получил очередной месячный отчет и сел проверять счета. Оказалось, что я возместил потери от сделки с Jones & Laughlin и мой первоначальный капитал в 37 тыс. долл. был почти нетронут. Многие операции были довольно успешными, но комиссионные и налоги сделали свое дело.

Когда же я вник как следует, то обнаружил, что имел сомнительную честь покинуть величайший в истории бычий рынок с массой впечатлений, огромным опытом, еще большей уверенностью и чистым убытком в 889 долл.

Часть четвертая

Профи

Глава 6. Медвежья осень 1957-го

Посидев пару недель без единой акции на руках, я решил повнимательнее присмотреться к происходящему. Но сначала для пущей ясности провел различие между двумя рынками.

Бычий рынок представлялся мне летним лагерем, населенным мощными атлетами. Надо только понимать, что некоторые помощнее остальных. С наступлением медвежьего рынка летний лагерь превращается в больницу. Все акции чем-то больны, но некоторые серьезнее других.

Когда на рынке случился перелом, почти все бумаги были ранены или травмированы. Весь вопрос теперь был в том, как сильно и как долго продлится их выздоровление. Я рассуждал так, что если цена акций упала со 100 до 40, они почти наверняка не сумеют забраться на прежнюю высоту в течение еще очень длительного времени. Такая акция – как спортсмен, получивший тяжелую травму ноги, которому предстоит долгое восстановление, прежде чем он снова сможет бегать или прыгать, как раньше. Я не питал никаких иллюзий насчет того, что смогу заработать денег, если куплю акции и буду за них болеть, как за любимую команду. Мне хватило истории с Jones & Laughlin. Я хорошо помнил, как буквально уговаривал их расти и только что не толкал вверх руками. Это было очень по-человечески, но оказывало такое же воздействие на рынок, как поведение зрителей на ипподроме – на исход скачек. Если лошади суждено победить, она победит, даже если многотысячная толпа будет поддерживать другую.

Вот так и сейчас. Я понимал, что если куплю акции и ошибусь, то никакие подбадривания и уговоры не сдвинут цену и на полпункта. А сколько еще продлится падение, одному богу известно. Мне не нравилось происходящее, но бороться с этим было бесполезно.

Ситуация напомнила мне случай с Бернардом Шоу в ночь премьеры одной из его пьес. Когда занавес упал, публика захлопала и лишь один зритель принялся свистеть. Драматург подошел к нему и спросил: «Вам не понравилось?» Тот ответил, что нет. На что Шоу сказал: «Мне тоже, но что мы можем вдвоем против толпы?»

Так что я принимал все как было, не переживая, что все не так, как мне бы хотелось. Я сидел в сторонке и ждал лучших времен.

Я напрочь отказывался торговать, причем столь демонстративно, что брокер даже написал мне, интересуясь причиной. Я попытался обратить все в шутку, ответив так: «Покупать сейчас акции – это курам на смех. А в птичьем рынке я пока разбираюсь слабо».

Я вел себя тогда как бегун, разминающийся перед стартом. Неделя шла за неделей, рынок уверенно полз вниз, а я все следил за котировками в Barron’s. Я искал акции, противостоявшие падению. Если у них хватает сил плыть против течения, рассуждал я, то когда течение переменится, они двинутся вверх быстрей всех.

И вот, когда пыль от первоначального обвала цен несколько улеглась, пришло мое время. Некоторые акции стали сопротивляться нисходящему тренду. Они тоже падали, но покуда основная масса шла вниз легко, повинуясь настроению рынка, эти сдавали свои позиции скрепя сердце. Я прямо чувствовал, как им этого не хочется. При близком рассмотрении выяснилось, что все это были компании, тренд доходности которых шел резко вверх. Вывод напрашивался сам собой: капитал тек в эти акции даже в тяжелые времена. Он шел за растущей прибылью как собака по следу. Мои глаза точно заново открылись.

Я увидел, что акции и в самом деле рабы доходности. Стало быть, решил я, какими бы причинами не было обусловлено движение котировок, меня будет интересовать всего одна: рост доходности или предпосылки к этому. Для этого мне надо обвенчать технический подход с фундаментальным. Я буду отбирать акции по их поведению на рынке, а покупать – только если для этого будет фундаментальная причина, а именно – рост доходности.

Так я пришел к своей техническо-фундаментальной теории, которой пользуюсь по сей день.

Что до практического применения, я решил глядеть лет на двадцать вперед. Это не значит, что я собирался держать акции столь долго. У меня и в мыслях такого не было. Я всего лишь искал акции, судьба которых была связана с будущим, в котором можно было ожидать появления революционных продуктов, резко повышающих доходность компании.