Исходя из вышесказанного, для осуществления финансовой деятельности банкам понадобится выйти далеко за рамки традиционного функционала. Допустим, настал тот день, когда появился настоящий банк XXI века – Банк 4.0. Как в нем будут распределены обязанности? Будут просто введены новые позиции в существующих подразделениях или будет полностью пересмотрена организация бизнеса в целях повышения эффективности?

В рамках теории организационной структуры этот вопрос вызвал бы многолетнюю научную дискуссию. Подробное объяснение выходит за рамки данной книги, поэтому я постараюсь осветить тему кратко, оперируя простым понятием компетенций. Начнем с того, как в общих чертах выглядит типичная организационная структура современного банка.

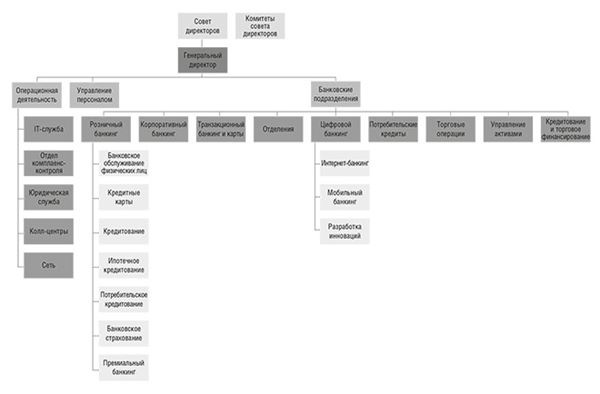

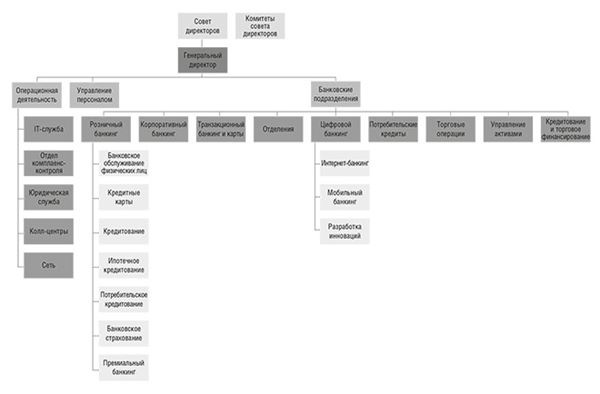

Рисунок 4. Типичная организационная структура современного коммерческого банка

Организационная структура современного банка отражает десятки лет развития бизнес-модели: постепенные изменения, обусловленные динамикой рынка, ужесточением требований регулятора и воздействием технологий. Она почти не отличается от структуры тридцати- или сорокалетней давности, но в нее включены некоторые новые компетенции и функции. Метод первых принципов неизбежно приведет к значительным переменам во внутреннем устройстве организации.

Самое примечательное в организационной структуре банка будущего – то, что он станет платформой, обеспечивающей ключевые удобства и функциональность. В Банке 4.0 будет важна не омниканальность, а, наоборот, отсутствие внимания к самой идее каналов и сосредоточенность на привлечении клиента и получении прибыли. В мире, где определяющим фактором становится полезность банка для клиента, продукты и каналы отходят на второй план – на поверхности остаются только механизмы, создающие клиентский опыт. В мире, где первостепенное значение имеет клиентский опыт, все усилия должны быть направлены на повышение его качества (иными словами, не стоит встраивать в функционал голосового помощника опцию платежа по кредитной карте, чтобы помочь клиенту платить вовремя).

Что касается применения технологии искусственного интеллекта (оно неизбежно повлечет за собой масштабную автоматизацию значительной части того, что сегодня представлено в виде жестко заданных процессов и устаревшей архитектуры), будет недостаточно поручить соответствующие разработки некоему подразделению в подчинении у IT-направления. Искусственный интеллект сделает ненужными целые сегменты старого штатного расписания, а элементы AI-алгоритмов, сбора данных и моделирования станут частью почти всех процессов. Если вы привыкли смотреть на искусственный интеллект как на еще одну техническую новинку (типа веб-сайта), то пойдете по пути проектирования по аналогии, что существенно ограничит ваши возможности в конкурентной борьбе – ведь итогом станут несколько несовместимых AI-проектов, изолированные массивы данных, соперничество между командами исполнителей, борьба за распределение бюджета и непоследовательность в организации процессов. Вы наверняка сумеете автоматизировать множество процессов в розничном бизнесе, но не избавитесь от серьезнейших помех в опыте клиентов корпоративного банкинга – просто потому, что розничному бизнесу будут выделять больше средств на развитие.

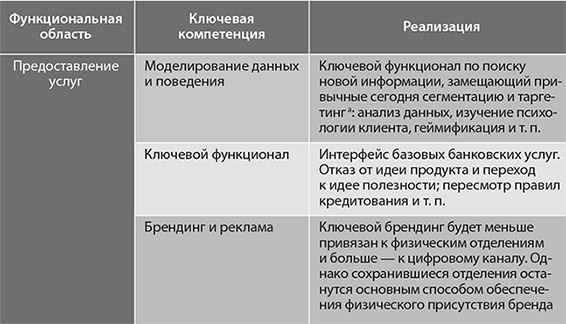

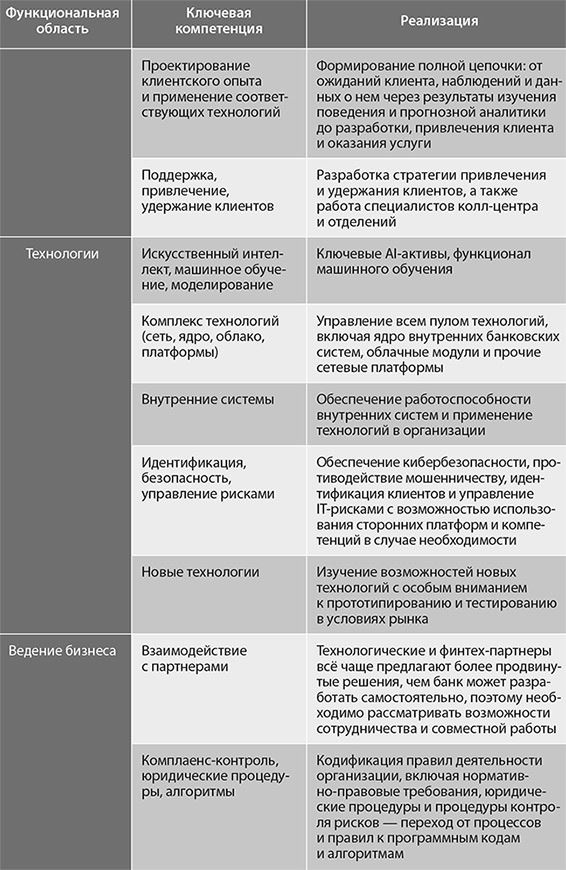

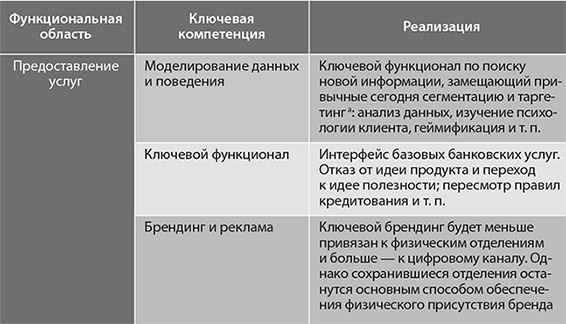

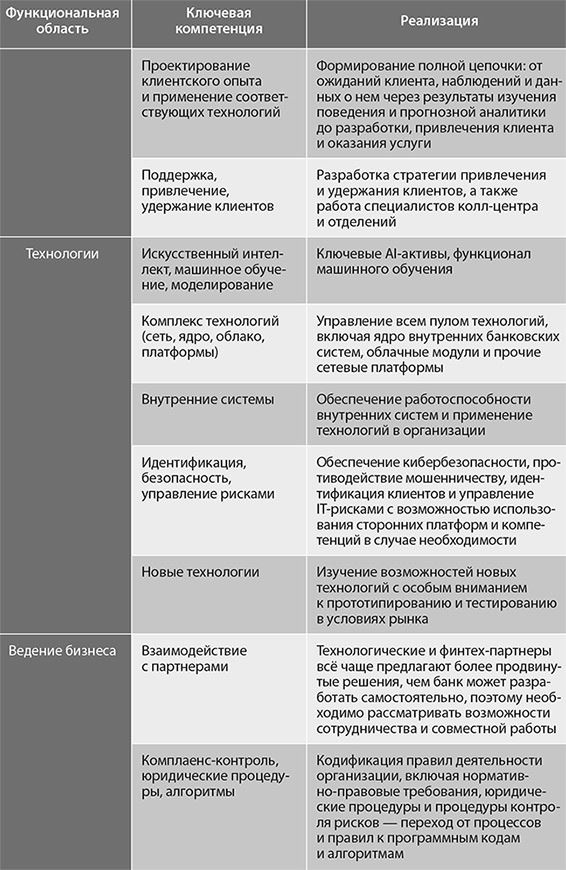

В приведенной далее таблице выделены возможные ключевые компетенции в каждой функциональной области и показаны потенциальные способы извлечения прибыли, а также управления персоналом и ресурсами в ближайшем будущем.

Таблица 3. Ключевые компетенции в разбивке по функциональным областям

аТаргетинг (targeting) – выделение из всей имеющейся аудитории только той ее части, которая удовлетворяет заданным критериям и с высокой долей вероятности может стать вашим клиентом (целевой аудитории), с последующим показом рекламы только этой аудитории. – Примеч. ред.

Когда продукты и каналы не соперничают за бюджет, а рассматриваются как равноправные средства привлечения и удержания клиентов и получения прибыли, сотрудники начинают уделять меньше внимания иерархии и больше – совместной работе. Теоретически, такой подход позволяет использовать намного более широкий спектр технологий применительно ко всем базовым функциям и прибегать к распределенным технологиям типа блокчейна или онлайн-решениям от партнеров, не вмешиваясь в устоявшееся распределение обязанностей. Такая банковская структура будет намного более гибкой и сможет на равных конкурировать с чисто технологическими игроками. Деятельность современного банка основана на обслуживании клиента, будь то физическое лицо, малый бизнес, корпорация или что-то еще. И когда речь заходит об обеспечении прибыльности бизнеса, гораздо больше внимания уделяется миссии организации.

Если приглядеться к компаниям типа Ant Financial, которые энергично продвигают свои услуги как альтернативу банковским сервисам, станет очевидно, что их организационная структура выстроена не вокруг продуктов, а вокруг ключевых компетенций. Подобная схема ориентирована на выполнение KPI по активности клиентов, их повседневной вовлеченности и общему количеству обращений к услугам (например, оценивается, сколько кредитов было выдано клиенту за весь период его сотрудничества с организацией), а также по динамике к предыдущему году. Расширение компании направлено прежде всего на увеличение охвата сети по мере ее развития

[127].

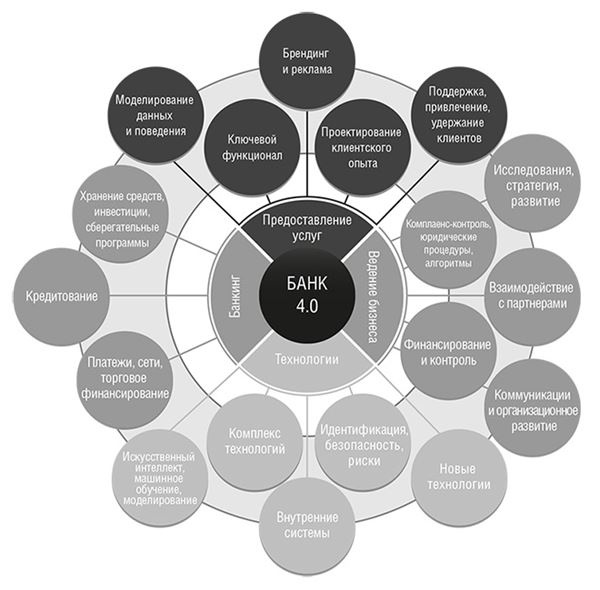

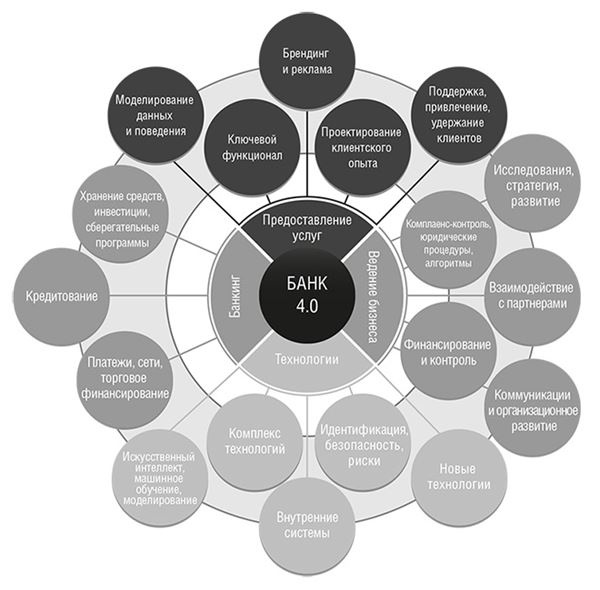

Таким образом, организационная структура Банка 4.0 отражает не перечень стратегических бизнес-подразделений, а оформленный в виде матрицы набор ключевых компетенций, которые могут иметь единую миссию, клиентоориентированные цели и т. п. Для обычного банка реализация такого подхода сегодня представляет большую проблему.

Как мы видим, собственно банкинг становится лишь одной из компетенций банка – ничуть не более важной, чем предоставление услуг, ведение бизнеса или технологии.

Рисунок 5. Карта ключевых компетенций Банка 4.0 (какой она будет примерно к 2025 году)

Хотя сегодня мы относим искусственный интеллект, сервисы типа Amazon Alexa и новейшие мобильные приложения скорее к ведению команды по информационным или цифровым технологиям, в новом мире именно компетенции по предоставлению услуг станут долгосрочной основой клиентского опыта и вовлеченности – по сути, они станут определяющим фактором эффективности взаимодействия с клиентами, роста и прибыльности бизнеса. В новой модели функциональные возможности платформы, необходимые для предоставления ключевых услуг и обеспечения положительного клиентского опыта в реальном времени, зависят от технологических компетенций. На смену традиционной структуре операционной деятельности приходят технологические и деловые операционные компетенции, требующие совершенно других навыков и другой системы распределения обязанностей.