Когда определение уровня риска инвестиций, а также оптимизацию портфеля при заданных значениях горизонта инвестирования и ожидаемой доходности возьмет на себя искусственный интеллект, потеряют смысл все процедуры, предписываемые регуляторами Великобритании, США и других стран, включая получение подписи клиента на листе бумаги и обязательную запись телефонных переговоров при оценке склонности клиента к риску, а консультанты-люди будут казаться медленными, неповоротливыми и погрязшими в разного рода формальностях. Роботизированное консультирование скоро станет стандартом клиентского опыта, а затем и стандартом эффективности инвестиций. Регуляторам придется адаптироваться к ситуации.

Тем, кто всё еще скептически относится к возможностям автоматизированного консультирования, будет полезно не углубляться в рассуждения о противостоянии человека и машины, а взглянуть на вопрос шире и задуматься о сферах применения соответствующих AI-технологий.

Банковский счет, который становится «умнее» банка

Нетрудно представить, что технологии типа Siri, Google Home и Alexa лет через пять достигнут такого уровня развития, что смогут не только купить пару носков

[199], но и заказать пиццу, вызвать Uber-такси, забронировать билет на самолет, зарезервировать столик в ресторане и организовать запись к врачу. Столь органичное встраивание коммерческой составляющей в технические решения позволяет предположить, что следующие на очереди – повседневные финансовые операции и финансовое консультирование.

Если такая перспектива кажется вам научной фантастикой, вы стоите на пороге грандиозного потрясения. Вспомните, как во времена бума (или пузыря) доткомов большинство не специализировавшихся на новых технологиях изданий крайне скептически оценивали перспективы онлайн-ретейла. Сегодня такой формат шопинга часто является предпочтительным: во многих категориях ретейла мобильный и онлайн-каналы обеспечивают более половины продаж

[200]. По некоторым оценкам, почти 40 % покупок в период рождественских праздников 2017 года были совершены онлайн

[201], и большая их часть – на платформе Amazon. Этот сдвиг в поведении потребителей оказался разрушительным для розничной торговли: только в США в 2017 году закрылось 7000 магазинов (что на 300 % больше, чем в 2016 году), а оценочное значение для Великобритании – более 5000 магазинов (что, впрочем, меньше, чем в предыдущие годы).

На рынках вроде Китая мобильный формат превалирует во многих товарных сегментах повседневной розничной торговли: сегодня 75 % всех онлайн-продаж в Китае приходится на мобильный канал

[202]. По мере увеличения численности среднего класса активное использование мобильных устройств приводит к более медленному, чем можно было бы ожидать с учетом темпов экономического роста, развитию сегмента ретейл-магазинов. От экономического роста явно больше выигрывают онлайн-порталы, а не офлайн-магазины, и упадок традиционного ретейла в Китае более чем очевиден

[203].

В скором будущем повседневные покупки будут всё чаще совершаться через голосового помощника, встроенного в систему «умного» дома или смартфон. Уже сейчас покупки с использованием голосовых помощников совершают 40 % миллениалов, а к 2020 году это значение превысит 50 %

[204].

Так почему же тенденция делать покупки через мобильные и управляемые голосом устройства так важна для банков? Если вы живете в развитой стране или мегаполисе вроде Токио, Нью-Йорка или Лондона, вам наверняка случалось заказывать доставку еды через мобильное приложение. Если вам нужно проверить баланс счета, вы, скорее всего, тоже обратитесь к мобильному приложению. Сегодня использовать для проверки баланса банковского счета мобильный телефон – выбор более чем половины потребителей в развитых странах. Двадцать лет назад для этого нужно было идти до банкомата или звонить в банк. Через десять лет на первое место выйдут голосовые помощники и виртуальные ассистенты.

Потребитель: «Алекса, каков баланс моего счета?»

Потребитель: «Сири, моя зарплата уже поступила на счет?»

Потребитель: «Гугл, за сколько я доеду до офиса, если выйду через два часа?»

Не стоит рассматривать управляемые голосом устройства как еще один канал доступа к банковским услугам, потому что они меняют повседневное взаимодействие с технологиями в целом – не только применительно к банковскому счету. Голосовое управление может стать основой повседневного финансового консультирования и, что еще важнее, главным средством доступа к ключевым технологическим решениям. По оценкам аналитической компании Comscore, к 2020 году 50 % поисковых запросов будут голосовыми; аналогичные тенденции, безусловно, будут наблюдаться в торговле. Использование голосового поиска подразумевает интерактивную коммерцию – мы не просто задаем вопрос, мы вступаем в диалог.

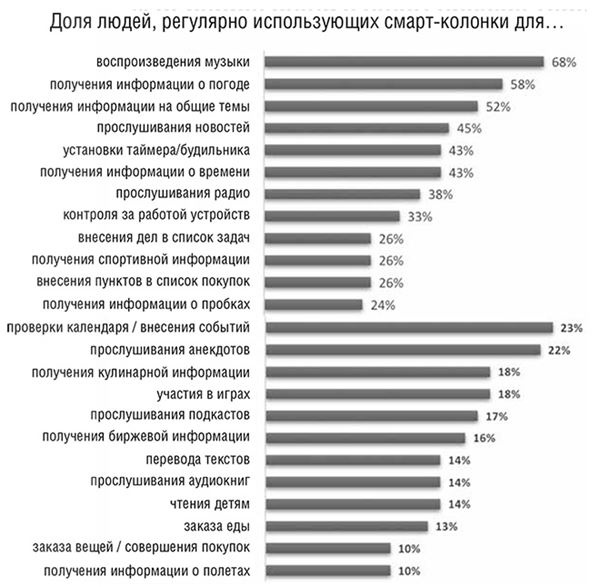

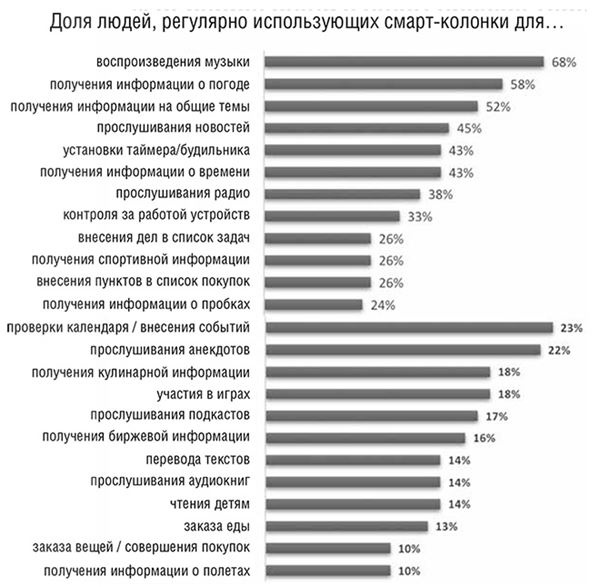

Рисунок 5. Как люди используют смарт-колонки в повседневной жизни. Источник: NPR, Edison Research

Потребитель станет спрашивать у банка (посредством систем Google, Siri или Alexa), по карману ли ему сходить в ресторан; когда, при текущей процентной ставке сберегательного счета, он сможет купить жилье или давно присмотренный автомобиль; как ему побыстрее погасить задолженность по кредитной карте (если кто-то еще будет пользоваться пластиковыми картами). Просите, и дано будет вам. Голосовые технологии, соединяющие естественный язык, функции поиска и возможности искусственного интеллекта, дадут ответ на эти вопросы гораздо быстрее, чем если бы клиент посетил отделение или зашел в интернет-банк. Прежде всего это произойдет потому, что в голосовом канале на первое место выходит польза от способности банка решить поставленную перед ним задачу, а не сообщение о возможности приобрести тот или иной продукт.

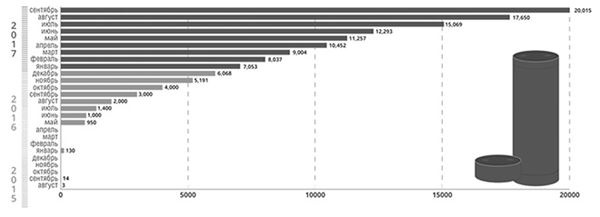

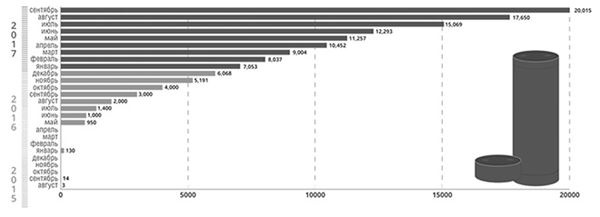

Рисунок 6. Расширение навыков смарт-помощника Alexa от Amazon (изображение предоставлено Voicebot.ai)