А пока остановимся на четырех моментах, о которых вам нужно знать.

✓ Взглянем на ипотечный кризис в Америке 2008 года, разберем его причины, осознаем, стоит ли нам бояться такого же кризиса в России, и если да, то когда. Знание истории важно для принятия решения здесь и сейчас.

✓ Чем выгодна ипотека?

✓ Имущественный вычет на покупку недвижимости.

✓ Что такое ЭСКРОУ счета

[24] (обязательны для застройщиков с 1 июля 2019 года).

Итак, поговорим об ипотечном кризисе в США 2007–2008 годов, он также приобрел аббревиатурное название: GFC – Global Financial Crisis (глобальный финансовый кризис). Что же произошло? Ведь в течение 70 лет (с 1935-го по 2005-й) страна пребывала в тотальной финансовой стабильности. Ученые из Йельского университета главной причиной называют failure in imagination (недостаток воображения) – то есть никто даже не предполагал, что такое вообще могло произойти. Бдительность уснула, и этот феномен пронизывал не только все США, но и вышел далеко за их границы.

Чтобы ситуация стала понятной, следует привести схемы ипотечного кредитования, существующие в Америке. Их две: стандартная и альтернативная. Поясню, в чем разница.

Стандартная схема ипотеки предполагает, что вам дают кредит под залог недвижимости по фиксированной ставке. Допустим, вы берете ипотеку на 20 лет под 10,5 % годовых. И график ежемесячных выплат – аннуитетные суммы платежей на весь период кредитования. А насколько вы помните из предыдущей главы, аннуитет подразумевает супервысокую долю процентов в первые годы выплат. Таким образом, погашение основной суммы долга отодвигается на более поздние периоды.

Поэтому американцы придумали альтернативную схему ипотеки, когда в первые годы выплата привязывается к плавающей процентной ставке. Плавающая процентная ставка (или LIBOR

[25] плюс фиксированная премия за риск дефолта заемщика, зависящая от его кредитоспособности) считается предельно низкой и позволяет гасить основную сумму ипотечного кредита в первые годы выплат. В России на момент написания этой книги банки не использовали плавающую процентную ставку при выдаче любых кредитов – только фиксированную. Но в Америке – другое дело. Альтернативные ипотечные схемы шифруют следующим образом: 5/25, 3/27 и так далее. Читается это так: при схеме 3/27 первые три года заемщик погашает ипотеку по плавающей ставке, остальные 27 лет – по фиксированной. Все это вносится в ипотечный договор в момент заключения.

Однако банковская система США пошла дальше: на рубеже периодов, когда плавающая ставка заканчивалась и должна была включиться более высокая фиксированная, банки позволяли заемщику делать рефинансирование, удерживая некую комиссию за досрочное погашение. На растущем рынке недвижимости от этого выигрывали все.

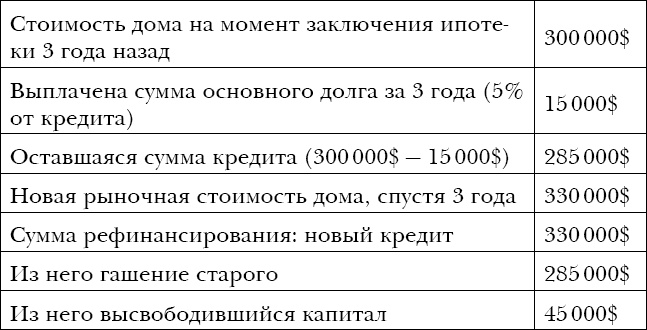

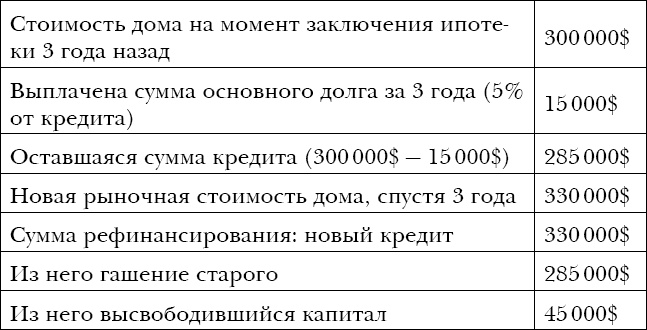

Как это выглядело на практике? Допустим, подошел конец трехлетнего «плавающего» периода. К этому времени заемщик погасил хорошую долю основного долга, а рыночная стоимость его дома возросла. Он идет в свой же (как правило) банк и просит свой кредит рефинансировать – то есть перезаключить ипотечный договор на новых условиях: он дает банку тот же дом в залог, но по новой рыночной стоимости, а банк ему – новую сумму кредита. Часть кредита высвобождает капитал, который заемщик успел погасить в первые три года. А кроме того, высвобождается капитал, выраженный в дельте роста рыночной стоимости дома. И у заемщика образуется новый, повышенный кредит, но по плавающей ставке. Причем высвободившимся капиталом он может погасить новый кредит до суммы старого. Но величина его актива останется неизменной.

Много слов, да? Тогда давайте на цифрах.

Таблица 6.

Пример рефинансирования при альтернативной схеме ипотеки 26, принятой в США

Вы спросите, почему банкам интересно рефинансировать кредит, а не дожимать его до конца по фиксированной ставке? Так все просто: для банка тем лучше, чем больше недвижимости у него в залоге. Это называется обеспеченный кредит. А под них банки привлекают финансирование. То есть из залогов, которые банки показывают в своей отчетности, делается больше денег. И чем выше стоимость залога, тем больше денег привлечет банк.

И все бы хорошо, но американцев подвели иллюзии. А правда в том, что рыночная стоимость не может повышаться бесконечно. И по меньшей мере абсурдно предполагать, будто через каждые три года, в каждом из 10 циклов рефинансирования одного и того же дома, его стоимость будет расти на 30 %. Так что понятно, почему столь стремительное и непрерывное повышение цен на недвижимость назвали пузырем (Housing bubbles). Примечателен тот факт, что как раз за четыре года до американского ипотечного кризиса рост цен на недвижимость разогнался до 30 %. Теперь такой аномальный рост в странах с устойчивой экономикой считают одним из симптомов грядущего кризиса.

Но в этом ли истинная причина кризиса на самом деле? Однозначно ответить нельзя. Скорее всего, сказалась совокупность факторов, а «ипотечный пузырь» стал лишь предпосылкой к кризису. Но сам механизм, запустивший кризис, на мой взгляд, кроется в ошибочном присвоении рейтинга благонадежности заемщикам и фальсификации рейтингов залоговых ипотечных бумаг

[26].

Дело в том, что ипотеки стали выдаваться не только банковскими структурами, но и «околобанковскими», и последние наращивали обороты достаточно агрессивно. Такие структуры получили название shadow banking – «теневого банкинга». Это своего рода ипотечные фонды, на которые серьезных законодательных ограничений правительство США не налагало. Надо ли считать это упущением? Оставим право на оценку истории…

Так вот, фонды стали выдавать ипотеку практически вслепую, особо не анализируя кредитоспособность заемщика и рассчитывая на его финансовую сознательность (дескать, не возьмет же он больше, чем способен отдать). Такие ипотеки назывались субстандартными (subprime loans). И с 2002 года их доля на ипотечном рынке возросла с 7,4 % практически в три раза, и к 2006-му составила 23,5 %

[27].

Но этим не кончилось. Все индивидуальные ипотеки группировались в ипотечные бумаги, которым присваивался хороший рейтинг благонадежности. И бумаги банки продавали инвесторам. Не заскучали от академических разъяснений? Но такова жизнь, и без некоего бэкграунда в книге не обойтись. В общем, если коротко, то причиной ипотечного кризиса в Америке стала банальная жадность. Причем двусторонняя: как со стороны заемщиков, так и со стороны банкиров.