Приведем пример. Пусть номинальная доходность по вашим инвестициям составляет 15 %, а инфляция 8 %. Какова будет реальная доходность такого инвестирования? Интуитивно вы уже поняли, что реальная доходность будет равна 7 % (15 % – 8 %). Это означает, что вы быстрее инфляции на 7 %. Для примерной оценки и принятия решения можно считать и так. Однако более точный ответ даст формула Фишера, которая выглядит следующим образом:

где i – инфляция, r – реальная ставка, n – номинальная ставка.

Посчитаем?

r = (1 + 0,15) / (1 + 0,08) – 1 = 6,48%

Согласно формуле, в данном примере вы быстрее инфляции на 6,48 %. Это крайне мало. Поэтому предлагаю модифицировать это правило инвестирования: быть в три раза быстрее инфляции! Вы можете для себя установить другую скорость – например, в четыре или пять раз быстрее.

Контроль, или Сон с калькулятором

Пятым правилом инвестирования, о котором я хочу рассказать, является контроль. Все ваши деньги, запущенные в работу, должны находиться под контролем. Широкий спектр потенциальных инвестиций также следует пристально мониторить. Сон с калькулятором – это моя тактика контроля. Все оцифровывать сначала еженедельно, а впоследствии – ежемесячно.

Глава 8

Составляем баланс личных финансов. Как измерить свой капитал? как его увеличить?

Там, где ты светлый взор в даль светлую вперяешь,

Себе принадлежишь, себе себя вверяешь,

Лишь там, среди добра и вечной красоты,

В уединении свой мир воздвигнешь ты.

И. В. Гете «Фауст»

Настало время научиться тому, как составлять баланс личных финансов. Мы будем оценивать свой личный капитал. Индикатор хорошего благосостояния – положительно высокий капитал. Насколько он высок сейчас и насколько высоким вы планируете его сделать – вопрос только к вам и вашим амбициям.

Верстать личный баланс вы должны уметь – это, если хотите, финансовый навык. С балансом и отчетом о доходах и расходах мы уже сталкивались в предыдущих главах. И поняли, что эти отчеты связаны друг с другом через призму капитала. В этой главе мы отдельно рассмотрим баланс, поскольку нам необходимо изучить основные принципы его устройства. Все определения и подходы постараюсь излагать максимально просто, приближая вас к сути вещей.

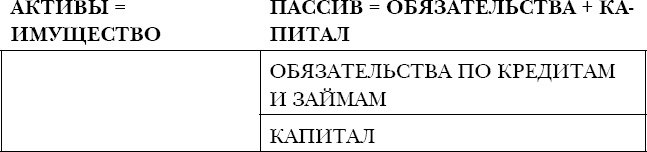

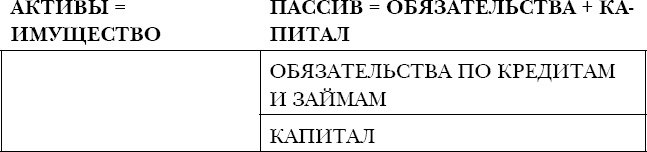

Итак, баланс состоит из двух частей: актива и пассива. Актив – это все ваше имущество. Пассив – источник возникновения активов. То есть правая сторона говорит о том, откуда взялась левая сторона. А левая сторона выражена материальными и нематериальными активами, которыми вы располагаете на правах собственности и от которых в будущем ожидаете доход.

Баланс личных финансов

Схема 9.

Один из главных принципов устройства баланса: АКТИВ = ПАССИВ

Почему так? В основе этого золотого правила лежит метод двойной записи. Вероятно, вы слышали об этом методе от бухгалтеров. Да, в основу баланса положено равенство активов и пассивов. И когда бухгалтер восклицает: «Ура, у меня сошелся баланс!» – это и означает, что он обнаружил равенство актива с пассивом.

В своей первой книге, посвященной методу двойной записи для начинающих бухгалтеров

[47], я сравнивала данный метод с законом Вселенной, который гласит: если куда-то что-то прибыло, то, непременно, откуда-то это убыло. Таким сравнением я хотела подчеркнуть, что из воздуха квартира не может получиться. Получению квартиры на балансе должен предшествовать источник: либо ипотека, либо накопления собственной зарплаты за долгие годы (через капитал), либо наследство (тоже отразится через капитал, например, по статье добавочный капитал – «наследство», «подарки») и т. д. То есть источник возникновения квартиры будет зафиксирован в пассиве баланса. Если такой источник не зафиксировать, баланс не сойдется никогда. Это – так называемая ошибка пропуска данных.

Предлагаю остановиться на категории капитала в балансе. Мы уже разбирали его природу. С вашего позволения, повторю пройденное и добавлю кое-что новое.

Собственный капитал – это накопленная заработная плата за все время вашей работы, уменьшенная на сумму всех расходов этого же периода. Иными словами, в капитале кристаллизируется весь свободный денежный поток из месяца в месяц. Эта цифра известна вам ежемесячно, из отчета о доходах и расходах. Но дело в том, что мы, как правило, не ведем капитализацию в балансе каждый месяц. Мы это делаем с некоторой периодичностью, к примеру, раз в полгода или раз в год, чтобы оценить свое финансовое положение. Либо чтобы спрогнозировать, как покупка того или иного объекта инвестиций скажется на нашем капитале. Поэтому в данной главе я отодвинула в сторону отчет о доходах и расходах – только для того, чтобы ретроспективно не восстанавливать всю историю генерации свободного денежного потока за несколько десятилетий. Что, согласитесь, было бы глупо. Да и зачем, если, владея правилом балансового равенства, капитал можно вычислить обратным счетом, когда известны два из трех слагаемых (величина активов и обязательств).

Важно отметить, что в капитал входят также подарки, наследство и прочие поступления, которые «сваливаются» на вас как из рога изобилия. В капитале можно даже отдельно выделить данные статьи – это ваш добавочный капитал. Он добавляется к вашему благосостоянию, поскольку вы родились в определенной семье, с теми или иными ресурсными возможностями. Или просто потому, что у вас такие красивые глаза, что вам невозможно не подарить роскошную резиденцию в центре города. Предлагаю их так и назвать: добавочный капитал – наследство, добавочный капитал – подарки.

Ну что, вы готовы оценить свое финансовое положение?

В балансе личных финансов, представленном ниже, опишите состав своих активов. Как их оценивать, мы обсудили в предыдущих главах. Но не лишним будет напомнить: квартиры, дома, землю, автомобили – по рыночной стоимости. Автомобили тоже можно взять в оценке полного страхования по КАСКО (если есть). Акции и облигации – по номинальной стоимости. Деньги – буквально, исходя из фактических остатков.

Теперь переходим к обязательствам. Соберите все кредитные и долговые задолженности по состоянию на сегодняшний день – когда составляете баланс. Если не знаете остаток ссудной задолженности по ипотеке, зайдите в личный кабинет банка и посмотрите в разделе ипотечного продукта. Распишите ситуацию, как есть.

После того, как опишете состав активов и обязательств в стоимостном выражении, подведите итоговую сумму по разделу: отдельно по активам, отдельно по обязательствам. Разница между активами и обязательствами представляет собой капитал. Если у вас было наследство либо подарок, запишите сумму, зеркальную подаренному активу, в составе добавочного капитала. В таком случае для балансировки капитала вам необходимо из активов вычесть не только обязательства, но и добавочный капитал. Таким образом, вы вычислите собственный капитал, наработанный лично вами.