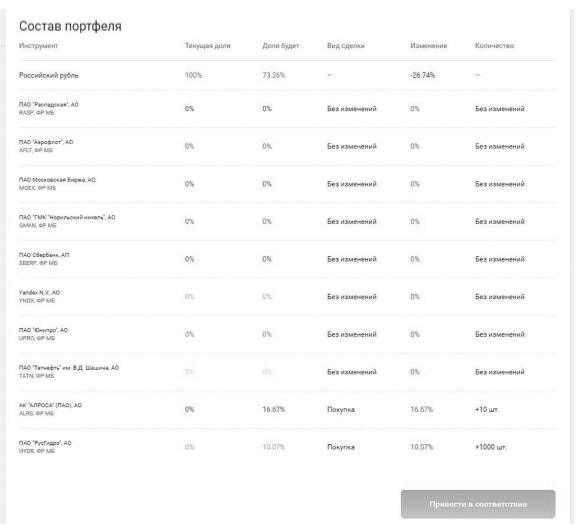

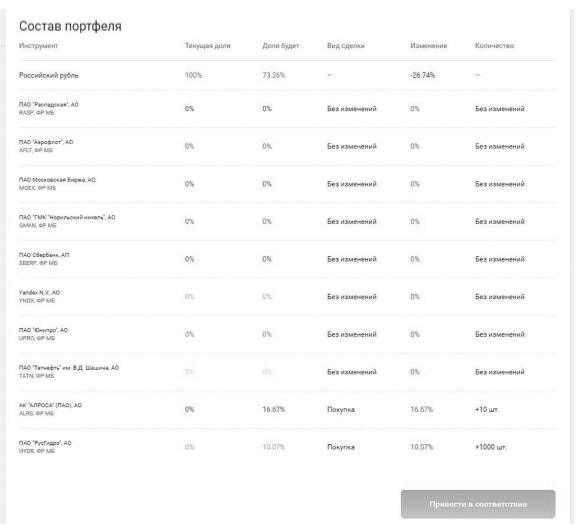

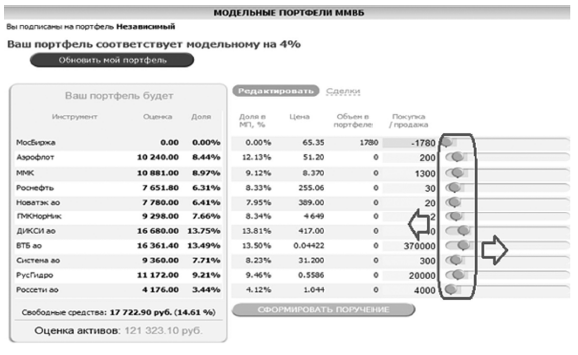

Вот как это выглядит в личном кабинете. Сначала вы получаете анализ того, насколько ваш текущий портфель соответствует рекомендованному (см. рис. 9.2).

Рисунок 9.2

Пример портфеля в личном кабинете

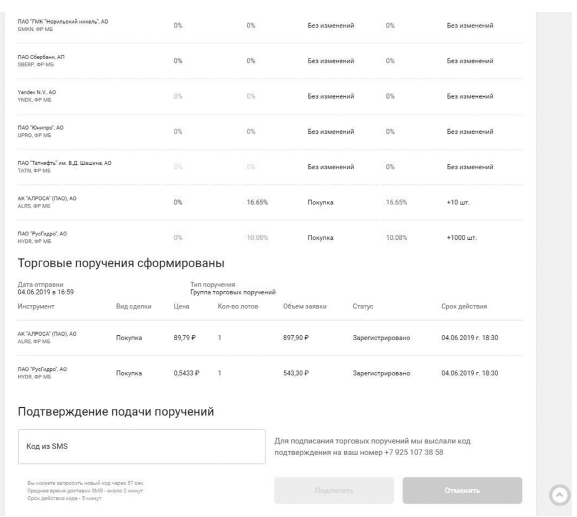

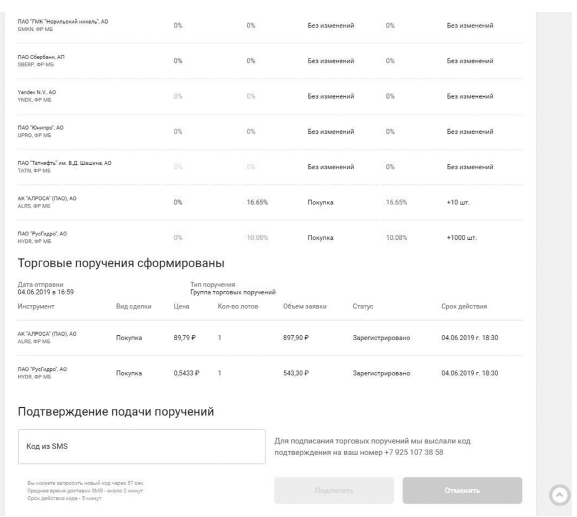

А потом вам показывают операции, которые нужно выполнить, чтобы оптимизировать портфель в соответствии с рекомендациями (см. рис. 9.3):

Рисунок 9.3

Пример подписания поручений клиентом, который использует услугу робоэдвайзора

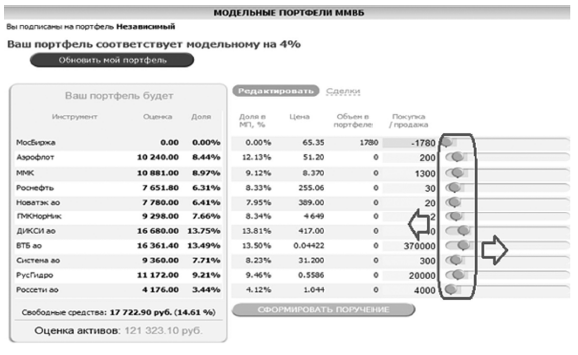

В то же время, если вы не согласны с рекомендациями и хотите пересмотреть портфель в соответствии со своими взглядами, вы можете вручную скорректировать рекомендации, которые вам даются (см. рис. 9.4):

Рисунок 9.4

Пример корректировки рекомендаций клиентом, который использует услугу робоэдвайзора

Структурные продукты облигационных стратегий

Если самостоятельно выбирать облигации вы не хотите, фонды облигаций вас не устраивают отсутствием регулярного дохода, точной датой и ценой погашения, а для доверительного управления или личного брокера у вас нет нужного капитала, существует другой вариант – структурные продукты, то есть готовые портфели финансовых решений определенной стратегии на определенный срок (и эта стратегия уже не меняется до конца срока продукта).

Структурные продукты/структурные ноты/структурированные облигации – продукты, привязанные к конкретным облигациям, по которым выплачивается регулярный купон, привязанный, как правило, к дефолту эмитента по облигациям в его составе. Либо это могут быть ноты с привязкой к облигационному индексу, от динамики которого зависит результат по ноте. Купить структурные продукты, если они торгуются на бирже, можно через брокерский счет у любого брокера, и называются они в этом случае биржевыми структурными облигациями, или БСО.

ИСТОЧНИК

ЧТОБЫ НАЙТИ ПРИМЕРЫ БСО, ДОСТУПНЫЕ

НА РОССИЙСКОМ РЫНКЕ, ПОСЕТИТЕ www.moex.com/s2260.

В ТАБЛИЦЕ ОБЛИГАЦИЙ ВЫБИРАЙТЕ ТЕ, ГДЕ В НАЗВАНИИ

ЭМИТЕНТА ЕСТЬ STRUCTURED PRODUCTS.

Если же на бирже они не торгуются, тогда они покупаются непосредственно у эмитента, то есть финансовой компании, которая создает эти структурные продукты (это банк, брокер, управляющая компания).

Пороги входа для них разные: БСО могут быть и от 1 тыс. долл. (или от 50 тыс. руб.), а неторгуемые структурные продукты обычно имеют вход от нескольких сотен тысяч рублей.

Стратегию БСО лучше всего уточнять непосредственно у эмитента, то есть у компании, которая его выпустила. Собственно, как и в случае с неторгуемым на бирже структурным продуктом.

Структурные продукты бывают разными. По уровню риска я бы разделила их на 3 категории.

• С полной защитой капитала: для таких продуктов предусмотрено, что вы в худшем случае просто ничего не заработаете, вернув себе 100 % вложенных средств. Они обычно состоят из консервативной части (облигации или депозит) и рискованной части, причем пропорция такова, что при сгорании всей рискованной части процентный доход от консервативной части полностью покроет ваши потери, чтобы вы остались при своих деньгах.

• С частичной или условной защитой капитала: для таких продуктов предусмотрено, что вы останетесь при своих деньгах, если просадка по стратегии структурного продукта остается в рамках допустимого (в рамках барьера). Если же стратегия выходит за грани этого барьера, вы можете уйти в убыток.

• Без защиты капитала: в случае таких структурных продуктов у вас нет защиты, это инструменты для тех, кто готов к риску.

С точки зрения регулярных выплат структурные продукты могут быть:

• С гарантированным купоном: вне зависимости от поведения стратегии, вы все равно получаете регулярные выплаты.

• С условным купоном: вы получаете регулярные выплаты, если соблюдаются условия стратегии (например, в том случае если не произойдет ни одного дефолта по облигациям, к которым привязан структурный продукт, либо если цена на ценные бумаги не опустится ниже определенных значений).

• Без купонов.

Срок, на который выпускаются структурные продукты, может быть и 1 месяц, и несколько лет, зависит от стратегии.

В идеале я бы советовала выбирать следующие структурные продукты:

• Надежного эмитента (ведь вы покупаете не активы, к которым привязан результат структурного продукта, а ноту, выпущенную банком/брокером, так что принимаете на себя риск данного эмитента).

• Если вы выбираете структурные продукты со 100 %-ной защитой капитала, тогда, чтобы они не «дефолтнули» в течение срока жизни структурного продукта, уточняйте, депозиты каких банков и какие облигации находятся внутри продукта. Это должны быть максимально надежные облигации, не субординированные, не конвертируемые, в общем, те облигации, которые мы рассматривали в разделе про облигации.

• Продукты, привязанные к бумагам компаний системной значимости, которые точно просуществуют до конца ноты – минимален риск дефолта и банкротства.

• Для продуктов с купонами выбирайте купоны с эффектом памяти: если в дату выплаты купона по структурному продукту условие для выплаты не выполняется, а в следующую – выполняется, то вы получаете купон и за текущий, и за следующий периоды.

• Идеально иметь более мягкие условия по купону: чтобы он выплачивался в несколько меньшем размере, если условия ноты выполняются не полностью (скажем, не все бумаги, к которым привязан структурный продукт, торгуются выше 100 % от начальной цены, но все – выше предельного барьера, либо, если есть привязка к облигациям, то купон, пусть и меньше, платится при 1–2 дефолтах из 4 максимум).

• Хотя бы с барьерной защитой: по окончании срока ноты тоже должен быть барьер, до которого может опуститься цена одного или нескольких (или всех) активов, но при этом вы получите 100 % капитала обратно. Причем важно, чтобы по этой ноте пробитие барьера в любой момент в течение срока жизни ноты, кроме ее окончания, не приводило к тому, что барьер считался бы пробитым. В этом случае купон не выплачивается, а вы получаете лишь часть вложенных средств за вычетом просадки по тому активу, который просел больше всего.