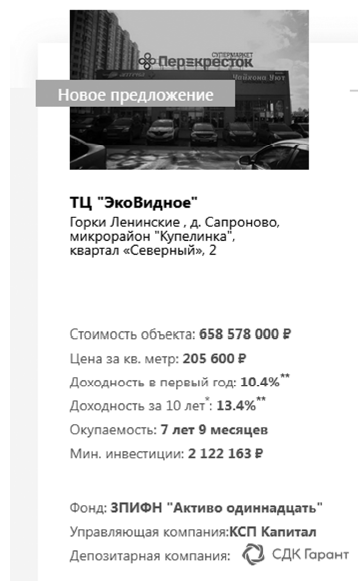

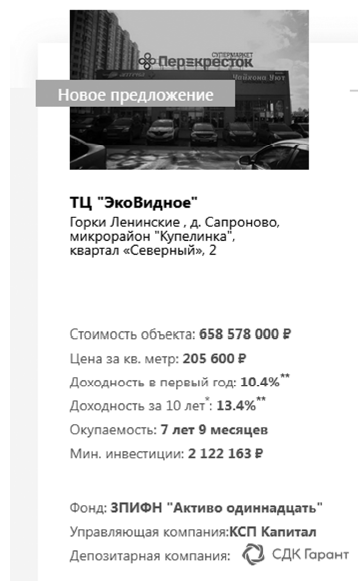

Рисунок 12.1

Пример ЗПИФа недвижимости на российском рынке

Предсказать доходность такого фонда теоретически можно, но нет гарантий, что рядом не откроют новый торговый центр, что управление будет качественным и т. д. Кроме того, состав арендаторов центра может меняться, якорные арендаторы могут съезжать, что скажется на доходности от аренды не лучшим образом. Да и гарантий, что стоимость объекта недвижимости вырастет, конечно, нет никаких. А если объект всего один, то это концентрация рисков на крайне высоком уровне. С моей точки зрения, фонд нужен как раз для того, чтобы получить именно хорошо диверсифицированный портфель, а не просто снизить порог входа в объект инвестиций.

Помимо стратегии в отношении фондов недвижимости еще крайне важно помнить про такой момент, как ликвидность. В этом отношении фонды бывают трех видов:

• закрытые – вы можете в них зайти только в начале их формирования, а выйти только после закрытия, если по ним нет вторичного рынка и их паи не котируются на бирже;

• интервальные – вы можете в них войти и выйти из них только в установленные интервалы;

• открытые – вы можете войти в них и выйти из них в любой рабочий день.

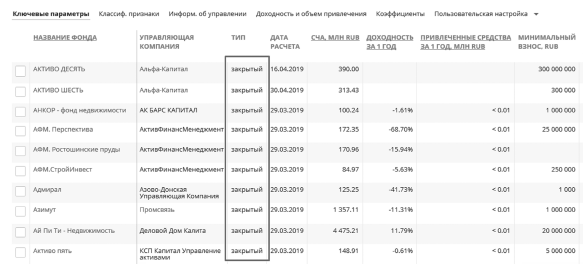

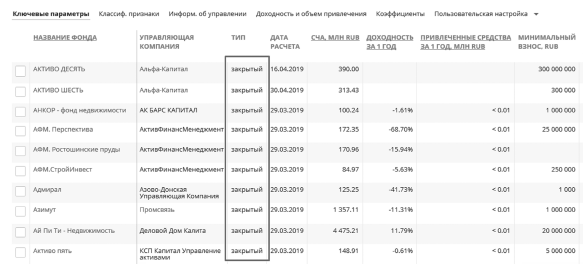

Все фонды недвижимости на российском рынке закрытые. Если обратиться к сайту www.investfunds.ru и при помощи фильтра найти фонды, объект инвестирования которых – недвижимость, то мы увидим, что все они закрытые, на российском рынке пока нет ETF на недвижимость (см. рис. 12.2):

Рисунок 12.2

Перечень ЗПИФов недвижимости на российском рынке на сайте www.investfunds.ru

Я глубоко убеждена в том, что инвестиции через фонды должны снимать большую часть проблем инвестиций в недвижимость напрямую:

• снижать порог входа;

• обеспечивать диверсификацию и профессиональное управление;

• уменьшать издержки инвестиций в недвижимость;

• повышать ликвидность.

Все эти проблемы фонд недвижимости может решить, если обладает достаточной диверсификацией, а вот для ликвидности придется выбирать закрытые ПИФы, которые торгуются на российском рынке. Причем у них должен быть достаточный оборот, по которым происходят сделки купли-продажи, для того чтобы вы не купили паи фонда, где практически нет активности и откуда сложно выйти раньше срока расформирования самого фонда.

ИСТОЧНИК

СТАРАЯ ВЕРСИЯ САЙТА INVESTFUNDS,

ГДЕ ЕСТЬ ДАННЫЕ ОБЪЕМОВ ТОРГОВ ПАЕВ

РОССИЙСКИХ ПИФОВ НА РОССИЙСКОМ РЫНКЕ:

www.pif.investfunds.ru/quotes/quotation.phtml

ETF НА ЗАРУБЕЖНЫХ РЫНКАХ:

www.etfdb.com

Поэтому непременно уточните у своего брокера, какие паи закрытых ПИФов недвижимости сейчас доступны на российском рынке и по каким есть ликвидность.

На зарубежном рынке с ликвидностью фондов недвижимости проще – вы можете выбрать ETF на самые разные стратегии по недвижимости и войти в данный фонд в любое время.

Чек-лист фондов недвижимости.

• Стратегия инвестиций: во что инвестирует фонд? Используются ли заемные средства? Если да, то в какой пропорции?

• Комиссии за вход, выход, управление.

• Ликвидность.

• Порог входа.

• Выплачиваются ли дивиденды, какого размера, как часто?

• Опыт работы управляющей компании фонда недвижимости (желательно от 10 лет, чтобы застать период 2008 года).

• Есть ли вторичный рынок паев (для ЗПИФ)? Есть ли на нем ликвидность? Есть ли возможность досрочного выхода (ранее срока расформирования фонда)? Если да, за счет каких ресурсов это обеспечивается?

• Для инвестиций в зарубежные фонды: прошел ли фонд листинг на иностранной бирже, входящей в перечень иностранных бирж, приведенный в пункте 4 статьи 27.5–3 федерального закона «О рынке ценных бумаг» от 22.04.1996 года № 39-ФЗ? Если нет, то средства от продажи таких фондов нельзя вывести на зарубежный банковский счет, поэтому их лучше всего покупать не на физлицо, а через КИК – контролируемую иностранную компанию.

Инвестиции через структурные продукты

Как видно, с фондами недвижимости на российском рынке не все так просто. Однако если вам хочется поучаствовать в недвижимости как классе активов, но не путем инвестиций напрямую, можно рассмотреть вариант структурных продуктов. Здесь порог входа может быть от 100–300 тыс. руб. либо нескольких тысяч долларов. Приобрести подобный продукт можно через брокера, банк или управляющую компанию. Структурных продуктов множество, и у каждого из них может быть разный вариант риска: от полной защиты (условно нулевой риск, если не произойдет дефолта эмитента, выпустившего продукт, а также дефолта по облигации, на которой он построен) до частичной или условной защиты, где есть риски потери капитала. Структурные продукты привязаны к цене за базовый актив, в качестве которого могут выступать акции/облигации компаний в сфере недвижимости, либо к фондам недвижимости (чаще всего это ETF зарубежных рынков), либо к индексу недвижимости (чаще всего это семейство индексов The FTSE Nareit US Real Estate Index Series – индексы, включающие в себя акции крупнейших американских компаний в сфере недвижимости). Продукты могут иметь стратегии, основанные на росте/падении/боковом тренде базового актива, то есть совершенно не обязательно зарабатывать только при росте. Кроме того, в отличие от инвестиций в акции/облигации/фонды/индексные фонды напрямую, структурный продукт способен снизить риски просадки, обеспечить фиксированный купонный доход, но при этом предполагает, что вы по умолчанию в нем останетесь до конца срока, поэтому у него меньшая ликвидность (если это не торгуемый на рынке вид структурного продукта типа БСО), чем у инвестиций в акции/облигации/фонды напрямую. При выходе досрочно вы можете не получить тех результатов, на которые направлена стратегия данного структурного продукта. Обычно срок подобных продуктов – от 1 месяца до нескольких лет.

Недвижимость – второй по популярности класс активов среди россиян, опережают ее только банковские вклады. Поэтому немудрено, что в продуктовой линейке ведущих брокеров непременно найдутся те, что ориентированы на недвижимость, только чаще всего это будет недвижимость США, так как на российском рынке тяжело найти актив для структурного продукта, который бы следовал за российским рынком недвижимости.