Инвестор, который вносит 100 % капитала и несет 100 % риска, получит смехотворный 21 % доходности рынка. Финансовые посредники, которые не вносят никакого капитала и не берут на себя никакого риска, получат остальные 79 % доходности. На самом деле уже по истечении 29-го года, не доходя до половины 65-летнего срока, совокупная доходность нашего молодого капиталиста, копящего средства на пенсию, начнет отставать от совокупной доходности финансового крупье. При всей несправедливости подобного распределения инвестиционного дохода, кажется, мало кто из инвесторов сегодня осознает, что незыблемые правила простой арифметики фактически гарантируют такую недостачу в их пенсионных накоплениях, или не придают значения разрушительной силе накапливаемых за долгий период издержек.

Благосостояние нации

Если бы наша система пенсионных накоплений не была основой благосостояния нации и нашей экономической силы, возможно, эта разрушительная арифметика не имела бы значения. Но она имеет значение. Наши корпоративные пенсионные программы держат акции и облигации на сумму $1,8 трлн, государственные и местные пенсионные программы – еще на $2 трлн. Частные незастрахованные пенсионные резервы составляют $4,2 трлн, застрахованные пенсионные резервы – $1,9 трлн, государственные пенсионные резервы – $3,1 трлн, резервы по страхованию жизни – $1,0 трлн, что в общей сложности составляет $10,2 трлн, или почти половину семейных активов (кроме денежных и сберегательных депозитов).

С 1970 г. наша государственная политика была направлена на увеличение частных пенсионных накоплений путем предоставления освобожденных от налогообложения счетов, таких как индивидуальные пенсионные счета (IRA) и накопительные пенсионные планы с установленными взносами – обычно планы 401(k). Нынешнее вашингтонское правительство намерено дальше продвигать эти обеспеченные налоговыми льготами инструменты, увеличивая долю охваченного ими населения и размер сумм, которые каждая семья может инвестировать в них ежегодно. Поэтому давайте поглубже разберемся с тем, как незыблемые правила арифметики затрагивают наше «инвестиционное общество», или, если хотите, наше «общество собственников».

Из приведенных мною данных очевидно, что пенсионные накопления американских семей слишком важны для благосостояния нашей нации, чтобы их можно было доверить индустрии взаимных фондов. Как бы там ни было, мы знаем, что система налоговых стимулов для инвесторов до сих пор работала не очень хорошо. Всего около 22 % работающих граждан используют сберегательный план 401(k); только 10 % имеют пенсионные счета IRA и примерно 9 % – то и другое. И даже по истечении трех десятилетий существования этих льготных инструментов накопления средняя балансовая стоимость на счету участника плана 401(k) на сегодня составляет скромные $33 600, а на счету IRA $26 900 – сумма далеко не того порядка, с которой можно было бы рассчитывать на комфортную старость.

Кроме того, массовый переход от планов с установленными выплатами к планам с установленными взносами оказался не очень оправданным с инвестиционной точки зрения. Планы с установленными выплатами не только приносили более высокие доходности, чем планы с установленными взносами, начиная с 1990 г. (144 % против 125 %), но и делали это с гораздо меньшей волатильностью, продемонстрировав вдвое меньшее падение доходности (–12 % против –22 %) за последние годы медвежьего рынка. Несомненно, одной из причин такого отставания являются высокие издержки, которые несут участники планов с установленными взносами.

Простая арифметика пенсионных планов

Но если переход к планам с установленными взносами не выполнил свою задачу с точки зрения создания надежного механизма пенсионных накоплений, то планы с установленными выплатами сыграли гораздо худшую роль, но не из-за тех доходностей, которые они принесли, а из-за тех завышенных доходностей, которые они прогнозировали. Не секрет, что финансовая отчетность американских корпораций изобилует оптимистичными предположениями о будущей доходности пенсионных программ. Даже в то время, когда процентные ставки упали, а доходности акций устойчиво шли вниз, прогнозы будущих доходностей росли. Например, General Motors повысила свои предположения с 6 % годовых в 1975 г. до 10 % годовых в 2000 г. Почему? Да потому что она базировала свои прогнозы на «долгосрочных исторических доходностях». Фактически General Motors говорила нам: «Чем больше акции росли в прошлом, тем больше они будут расти в будущем». Таким образом, чем выше рос рынок, тем выше поднималась планка ожиданий относительно доходности пенсионных планов, по крайней мере в модели GM.

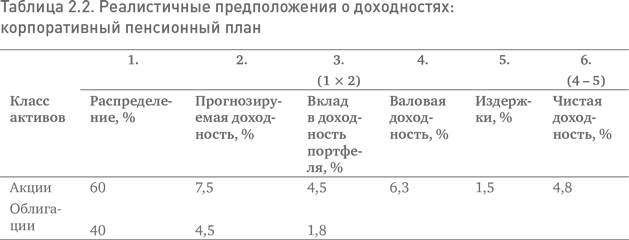

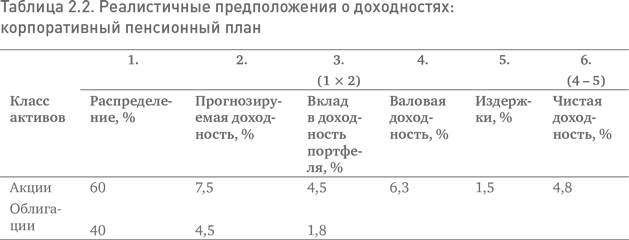

Справедливости ради надо сказать, что, хотя индустрия взаимных фондов игнорировала незыблемые правила простой арифметики, ее прегрешения меркнут на фоне грубейших ошибок, совершенных корпоративной Америкой при прогнозировании доходностей своих пенсионных программ, ошибок, которые стали причиной национального скандала и неминуемо надвигающейся катастрофы. Давайте потратим пару минут на эти незыблемые правила и проанализируем, каким образом можно было бы достичь доходности пенсионной программы в 8,5 %, на которую так уверенно рассчитывает General Motors. Для портфеля акций, исходя из реалистичных ожиданий на основе сегодняшней дивидендной доходности и нормального (скажем, 6 %-ного) прироста капитала, разумной цифрой кажется 7,5 %. Исходя из текущей доходности консервативного портфеля казначейских и корпоративных облигаций мы прогнозируем доходность облигаций на уровне 4,5 %. Но с учетом предполагаемых издержек инвестирования (скажем, 1,5 %, включая комиссионные, стоимость оборачиваемости портфеля и т. д.) простое правило вычитания дает нам чистую доходность в 4,8 %, – чуть больше половины от требуемых 8,5 %. Отсюда я могу сделать вывод, что либо GM сознательно напрашивается на неприятности, либо она планирует придумать какой-то способ, чтобы повысить эти цифры в отчетности для своих акционеров (таблица 2.2).

Когда я ломал голову над загадкой General Motors, мне сказали, что инвестиционный портфель, состоящий на 60 % из акций и на 40 % из облигаций, – это прошлое; General Motors добавила альтернативные инвестиции, такие как венчурный капитал, и инвестиции с «абсолютной доходностью», такие как хеджевые фонды. Ну что же, давайте сделаем некоторые разумные предположения о том, какой может быть структура активов этого нового портфеля

[33]: пусть 30 % его активов приходится на акции, 40 % – на облигации, 10 % – на венчурный капитал и 20 % – на хеджевые фонды. Теперь посмотрим, что нужно сделать, чтобы достичь требуемой нам совокупной доходности портфеля в 8,5 %. Если исходить из вышеуказанных рыночных доходностей, то управляющим портфелем акций нужно будет переигрывать фондовый рынок на 3 % в год, а управляющим портфелем облигаций переигрывать рынок облигаций на 0,25 % в год. Далее, если предположить, что доходность венчурного капитала составляет 12 % и опытные менеджеры сумеют заработать почти 18 %, а при доходности хеджевых фондов 10 % опытные менеджеры сумеют обеспечить нам почти 17 %, и вычесть издержки – вот оно! Пенсионный портфель достигает своей цели в 8,5 % годовых! (таблица 2.3).