4. Инвестиционный процесс. В 1951 г. фонды под управлением инвестиционных комитетов были правилом, а теперь это скорее исключение

[48]. Сегодня настала эпоха портфельных менеджеров; примерно 1400 фондов акций управляются одним человеком, а остальные 2500 фондов – командой примерно из трех человек или (в некоторых случаях) целой группой «инвестиционных советников». С одной стороны, несмотря на то что система инвестиционных комитетов не гарантировала сверхдоходностей, она хорошо служила инвесторам. С другой стороны, хотя система индивидуальных управляющих неплоха сама по себе, такая эволюция (на самом деле революция) привела к дорогостоящим издержкам. В индустрии взаимных фондов сложилась довольно сомнительная система звездного рейтинга управляющих со всей вытекающей отсюда шумихой; к сожалению, большинство этих «звезд» оказываются кометами и быстро гаснут. Средний управляющий удерживается в фонде около пяти лет.

5. Инвестиционная стратегия. В 1951 г. типичный взаимный фонд придерживался мудрости долгосрочного инвестирования и держал акции в своем портфеле в среднем шесть лет. Сегодня средний период держания акций в портфеле активно управляемого фонда равен одному году. Более утешительно выглядит взвешенный по доллару период держания, составляющий примерно полтора года. Это говорит о том, что сегодня типичный взаимный фонд делает ставку на безрассудство краткосрочных спекуляций.

6. Миссия отрасли. За прошедшие полвека индустрия взаимных фондов переключила свое внимание с управления активами на привлечение активов и со служения клиентам – на продажи. Мы стали не столько управляющими компаниями, сколько маркетинговыми фирмами, ведущими сумасшедшую гонку по созданию и продвижению новых продуктов. Нашим лозунгом стало: «Если мы сможем это продать, мы это сделаем».

Если в 1950–1960-е гг. было создано около 240 новых фондов акций, в 1970–1980-е гг. – примерно 650, то в 1990-е гг. за одно только десятилетие появилось 1600 новых фондов акций. Большинство из них, к сожалению, были фондами акций технологических, телекоммуникационных и интернет-компаний или активно управляемыми фондами акций роста, сосредоточенными на этих секторах, которые приняли на себя главный удар медвежьего рынка 2000–2002 гг. Такое резкое увеличение числа фондов привело к ожидаемому результату. Если в 1950-е гг. обанкротилось 13 % всех фондов, то в первое десятилетие XX в. этот процент вырос до 60 %.

7. Расходы. Расходы резко выросли. На невзвешенной основе коэффициент расходов среднего фонда увеличился в два раза с 0,77 % в 1951 г. до 1,54 % в прошлом году. (Справедливости ради стоит отметить, что взвешенный по активам фондов коэффициент расходов вырос с 0,60 % до 0,87 % – чуть меньшее, но все равно впечатляющее увеличение почти на 50 %.)

Как бы это ни рассчитывалось, такое увеличение расходов оказывает серьезное негативное влияние на доходности инвесторов фондов. Между тем всю экономию на масштабе, которая стала возможна в сфере управления активами благодаря бурному росту отраслевых активов после 1951 г., управляющие фондами кладут себе в карман, вместо того чтобы поделиться ею с собственниками фондов. Управляющие активами – особенно гигантские финансовые конгломераты, ныне доминирующие в отрасли (сегодня этим конгломератам принадлежат 40 из 50 крупнейших компаний взаимных фондов), кажется, больше озабочены доходностью собственного капитала, чем доходностью того капитала, который они инвестируют от лица вкладчиков.

Эти семь направлений развития отрасли: ставка на рост активов, резкое увеличение числа финансовых инструментов (за которым неизбежно следует их сокращение), антипродуктивное поведение инвесторов, система «звездных» управляющих, чересчур активные инвестиционные стратегии, маркетингизация и значительное повышение расходов – сослужили плохую службу для инвесторов фондов.

Возможно, мне не следовало бы быть столь категоричным в своих выводах, но меня воодушевляет вердикт, вынесенный в New York Review of Books в отзыве о моей книге «Битва за душу капитализма»: «После операции на сердце, перенесенной 11 лет назад, Богл безоглядно ударился в бунтарство». На самом деле я отношусь к этому иначе. Повторяя слова президента Гарри Трумэна, могу сказать: «Я никогда не причиняю им зла. Я говорю им правду, и они думают, что это – зло».

Американская финансовая система

Не только индустрия взаимных фондов увеличила свои аппетиты. Собственно говоря, она являет собой яркий пример эскалации издержек, с которой сталкиваются инвесторы в рамках всей нашей национальной системы финансового посредничества. Прямые расходы в системе взаимных фондов (в основном сборы за управление, операционные и маркетинговые расходы) в настоящее время доходят до $100 млрд в год. Кроме того, фонды платят десятки миллиардов долларов комиссионных за трансакции нашим брокерским фирмам и инвестиционным банкам и, косвенным образом, их юристам и остальным помощникам. Наконец, еще около $10 млрд в год инвесторы фондов платят финансовым консультантам.

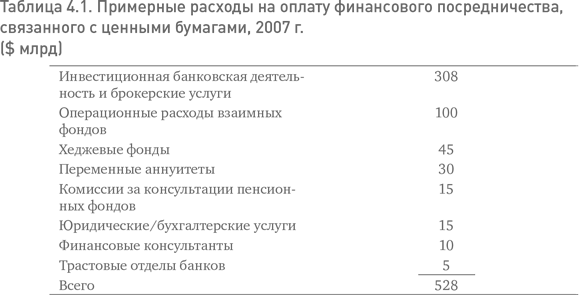

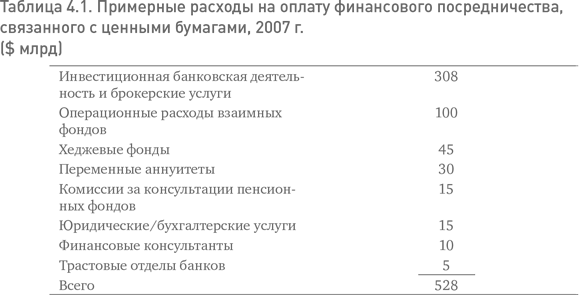

Эти расходы взаимных фондов плюс все сборы, которые мы платим управляющим хеджевых и пенсионных фондов, трастовым и страховым компаниям, плюс их торговые издержки, гонорары за инвестиционно-банковскую деятельность и остальные виды затрат, приведенные в таблице 4.1, в сумме составили $528 млрд в одном только 2007 г. Но не забывайте, что эти расходы повторяются из года в год. Если они сохранятся на текущем уровне (хотя я думаю, что они будут расти), совокупные расходы на финансовое посредничество в течение следующего десятилетия достигнут ошеломительных $5 трлн. (Соотнесите эти совокупные расходы с $16 трлн суммарной стоимости американского рынка акций или $26 трлн суммарной стоимости американского рынка облигаций.)

Способствует ли такой взрывной рост расходов обогащению управляющих фондов? Мы вынуждены признать, что да. Обедняет ли он инвесторов? Мы также вынуждены это признать.

Тот аргумент, что наша финансовая система является такой дорогостоящей из-за значительных выгод, которые она приносит инвесторам, противоречит здравому смыслу, потому что наша система функционирует в условиях, далеких от классического свободного рынка. По сути, наша система – образец информационной асимметрии (дающей превосходство продавцам над покупателями), несовершенной конкуренции и иррациональных решений, движимых эмоциями, а не разумом. Кроме того, этот аргумент противоречит простейшей арифметике инвестирования: чистая доходность, которую зарабатывают инвесторы, равна валовой доходности финансового рынка за вычетом издержек инвестирования.

Иначе говоря, поскольку наша финансовая система приносит всей совокупности наших инвесторов ровно ту доходность, которая формируется нашими рынками акций и облигаций, но только после вычета расходов на финансовое посредничество (а они есть всегда), эти расходы при их нынешних колоссальных размерах серьезно подрывают шансы наших граждан на успешное накопление средств на будущие пенсии. Увы, рядовой инвестор находится в самом низу пищевой цепочки инвестирования.