В эпоху «Игры на деньги» и «Суперденег» кажущееся смогло победить реально существующее в значительной степени потому, что финансовые фокусы представляли реальность в гораздо лучшем свете, чем она была на самом деле. «Адам Смит» описывал, с какой легкостью раздувались корпоративные прибыли: «Сократите амортизационные расходы, перейдя с ускоренной амортизации на равномерную… проведите переоценку запасов… откорректируйте взносы в пенсионные фонды… капитализируйте затраты на исследования, вместо того чтобы списывать их… не признавайте затраты на проект до тех пор, пока он не начнет давать доход… играйте на методах объединения и покупки (бухгалтерия)… и делайте все для повышения цены акций, не обращая внимания на экономические реалии». А независимые аудиторы помалкивали, позволяя игре набирать обороты. Самый уважаемый аудитор своего поколения Леонард Спейсек, почетный президент Arthur Andersen, был едва ли не единственным, говорившим вслух об опасности финансового инжиниринга, который стал обычным делом: «Как представители моей профессии могут терпеть подобную фикцию и при этом смотреть людям в глаза, выше моего понимания… Финансовая отчетность превратилась в игру в рулетку». Его предупреждение не было услышано.

Инвестиционное сообщество, однако, охотно приняло это безрассудство. В январском номере журнала Institutional Investor за 1968 г. не кто иной, как финансовый гуру Чарльз Эллис, в те годы работавший аналитиком в фирме Donaldson, Lufkin and Jenrette, утверждал, что «краткосрочное инвестирование может быть на деле более безопасным, чем долгосрочное, а цена акций может быть более важной, чем "фундаментальные показатели", на которых базируется большинство исследований… Портфельные менеджеры покупают акции, а не "инвестируют" в компании».

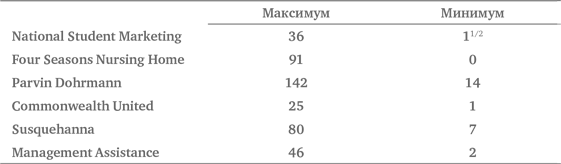

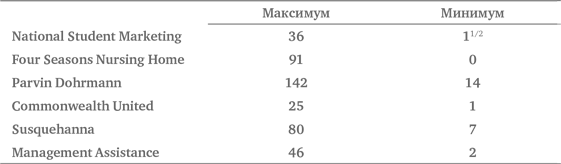

Но реальность в конце концов взяла верх. И когда это произошло, акции, вынесенные на передний край раздувавшимся пузырем, рухнули: идолы, как выяснилось, стояли на глиняных ногах. Взгляните хотя бы на эту таблицу из «Суперденег».

Эти и некоторые другие акции были фаворитами менеджеров взаимных фондов. Те, кто ставил на них, добились наибольшего краткосрочного успеха. В 1966 г. В справочнике Investment Companies, выпускаемом ежегодно с начала 1940-х гг. компанией Arthur Wiesenberger & Co, для таких фондов даже ввели специальную категорию. Справочник разделял фонды «максимального прироста капитала» (maximum capital gain – MCG) и традиционные фонды, придерживавшиеся стратегии «долгосрочный рост, прибыль на втором месте» (long-term growth, income secondary – LTG), а остальные фонды относил к уравновешенной категории «рост и текущая прибыль» (growth and current income – GCI). В эпоху Go-Go (с 1963 по 1968 г. Включительно) разница в результатах была ошеломляющей: фонды GCI – +116 %, фонды LTG – +151 %, а фонды MCG – +285 %!

В начале эпохи Go-Go насчитывалось 22 фонда MCG, на ее пике их было уже 142. Поразительно, но после первоначального публичного предложения акций в 1966 г. фонд Джеральда Цая Manhattan Fund – «горячее» предложение в отрасли, где прежде не было даже «теплых», – был отнесен к категории LTG. Этот публичный выпуск привлек $250 млн – почти 15 % от притока средств в инвестиционные фонды за тот год, а активы фонда за два года взлетели до уровня $560 млн. Цай был удивительным менеджером, который добился в 1958–1965 гг. рекордного роста нахоившегося под его управлением фонда Fidelity Capital Fund – +296 %, в то время как средний рост консервативных инвестиционных фондов составил 166 %. Статья в Newsweek очень выразительно охарактеризовала Цая в те годы: «Излучает абсолютное спокойствие… ошеломляющие достижения… ни один человек не пользуется бóльшим влиянием… король взаимных фондов». Сам же Цай представлял себя как «очень консервативного менеджера» и даже отрицал существование «такой вещи, как фонды Go-Go».

Пока раздувался пузырь 1963–1968 гг., другие фонды Go-Go тоже добивались впечатляющих результатов: S&P 500 поднялся на 99 %, Fidelity Trend Fund вырос на 245 %, Winfield Fund скакнул до отметки в 285 %, а Enterprise Fund достиг рекорда в 643 %. Но после пика 1968 г. В 1969–1971 гг. Все они показывали рядовую, а по сути ниже средней, доходность. Тем не менее, учитывая рекордные достижения в годы бума, их результаты даже в 1971 г. казались выдающимися.

Но рыночному безумию поддались не только взаимные фонды. Если алчность менеджеров фондов все же можно понять, то действия ведущих некоммерческих организаций объяснению не поддаются. Даже Фонд Форда подлил масла в огонь, заявив, что «в долгосрочной перспективе осторожность стоила нашим университетам больше, чем безрассудство или чрезмерный риск». Образцом безрассудства стал фонд Рочестерского университета. Вот как описывается подход его руководства в книге «Суперденьги»: «покупать так называемые выдающиеся компании и не продавать их». В портфеле этого фонда преобладали акции IBM, Xerox и Eastman Kodak. Стоимость единицы их портфеля (представленного в приложении к «Суперденьгам») взлетела с $2,26 в 1962 г. до $4,95 в 1967 г. и до $5,60 в 1971 г. – совокупный прирост в 150 %. Неужели игра действительно настолько проста?

Если бы тогда я знал то, что знаю сейчас… Очарованный пением сирен эпохи Go-Go, я тоже бежал вслед за всеми. В 1965 г. Уолтер Морган, основатель и председатель совета директоров Wellington Management Company, поручил мне «любыми доступными средствами» ввести в новую эпоху компанию, где я работал после окончания колледжа в 1951 г. Я быстро организовал слияние с бостонской управляющей компанией Thorndike, Doran, Paine, and Lewis, чей Ivest Fund был одним из самых результативных фондов эпохи Go-Go. Процесс слияния завершился в 1966 г., а уже на следующий год я хвастливо заявил коллективу: «Мы – чемпионы!», потому что на протяжении пяти лет, завершившихся 31 декабря 1966 г., наш фонд показывал самую высокую доходность среди взаимных фондов. Пока, как говорится, краше не бывает.

История этого слияния стала предметом редакционной статьи в январском номере журнала Institutional Investor за 1968 г., редактором которого был не кто иной, как Джордж Гудмен. Статья называлась «Вундеркинды рулят в Wellington», а речь в ней шла о том, что новые партнеры свернули Wellington с традиционного «сбалансированного» инвестиционного курса на «современные» рельсы. В годовом отчете Wellington Fund за 1967 г. новый портфельный менеджер фонда Уолтер Кэбот определял новую политику компании как «динамичный консерватизм»:

Времена меняются. Мы решили, что необходимо измениться и нам, чтобы привести портфель в соответствие с новыми концепциями и возможностями. В качестве своей философии мы избрали «динамичный консерватизм», который предполагает перенос акцента на компании, продемонстрировавшие способность изменяться и получать прибыль из происходящих изменений. Мы увеличили нашу позицию в обыкновенных акциях с 64 до 72 % с уклоном в пользу акций роста и сократили долю бумаг традиционных компаний. Консервативный инвестиционный фонд должен быть нацелен на агрессивный поиск прибыли и, таким образом, получать более высокий прирост капитала, более значительные потенциальные прибыли и дивиденды… Такой подход требует воображения, изобретательности и гибкости. Мы будем инвестировать в быстро растущие компании. Динамизм и консерватизм не противоречат друг другу. Самая лучшая защита – это мощная атака.