В сентябре 1971 г. он высказал свои размышления публично. На годовом собрании партнеров фирмы председатель совета директоров заговорил о возможности возвращения к структуре взаимного фонда, начав с цитирования слов судьи Харлана Фиска Стоуна, сказанных им в далеком 1934 г.:

Бóльшая часть ошибок и серьезных провалов только что закончившейся финансовой эпохи может быть приписана отказу от соблюдения фидуциарного принципа и нарушению библейской заповеди «никто не может служить двум господам»… Нынешние доверительные управляющие, являющиеся такими лишь номинально, но ставящие интересы подлинных собственников фондов на последнее место, наглядно демонстрируют, сколь далеко мы ушли от этого принципа

[117].

Генеральный директор Wellington поддержал эту точку зрения и затем изложил свою:

Мое давнишнее предубеждение состоит в том, что, учитывая все обстоятельства, профессиональному предприятию нежелательно иметь публичных акционеров. Более того, в некоторых ситуациях необходимость обеспечивать рост прибылей, которую влечет за собой публичная собственность, препятствует ответственной деятельности профессиональной организации. Хотя деятельность по управлению активами несет в себе элементы не только профессии, но и бизнеса, любые конфликты между ними должны разрешаться в пользу клиента.

В завершение своей речи генеральный директор предложил несколько путей, позволяющих достичь согласования этих интересов: 1) возвращение к модели независимых самоуправляемых фондов, где они приобретают управляющую компанию; 2) «интернализация», в соответствии с которой управляющая компания принадлежит непосредственно инвестиционным менеджерам и контракты с ней заключаются на основе «издержки плюс», что дает стимулы к улучшению результатов деятельности и эффективности, но не позволяет зарабатывать прибыль на публичной продаже акций; 3) «ограниченная интернализация», где фонды самостоятельно осуществляют административные функции и занимаются распределением паев, но для управления активами привлекают внешних инвестиционных менеджеров.

От «Омеги» к «Альфе»

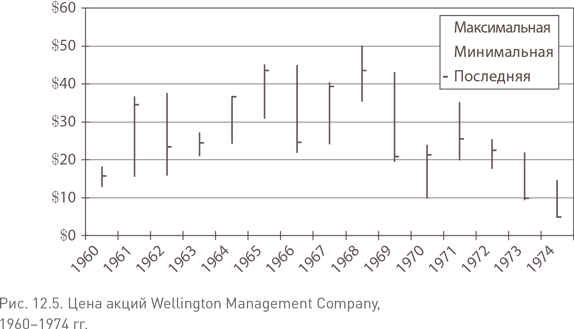

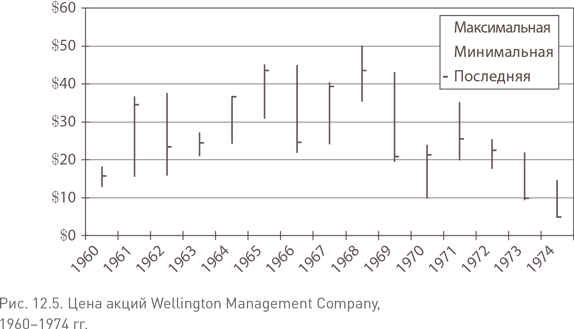

Только через три года генеральному директору Wellington представилась возможность не только порассуждать о преимуществах взаимного инвестирования, но и доказать свои слова делом. Еще до начала медвежьего рынка 1973–1974 гг. дела у Wellington пошли плохо, и вместо притока капитала в свои фонды ($280 млн в 1967 г.) в 1973 г. компания столкнулась с его оттоком в размере $300 млн. Больше всего от эрозии капитала пострадали спекулятивные фонды, и многие из них прекратили свое существование в результате слияний еще до конца десятилетия. Активы ее консервативного флагманского фонда Wellington Fund уменьшились с $2 млрд в 1965 г. до менее чем $1 млрд, а к 1980 г. упали до $480 млн. Прибыли на акцию снизились с $2,52 в 1968 г. до $1,14 в 1974 г., и цены акций рухнули сначала до $9,75, а затем и до исторического минимума $4,87 (рис. 12.5). Эта череда катастрофических событий привела к развалу партнерства, образованного в 1967 г. В результате слияния с бостонской фирмой, и 23 января 1974 г. генеральный директор Wellington Management Company был уволен. Но он сохранил за собой должность президента фондов, которые управлялись отдельным и в значительной степени независимым советом директоров.

Между тем незадолго до его увольнения произошло знаменательное событие, определившее природу возможных будущих изменений. 12 января 1974 г. генеральный директор Wellington представил в совет директоров группы «взаимных» фондов предложение о возвращении к оригинальной структуре взаимного фонда с внутренним управлением:

Я предлагаю, чтобы семейство взаимных фондов Wellington Group приобрело Wellington Management Company и ее активы… По оценкам фондам нужно будет заплатить порядка $6 млн [скорректированная рыночная капитализация акций компании

[118] ], в результате чего они получат ликвидные и фиксированные активы на сумму $4 млн, а остальные $2 млн представляют собой стоимость действующего предприятия [или гудвилл]… Wellington Management Company станет дочерней компанией фондов, находящейся в их полной собственности, и будет выполнять функции инвестиционного консультанта и андеррайтера на основе фактических затрат, что, по оценкам, позволит экономить от $2 до $3 млн в год.

Только представьте себе, какими нормами прибыли оперирует бизнес управления активами, если приобретение с чистой стоимостью $2 млн окупается менее чем за год (!). Несмотря на то что курс акций Wellington рухнул до исторических минимумов и ее доходы от сборов за управление тоже упали, прибыль компании до налогообложения составляла весомые 33 % (доходы – $9,6 млн, расходы – $6,4 млн, прибыль – $3,2 млн). Разумеется, президент фондов открыто признавал, что предлагаемое им возвращение к оригинальной модели взаимного фонда является «беспрецедентным событием для отрасли», однако осторожный совет директоров в достаточной мере заинтересовался предложением и попросил расширить его, проведя «всестороннее исследование на предмет того, каким образом фонды могли бы получать консультационные, управленческие и административные услуги по самой низкой разумной стоимости для вкладчиков фондов»

[119]. Аналогичное исследование совет директоров попросил провести и Wellington Management Company.

К 11 марта первый отчет президента был готов. Названный «Будущая структура группы инвестиционных компаний Wellington», отчет предлагал семь вариантов структуры, из которых совет директоров решил сосредоточиться на четырех:

1. Статус-кво – продолжение существующих отношений.

2. Интернализация – административные функции передаются фондам, Wellington Management продолжает выполнять обязанности инвестиционного консультанта и главного андеррайтера фондов.

3. Административные функции и распределение передаются фондам; управление инвестициями остается в ведении Wellington Management.

4. Возвращение к оригинальной структуре взаимного фонда – приобретение фондами всего бизнеса Wellington, связанного с деятельностью фондов.