Структура коррупции в налоговой сфере

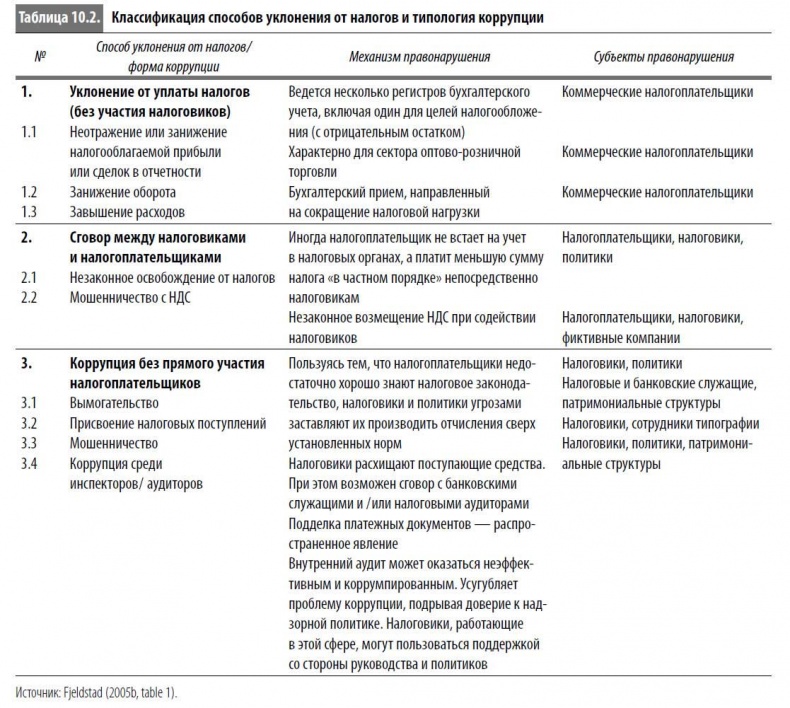

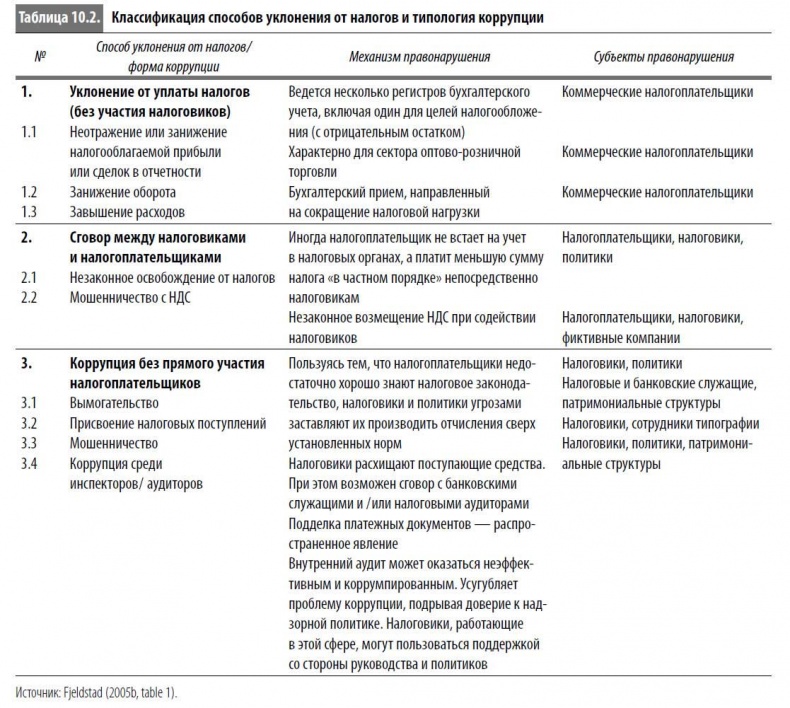

Классификация способов уклонения от налогов и типология коррупции в налоговых органах представлена в таблице 10.2. На первый взгляд, в уклонении от уплаты налогов участвуют исключительно налогоплательщики, тогда как различные формы коррупции предполагают участие нескольких субъектов, практически всегда включая налоговиков и в ряде случаев – патримониальные структуры. Несмотря на эти отличия, четкие границы между двумя явлениями отсутствуют. Действительно, как показано ниже, уклонение от налогов может сопровождаться коррупцией. Кроме того, в таблице представлены две широкие категории коррупционных отношений, одна из которых характеризуется сговором между налоговиками и налогоплательщиками, а другая, хотя и не предусматривает прямого участия налогоплательщиков, может охватывать патримониальные структуры. Наконец, два вида коррупции (незаконное освобождение от налогов и вымогательство) связаны с участием политиков.

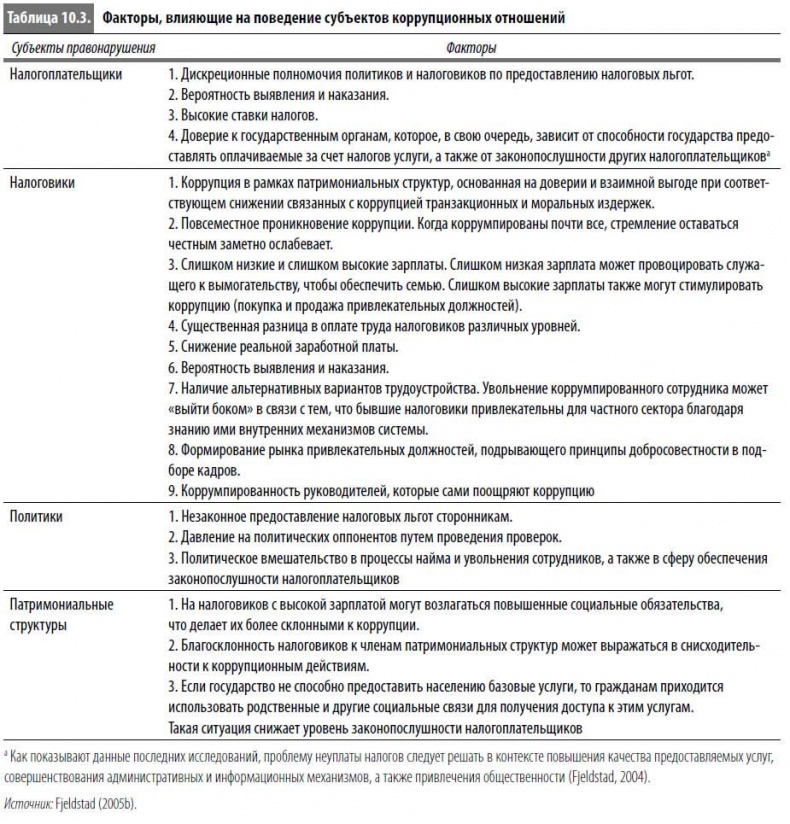

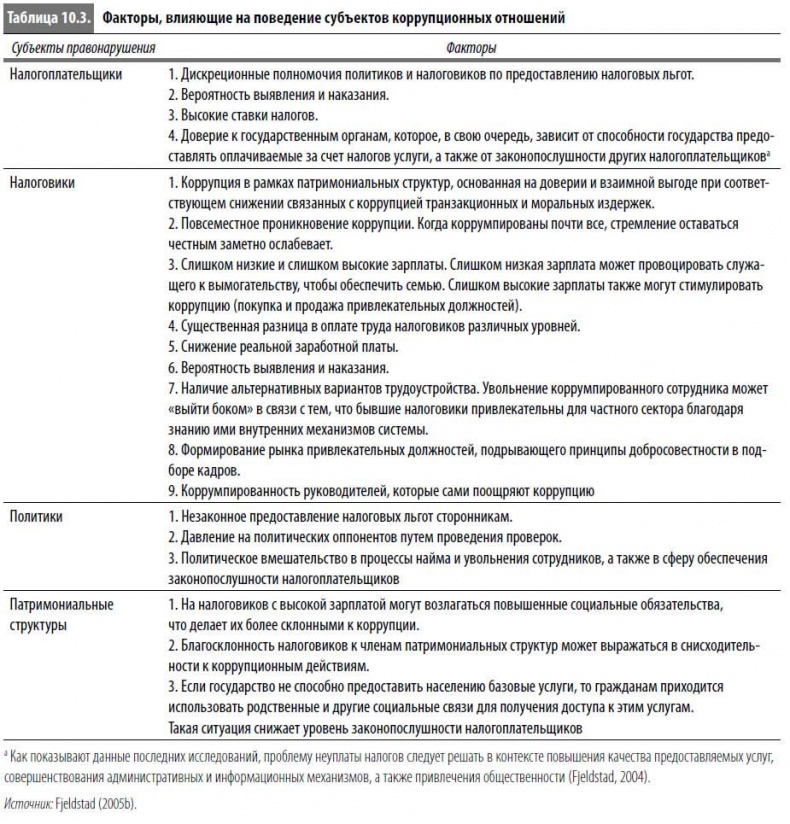

В таблице 10.3 представлены наиболее важные факторы, влияющие на коррупционное поведение субъектов правонарушений (включая патримониальные структуры). Многообразие указанных факторов и взаимосвязей между субъектами усиливает сложность решения проблемы коррупции.

Политические условия

Коррупция в налоговой сфере зависит от правовой, регулятивной и политической базы, на которой строится налоговая система. Особенности функционирования этой системы определяются налоговым кодексом. Как правило, такие кодексы – это громоздкие, сложные инструменты, косвенно создающие мотивы и возможности для коррупционной деятельности участников. В частности, запутанность налогового законодательства вкупе с наличием у политиков и налоговиков дискреционных полномочий по предоставлению налоговых льгот может провоцировать коррупцию среди налогоплательщиков. Аналогичным образом громоздкие процедуры на фоне высоких налоговых ставок могут подталкивать людей к уклонению от уплаты налогов или вовлечению в коррупционную деятельность. Кроме того, сложность и неоднозначность законодательства и самой структуры налогов позволяют налоговикам произвольно интерпретировать нормативные акты, санкционируя или запрещая расходы и начисления по своему усмотрению. Слабость правовых санкций, применяемых в отношении недобросовестных налогоплательщиков и налоговиков, также не способствует сокращению коррупции.

Коррупционная уязвимость налоговой системы

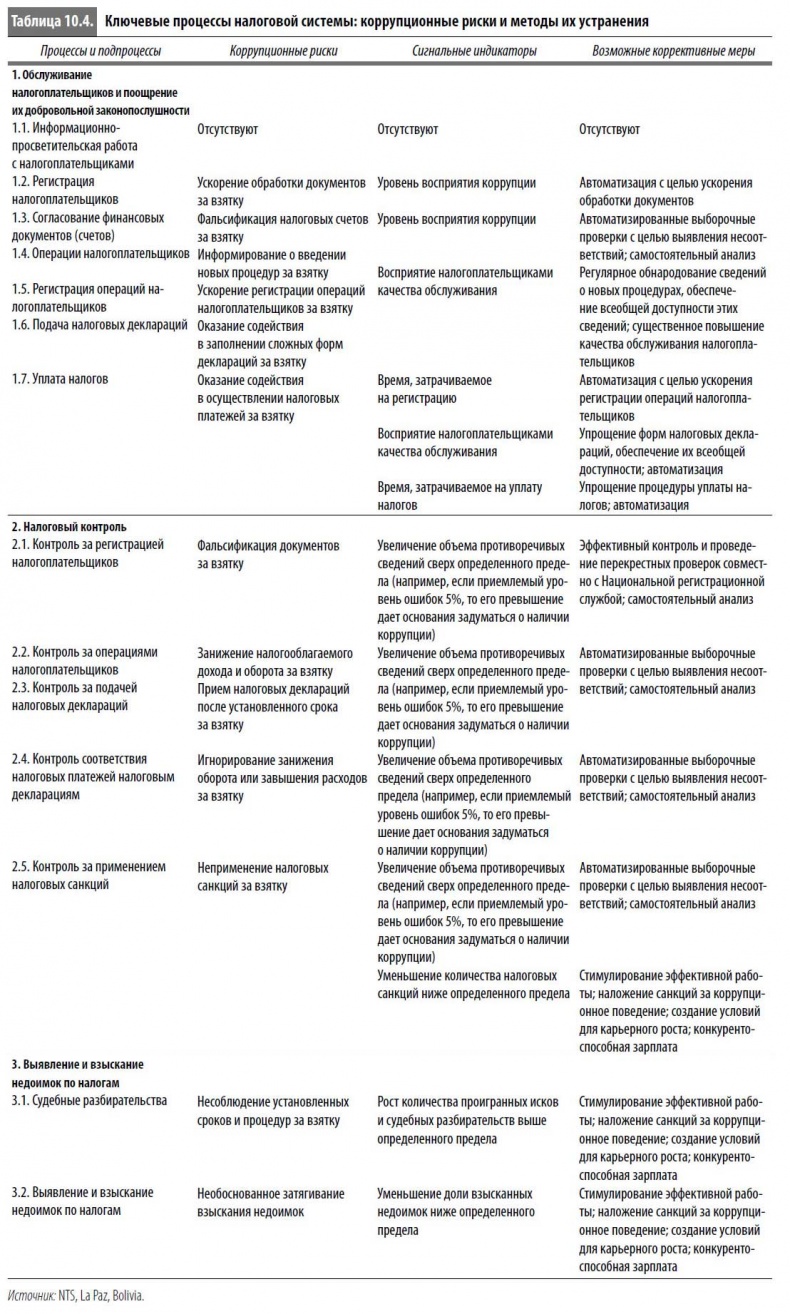

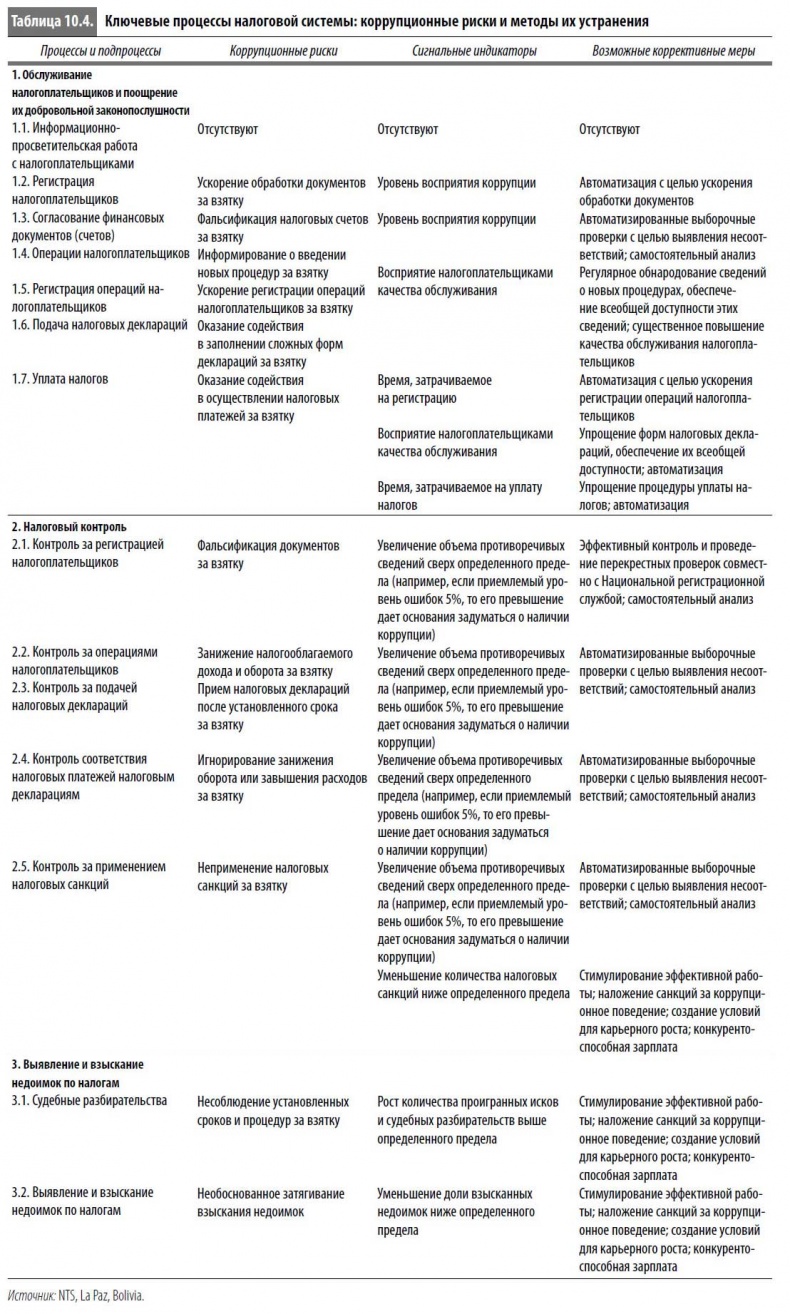

В целом можно выделить три ключевых бизнес-процесса в современной налоговой системе: обслуживание налогоплательщиков и поощрение их добровольной законопослушности; налоговый контроль; выявление и взыскание недоимок по налогам

{210}. В таблице 10.4 более подробно описаны эти процессы, указаны их уязвимые для коррупции места, приведены некоторые сигнальные индикаторы и рекомендуемые коррективные меры.

Как уже говорилось и как видно из таблицы, грань между уклонением от уплаты налогов и коррупцией в настоящее время размыта, поскольку во многих случаях первое не может существовать без второго (см., например, подпроцессы 2.2 и 2.4). Что касается коррективных мер, перечисленных в четвертом столбце таблицы, то их следует воспринимать в качестве антикоррупционной программы-минимум, направленной на устранение как побудительных мотивов, так и возможностей для коррупции в налоговой системе

{211}. Из таблицы следует, что для противодействия коррупции в сфере обслуживания налогоплательщиков и поощрения их добровольной законопослушности необходимы организационно-регулятивные меры, от оптимизации процедур до упрощения подпроцессов путем автоматизации. Эти меры направлены на устранение возможностей для коррупции. В сфере налогового контроля рекомендуется повышать эффективность контрольных мероприятий, проводить автоматизированные выборочные проверки, стимулировать результативность, налагать санкции за коррупционное поведение, создавать условия для карьерного роста и обеспечивать конкурентоспособную заработную плату. Это позволяет сократить не только возможности, но и побудительные мотивы коррупции. Наконец, в сфере выявления и взыскания недоимок по налогам антикоррупционная стратегия предполагает проведение общеуправленческих и кадровых реформ, акцентируя внимание на мотивах коррупции. Примечательно, что автоматизация играет ключевую роль в повышении эффективности и борьбе с коррупцией главным образом в сфере обслуживания налогоплательщиков и поощрения их добровольной законопослушности, а в области налогового контроля ее значимость не столь велика. В то же время кадровые преобразования ставятся во главу угла при выявлении и взыскании недоимок по налогам, опять же в отличие от налогового контроля.

Институциональный базис реформ

В целом эффективность разработки и реализации реформ определяется политико-экономическими факторами. По существу речь идет о необходимости преодоления сопротивления заинтересованных сторон. Как отмечает Коромзай (Koromzay, 2004), реформы обычно предполагают снижение чьей-то ренты, и ее получатели, естественно, сопротивляются переменам. Вдобавок те, в чьих интересах проводятся преобразования, далеко не всегда осознают свою выгоду и не особо стремятся оказывать поддержку. Кроме того, сокращение ренты может восприниматься как несправедливость, поскольку этот процесс редко осуществляется за счет ее получателей. Это особенно характерно для развивающихся стран со значительным неофициальным сектором экономики, который, как правило, не попадает в сферу действия реформ (по крайней мере на начальном этапе). Таким образом, широкомасштабные преобразования чаще всего становятся возможными лишь тогда, когда ситуация близка к критической. Очень многое здесь зависит от политического руководства, от его способности увидеть готовность общества к переменам и инициировать реформы. Так или иначе, в тех сферах, где почва для преобразований уже подготовлена, правительствам следует действовать без промедления.

Среди факторов, влияющих на осуществление антикоррупционных реформ в налоговой системе, наиболее важную роль играют следующие: последовательное применение законодательства и наказание правонарушителей; наличие необходимых управленческих и кадровых ресурсов; ограничения, связанные с функциональными возможностями.