Противодействие коррупции при возмещении НДС в сфере экспортных операций

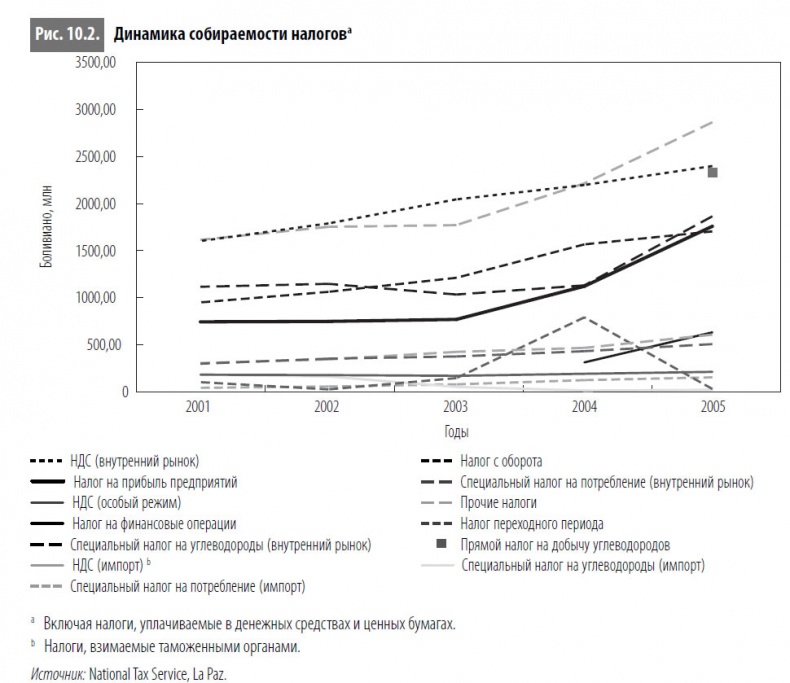

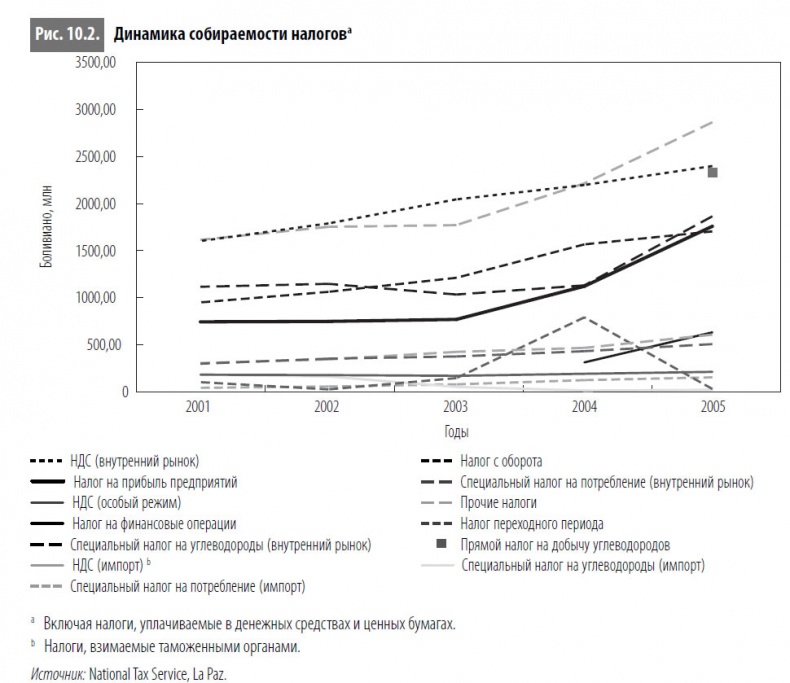

Чтобы лучше понять характер и результаты проведенных реформ, имеет смысл рассмотреть конкретный аспект преобразований. Мы решили проанализировать возмещение НДС при экспорте, поскольку за последние 10 лет именно НДС приобрел ключевое значение в налоговой системе развивающихся стран.

Общие принципы возмещения НДС

Возмещение НДС представляет собой процедуру возврата налогов, уплаченных экспортерами при приобретении тех или иных экспортных товаров. В основе этой процедуры лежит общий принцип международной торговли о «недопустимости экспорта налогов»

{223}.

Согласно нормам международного права при возврате налогов должны соблюдаться следующие требования.

• Переложение налогового бремени на конечного потребителя. Если конечным местом назначения экспортируемых товаров является страна-импортер, то страна-экспортер не должна облагать эти товары налогом и все налоги, уплаченные экспортерами, подлежат возврату.

• Обеспечение налогового нейтралитета. Этот принцип направлен на то, чтобы исключить двойное налогообложение средств производства, материалов, услуг и прочих статей расходов, фактически понесенных экспортером и необходимых для производства экспортных товаров.

• Обеспечение конкурентоспособности. Налоги в значительной степени влияют на стоимость товара и, следовательно, на его конкурентоспособность.

С учетом изложенного и согласно законодательству Боливии возврату могут подлежать лишь три вида налогов: НДС, специальный налог на потребление и таможенная пошлина

{224}. НДС может возмещаться в объеме до 13 % от стоимости товара при поставке на условиях ФОБ, исходя из максимальной суммы налогового кредита, связанного с закупками, и с учетом соотношения между экспортными и внутренними поставками, на которые налоговые льготы не распространяются

{225}. Сертификаты возмещения НДС разрешается продавать третьим лицам, которые могут использовать их для уплаты собственных налогов.

Эти сертификаты выдаются по итогам проверки заявок экспортеров предварительно или по факту. В первом случае выдача производится после анализа необходимой документации и налоговых данных. Во втором случае экспортер получает сертификат возмещения НДС после того, как представит обоснование суммы запрашиваемой компенсации, при этом в течение 120 дней с момента выдачи сертификата должна состояться налоговая проверка или аудит.

Коррупционная уязвимость процедуры возмещения НДС до реформы

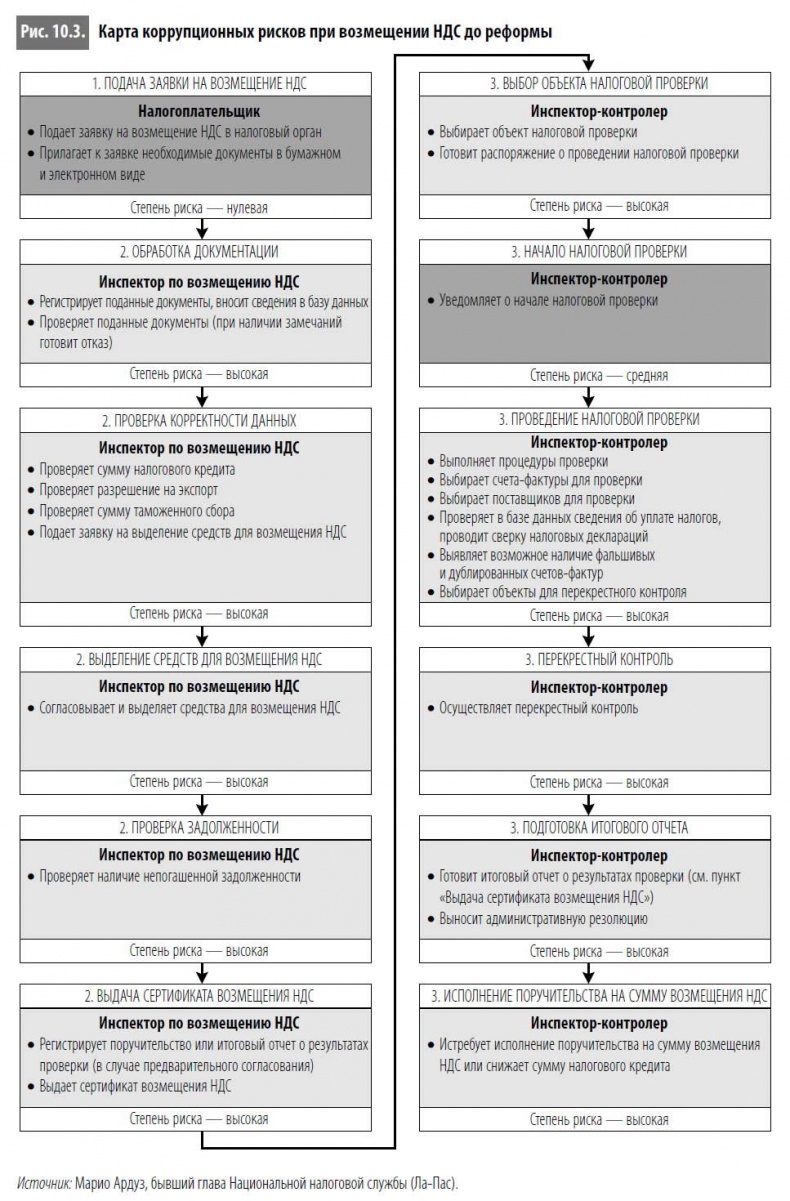

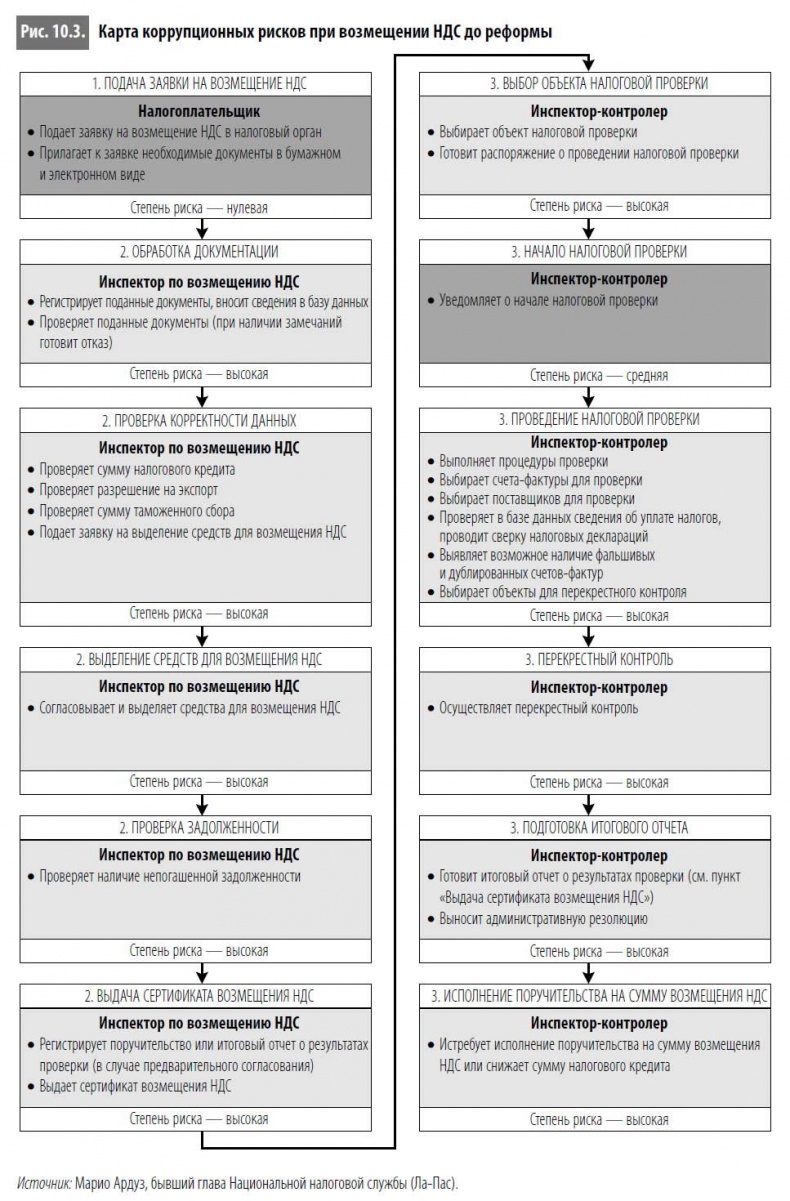

До проведения институциональной реформы Национальной налоговой службы процедуры налогового контроля при возмещении НДС отличались крайней сложностью

{226}, опирались в основном на дискреционные методы и практически не предусматривали использования информационных технологий и систем

{227}. В итоге процесс был весьма уязвимым для коррупции. На рис. 10.3 представлена процедура возмещения НДС до реформы с точки зрения ее коррупционной уязвимости. Важно отметить, что практически вся процедура полностью зависела от двух налоговых работников – инспектора по возмещению НДС и инспектора-контролера, которые были наделены едва ли не безграничными полномочиями.

Мошенничество и коррупция при возмещении НДС

Как прежняя, так и новая процедура возмещения НДС обязывает экспортеров представлять счета-фактуры на приобретение сырья, материалов или услуг, необходимых для производства экспортируемых товаров. При этом такие счета-фактуры должны регистрироваться налоговыми органами. По результатам проверок, проведенных налоговой службой Боливии, были выявлены следующие виды мошенничества со счетами-фактурами при возмещении НДС

{228}.

• Фальшивые и дублированные счета-фактуры. К фальшивым относятся счета-фактуры, не зарегистрированные налоговыми органами. Дублированные счета-фактуры представляют собой копии зарегистрированных документов и отражают фиктивные сделки по продаже товаров или услуг. Поддельные счета-фактуры печатаются в нелегальных типографиях и распространяются третьими лицами.

• Зарегистрированные счета-фактуры от фиктивных поставщиков. Фиктивные поставщики – это, как правило, лица с сомнительным финансовым положением, которые имеют ИНН как поставщики. На этом основании они регистрируют в налоговых органах счета-фактуры, а затем продают или передают их недобросовестным экспортерам.

• Зарегистрированные счета-фактуры от несуществующих или ложных поставщиков. Процедура получения таких счетов-фактур выглядит несколько иначе. В реестр налогоплательщиков включаются несуществующие лица или лица с ложными личными данными; зарегистрированные счета-фактуры, выдаваемые на эти подставные имена, впоследствии используются недобросовестными экспортерами для получения возмещения НДС.