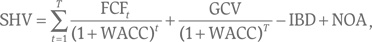

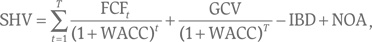

Акционерная стоимость (АС) рассчитывается как стоимость предприятия минус долги по формуле, приведенной ниже

[42]:

где: SHV – акционерная стоимость (стоимость собственного капитала);

FCFt – свободный денежный поток (СДП) в первый год;

GCV – стоимость действующего предприятия (бессрочная стоимость: последний или средний денежный поток, разделенный на средневзвешенную стоимость капитала (WACC));

IBD – процентный долг;

WACC – средневзвешенная стоимость капитала;

NOA – неоперационные активы;

T – год;

t – последний год планируемого периода.

Подход, основанный на акционерной стоимости, похож на расчет чистой текущей стоимости и включает три главные составляющие. Первая – суммы всех будущих свободных денежных потоков за определенный период, начиная с сегодняшнего дня, за вычетом средневзвешенной стоимости капитала. На практике период прогнозирования, как правило, не превышает пяти лет – дальше слишком высока степень неопределенности. Дело в том, что свободный денежный поток рассчитывается исходя из будущих балансовых отчетов и отчетов о прибыли и убытках, и подробные допущения о дальнейшем развитии бизнеса должны коснуться всех статей в них

[43]. Этот процесс часто называют бизнес-планированием, и в нем объединены SWOT-анализ и все подходы в сфере бизнес-стратегий, поскольку его задача – как можно точнее спрогнозировать операционные показатели и результаты применения той или иной стратегии. Однако, поскольку компании работают в бизнесе больше пяти лет, стоимость действующего предприятия для них исчисляется на более длительный период. Либо последний СДП, либо средний показатель всех СДП делятся на средневзвешенную стоимость капитала, а потом дисконтируются. Сумма накопленного и дисконтированного СДП и дисконтированной стоимости действующего предприятия равняется стоимости предприятия. Затем вычитаются долговые обязательства под проценты, и в итоге мы получаем акционерную стоимость.

Очень важно, чтобы прогноз СДП был точным, поскольку именно он лежит в основе обеих составляющих стоимости

[44]. На практике стоимость действующего предприятия обычно составляет более 70 % от его общей стоимости

[45]. Если размер предприятия затем увеличивается в результате выгодных вложений, эти вложения ведут к положительному участию в доходах, что, в свою очередь, влечет устойчивый рост СДП и, следовательно, акционерной стоимости.

Такого устойчивого повышения акционерной стоимости можно добиться только посредством роста на основе инвестиций. Следовательно, акционеры не будут довольны компаниями, не демонстрирующими устойчивого роста. Продажа частей компании имеет одноразовый эффект. Она оказывает положительное влияние на денежный поток, но на следующий год этого влияния уже не будет, поэтому учитывать такой маневр в формуле нет смысла. Не приводит к росту акционерной стоимости и неизменный размер предприятия – чтобы повышалась акционерная стоимость, компании должны улучшать распределение своих доходов. Распределение доходов – это положительная разница между возвратом на собственный капитал фирмы и его стоимости. Стоимость собственного (акционерного) капитала рассчитывается исходя из безопасной инвестиции (например, государственных облигаций) плюс надбавка за риск. Для каждой компании и отрасли она своя. И то и другое вместе означает, что стоимость собственного капитала обычно составляет 15 % и больше. Чтобы сгенерировать существенную стоимость, компании должны зарабатывать эту стоимость плюс дополнительный доход.

На рис. 20 проиллюстрированы эта взаимосвязь и тот факт, что учетная прибыль может разрушить стоимость и принести потери акционерам. Эта мысль – своего рода откровение для стратегического планирования компаний, описанного выше: важны не бухгалтерская прибыль или долголетие компании; единственная реальная цель – это создание ценности.

Чем шире распределение, тем выше акционерная стоимость. При неизменном размере предприятия распределение доходов достигается, в частности, снижением затрат. Однако, по сравнению с ростом на основе вложений, даже этот метод повышения акционерной стоимости не имеет долгосрочного эффекта, потому что «неизменная» компания в какой-то момент осознает весь потенциал в плане снижения затрат.

Две обозначенные причины убедительно доказывают тот факт, что для компании чрезвычайно важно расти. Но конечен ли рост – или, другими словами, что нужно учитывать фирмам? В теоретической дискуссии эксперты выдвигают гипотезу о том, что есть минимальный оптимальный размер предприятия, при котором удельные затраты уже не снижаются, даже когда объемы продукции на единицу времени продолжают расти. То есть эффект масштаба ослабевает. По мере того как предприятие увеличивается, возникает даже обратный ему эффект (отрицательный эффект масштаба, вызванный сложными административными структурами, асимметрией информации и т. д.). Проблема здесь в том, что на практике невозможно точно определить, когда впервые возникает этот отрицательный эффект. Допустим, насыщенные рынки мешают росту – но существует ли насыщенный рынок вообще? В конечном счете это задача маркетинга – генерировать постоянный спрос (если только продукт не безнадежно устарел технически – как кассетный плеер, например).

Мешать росту может и нехватка ресурсов: квалифицированные специалисты и сырье – это дефицит, и компании, их использующие, сильно от них зависят. Но когда проблема дефицита возникает, на среднесрочный период всегда можно найти поставщиков, готовых решить проблему и воспользоваться желанием покупателя заплатить за услугу. Например, общеизвестно, что при средних ценах на сырую нефть $65–75 за баррель нефтяные компании способны делать вложения в технологии, необходимые для разработки месторождений в Атлантике методом бурения скважин в открытом море. Новые частные университеты открываются ежегодно с конца 1990-х в ответ на острую нехватку квалифицированных специалистов. С точки зрения каждой отдельной компании никакого лимита для роста нет. Самое большее – есть факторы, временно его сдерживающие. Даже экологические проблемы Земли и призывы снизить потребление ресурсов не воспринимаются – отдельно взятой фирмой – как ограничители роста.