3. Операционная надежность. Венчурные капиталисты

[2] смотрят не на цифры, а на людей, которые стоят за этими цифрами. Они поддерживают людей точно так же, как поддерживают идеи. Управляющие делают то же самое. Стоит найти надежных сторонников и союзников для вашего предложения. Инвестиционные предложения – это политическая задача не меньше, чем интеллектуальная: PQ и IQ работают рука об руку.

У каждой организации есть свои методы анализа финансовых преимуществ. Приведем самые распространенные:

• срок окупаемости;

• рентабельность инвестиций (ROI);

• чистый приведенный доход.

Из этих методов окупаемость – самый простой, чистый приведенный доход – наиболее точный и сравнительно простой метод. Рентабельность инвестиций входит в этот перечень только потому, что часто используется, хотя в упрощенной форме этот метод недостоверен, а в более точной очень сложен.

Срок окупаемости

За какой срок окупятся мои траты? У одного банка срок окупаемости по затратам на увольнение персонала составляет три года. Если стоимость увольнения человека, который обходится банку в 50000 долларов в год, включая премиальные, составляет 100000 долларов, то срок окупаемости окажется два года, то есть не превысит трехлетнего срока, при условии, что не будет нанята замена.

Рентабельность инвестиций

Здесь все намного сложнее. Существует множество разных методов подсчета ROI. Каждый эксперт будет взбешен, если вы не воспользуетесь его излюбленным методом. Поэтому я советую вам поработать со своим отделом финансов и выяснить, каких правил он придерживается. Заручитесь его поддержкой и, лучше, попросите сделать для вас все расчеты.

Проблемы начинаются с определения требуемой ставки дохода. По этому поводу идут длительные, нудные дебаты, включая обсуждение и прогнозов, и премий за риск по акциям, и бета-коэффициентов,

[3] и многого другого. Мы постараемся избежать этого. Большинству менеджеров ставку дохода диктуют сверху. Она может меняться в зависимости от рискованности проекта: например, ставка дохода по программе сокращения расходов составляет 10 %, ставка по выходу на новый рынок может доходить до 15 %, чтобы компенсировать риск. Для проведения подобного анализа вы должны знать фактическую стоимость инвестиций и чистую выгоду, а также ставку дохода. Рассмотрим в качестве примера стоимость установки системы автоматического голосового ответа (AVR) в колл-центре, который должен заменить сотрудников.

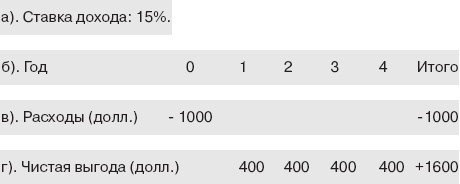

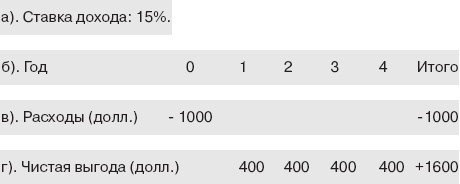

Пример 1

Система AVR стоит 1000 долларов. Ее обслуживание стоит 100 долларов в год, но эта система позволяет сэкономить 500 долларов на трудовые расходы, а ежегодная чистая выгода составляет 400 долларов. Через четыре года расходы на амортизацию аппарата будут равны нулю. ROI вычисляется следующим образом.

Простейшая формула ROI выглядит так: [(общая выгода – общие издержки)/общие издержки] × (100/количество лет). В нашем примере формула выглядит так:

ROI = [(1600–1000) / 1000] × 100/4 = 15 %.

Итак, инвестиции отвечают корпоративной цели – достичь 15 %-го ROI.

Простая форма ROI ненадежна. Она предполагает, что через четыре года доллар будет стоить столько же, сколько сегодня (в следующем разделе показано, что это неверно). Альтернативная форма ROI допускает, что ценность доллара изменится со временем. Эта форма, называемая IRR (внутренней нормой рентабельности), представляет собой ROI на инвестиции с чистым приведенным доходом (ЧПД), равным нулю. Для этого, прежде всего, надо знать ЧПД. Самое оптимальное решение – поработать с теми правилами, которые использует отдел финансов. Они могут быть ошибочными и ненадежными, но если именно их используют, принимая решения, то имеет смысл придерживаться этих правил.

ЧПД: чистый приведенный доход

Это, вероятно, самая традиционная и надежная форма анализа расходов и прибыли.

Ключевая концепция в данном случае – дисконтная ставка. Доллар сегодня стоит больше, чем будет стоить завтра: я могу инвестировать сегодняшний доллар, а в следующем году он будет стоить 1,10 доллара. Намного рискованнее предлагать доллар в следующем году, чем в текущем. Из-за риска я готов согласиться на сумму меньше доллара (возможно, даже на 70 центов) прямо сейчас, вместо того чтобы рассчитывать на получение доллара в будущем. Дисконтная ставка учитывает временной фактор и риск, связанные с принятием доллара в будущем, вместо того чтобы взять доллар сейчас.

Дисконтная ставка в 15 % говорит о том, что сегодняшний доллар будет стоить 1,15 доллара через год, 1,32 доллара через два года и примерно 2 доллара через пять лет. То есть если я рассчитываю получить 2 доллара через пять лет, то сегодня это обойдется мне в 1 доллар. Коэффициент дисконтирования составляет 0,5.

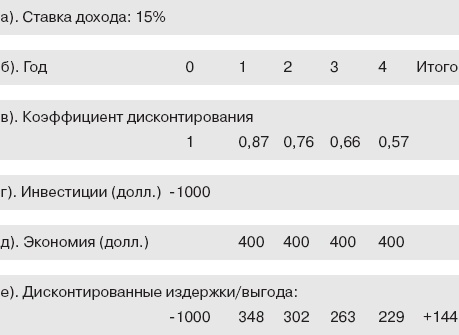

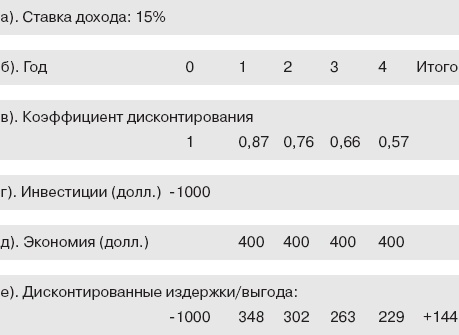

Пример 2

ЧПД на систему автоматического голосового ответа

Этот анализ также показывает, что покупка AVR – выгодное вложение. Но расчеты очень упрощенные, потому что они не учитывают:

• вероятности изменений (см. ниже);

• второстепенных факторов (недовольных клиентов, которые вынуждены ждать ответа, и поставщиков, которые вешают трубку, не дождавшись ответа);

• альтернатив (аутсорсинг или оффшоринг

[4] колл-центра, усовершенствование колл-центра с целью повышения прибыли через перекрестные продажи и сегментацию клиентов, чтобы те из них, которые приносят высокую прибыль компании, все-таки обслуживались в личном порядке, и т. д.).

Анализ вероятности изменений

Здесь мы задаем вопрос «Что если?», ответить на который нам помогают электронные таблицы. Расчет «Что если?» позволяет проверить основные предположения. Например, в примере с ЧПД проект установки AVR окажется непривлекательным (то есть с отрицательным ЧПД), если: