Возможно, нет ничего удивительного в том, что те, кто купил жилье, считали инвестиции в недвижимость лучшим вложением денег. Психологи уже доказали существование такого понятия, как «склонность принимать желаемое за действительное». Интересно другое. Количество респондентов, ответивших «абсолютно согласен», было больше в городах, где уже разразился бум, чем в Милуоки, и при этом наиболее высокий процент был в Лос-Анджелесе, где наблюдалось самое значительное увеличение цен на жилье.

Если человек считает подобные инвестиции «наилучшим вложением», у него складывается ощущение, что цены только растут, и степень уверенности в этом время от времени, а также от рынка к рынку варьируется. В нашем опросе инвесторов с высоким уровнем доходов мы задавали следующий вопрос, касающийся фондового рынка, с теми же вариантами ответов, что и в предыдущих примерах:

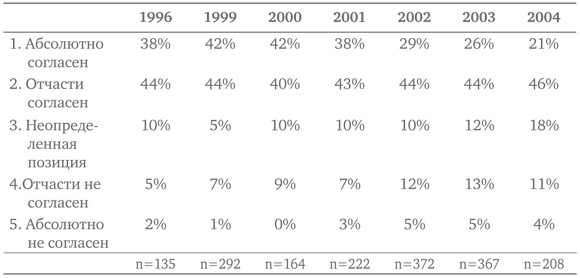

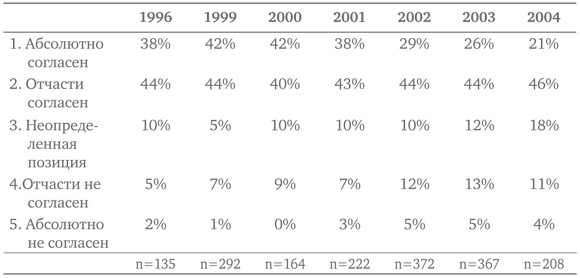

Насколько Вы согласны с таким утверждением: «Если на рынке случится такое же падение, как 19 октября 1987 г., то он, безусловно, через пару лет вернется на прежний уровень»?

Динамика изменения количества согласившихся с утверждением примерно совпадает с динамикой изменений на рынке. Когда фондовый рынок был почти на пике в 1999 и 2000 г., 42 % респондентов были «абсолютно согласны». После того как рынок начал скатываться вниз, процент придерживающихся такого мнения также пошел на убыль и к 2004 г. сократился вдвое – до 21 %. Таким образом, рынок постепенно лишался важной для него поддержки в виде уверенности широкой общественности в том, что акции – безрисковый инструмент, поскольку после падения они всегда возвращаются на прежние высоты. И все же после пяти лет неутешительных результатов вера в то, что рынок всегда отвоевывает свои утраченные позиции, до сих пор жива в душах многих людей, но есть все признаки того, что все больше людей начинают понимать, что рынок в долгосрочной перспективе не настолько безрисковый.

Любопытно, что люди сомневаются в обратном предположении: они не верят, что рынок упадет в ближайшую пару лет после своего триумфального роста

{90}. Их вера в устойчивость рынка берет свое начало скорее в общем оптимистическом настрое и самоуверенности, чем в уверенности в долгосрочной стабильности курсов акций.

Вот некоторые доказательства того, что в 1929 г., на пике бычьего рынка 1920-х гг., многие были уверены в долгосрочности успехов фондового рынка – как и инвесторы в конце 1990-х. И хотя у нас нет данных каких-либо исследований, проведенных в то время, мы располагаем мнением современников об уверенности инвесторов в те годы. В своей книге о 1920-х гг. «Еще вчера» (Only Yesterday), выпущенной в 1931 г., Фредерик Льюис Аллен писал:

Летом 1929 г. люди оглядывались назад, в прошлое, в поисках прецедентов и успокаивались, вспоминая, как в последние годы каждое падение на рынке в итоге приводило курс акций на новый, более высокий рубеж. Два шага вперед, один шаг назад и снова два шага вперед. Так шагал рынок. Если вы продали акции, то вам оставалось лишь дождаться очередного падения (которое случалось раз в пару месяцев) и снова купить. Но на самом деле не было абсолютно никаких причин продавать. Вы должны были в конце концов выиграть, если вкладывались в надежные акции. Создавалось впечатление, что самым умным был тот, кто просто «покупал и держал» акции

{91}.

Размышления о доверии инвесторов

Важно также рассмотреть природу, а возможно, и источники изменений доверия инвесторов, что позволит нам не только понять, что происходит именно сейчас, но также и обсудить далее в главе петли обратной связи. Мы увидим, что обратная связь, укрепляющая доверие инвесторов, происходит в условиях сложной внешней социально-психологической среды.

Откуда люди взяли, что если фондовый рынок упал, то он обязательно за пару лет вернется на прежний уровень? История точно не дает повода так думать. Существует масса примеров, когда рынки в течение долгого времени не могли прийти в себя. Вот один из них: японский индекс Nikkei до сих пор не отвоевал и половины своего пикового значения 1989 г. Посмотрите также на то, что происходило после достижения фондовым рынком своих пиков в 1929 и 1966 г., о которых мы говорили в главе 1. Но, когда рынок переживает бум, подобные негативные примеры из жизни рынка в общественном сознании не всплывают.

Одна из причин, почему последние показатели рынка отечественных ценных бумаг чаще вспоминаются инвесторами, заключается в том, что они каждый день видят перед собой курсы акций местных компаний. В 1990-х гг., в период бычьих настроений на фондовом рынке, они внимательно следили и реагировали на все происходящее на американском рынке, который рос с 1982 г. У американских инвесторов 1990-х не было такого же опыта торговли японскими акциями или работы на рынке США много лет назад. Многие обращали внимание на графики растущих курсов акций, которые они видели каждый день в газете, и казалось, что на каком-то подсознательном уровне они знают, что каждое снижение курса в итоге обернется новым максимумом. Такая способность человека распознавать образы, которую мы используем, когда, к примеру, учимся кататься на велосипеде или водить машину, позволяет нам интуитивно понять, что будет дальше, и тем самым формировать наши ожидания на рынке. В 1990-е гг. инвесторы средних лет наблюдали восходящий тренд рынка большую часть времени.

Субъективный опыт, полученный в течение длительного периода, когда падение фондового рынка постоянно сменяется возвратом утраченных позиций, оказывает серьезное психологическое влияние на наш образ мыслей, и очень трудно постфактум что-то принять и изменить. Те, кто считал, что рынок упадет и останется на дне, задумались о том, что производят плохое впечатление, из года в год ошибаясь в своих прогнозах. Те, кто раз за разом предсказывал спад на рынке, стали очень болезненно относиться к возможности потери собственной репутации из-за частых ошибок. Вследствие того что степень нашего удовлетворения собственными взглядами на мир связана с нашей самооценкой и персональной идентичностью, вполне естественно выглядит желание бывших пессимистов сменить точку зрения или, по крайней мере, представить себя общественности в ином свете. Таким образом, изменившаяся эмоциональная среда будет влиять на их взгляды и, безусловно, на выражение их мнения, что не зависит от каких-либо объективных оснований, подтверждающих или опровергающих эти взгляды.

Даже если они сами не обращали внимания на фондовый рынок до 1982 г., инвесторы эпохи бума 1990-х жили в те времена и не могли не слышать постоянных разговоров о том, что происходило на рынке. В качестве подтверждения приведу аргумент одного человека против возможности прогнозировать ситуацию на фондовом рынке из книги Дэвида Элиаса «Доу 40 000» (Dow 40,000), изданной в 1999 г.: