Как мы уже отмечали, в истории США было всего три периода бычьего рынка, постоянного и значительного роста курса акций: в 1920-х гг., закончившийся в 1929 г.; в 1950-х и 1960-х гг., после чего в 1973–1974 гг. рынок рухнул; и с 1982 по 2000 г. (Можно еще добавить период роста рынка, когда он достиг пика в 1901 г., но он не был столь значительным.)

Первый период активных бычьих настроений на рынке, с 1920 по 1929 г., был временем быстрого роста прибыли компаний. Общая прибыль компаний, входящих в индекс S&P Composite, скорректированная на инфляцию, за этот период утроилась, а курс акций в реальном выражении вырос почти в семь раз. Изменения на рынке можно рассматривать как реакцию на рост прибыли, хотя и избыточную.

Но во второй период «большого» бычьего рынка взаимосвязь между ростом курса акций и прибылью не столь очевидна. Основной рост акций пришелся на 1950-е гг. – с января 1950 г. по декабрь 1959 индекс S&P Composite Index, скорректированный на инфляцию, практически утроился. Но за этот же период общая прибыль компаний, входящих в S&P Composite, скорректированная на инфляцию, выросла всего на 16 %, что было ниже даже среднестатистического уровня. С точки зрения общих показателей роста экономика 1950-х также немного отставала от среднего уровня, хотя не так сильно, как это было в 1940-х или 1960-х: средний уровень роста ВВП, скорректированный на инфляцию, с 1950-х гг. по 1960-е составлял 3,3 % в год.

Во время третьего периода царствования быков на рынке реальный фондовый индекс рос более или менее постоянно с 1982 по 2000 г., чего нельзя было сказать о прибыли корпораций. Общая прибыль компаний, входящих в S&P Composite, скорректированная на инфляцию, фактически на дне рецессии 1991 г. была ниже, чем на дне рецессии 1982 г., тогда как реальный индекс S&P Composite был почти в два с половиной раза выше. Поэтому в данном случае нельзя рассматривать рост фондового индекса как просто реакцию на рост прибыли корпораций.

Эти примеры показывают, что рост прибыли и рост фондового индекса не так уж хорошо взаимосвязаны. Не стоит критиковать теории возникновения пузырей, которые утверждают обратное.

Историческая связь между коэффициентом цена-прибыль и последующей долгосрочной доходностью

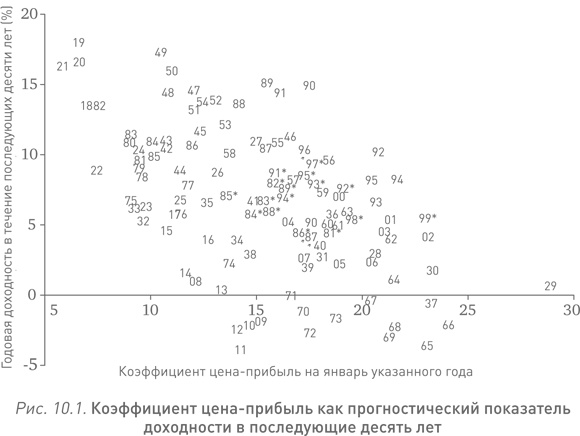

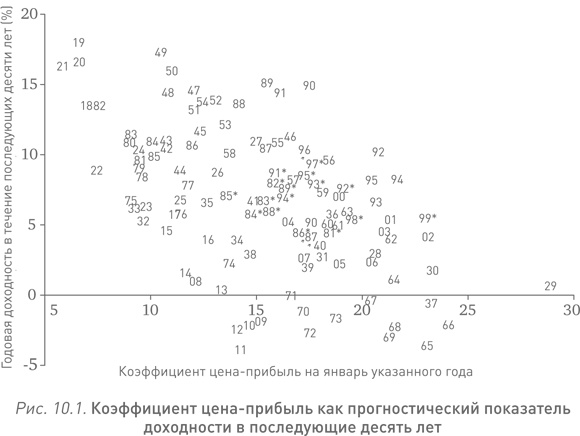

Динамика изменения фондового индекса во многом зависит от уровня прибыли, и он колеблется в зависимости от долгосрочности тренда роста прибыли, который со временем разворачивается в обратную сторону. На рис. 10.1 представлена точечная диаграмма, где горизонтальная ось – коэффициент цена-прибыль на январь каждого года (с 1881 по 1995 г.), а вертикальная ось – годовая доходность фондового рынка (скорректированная на инфляцию) в течение последующих десяти лет. Эта точечная диаграмма дает нам возможность увидеть, насколько коэффициент цена-прибыль определяет прогноз уровня доходности на десятилетие вперед. Здесь представлены данные только на январь, поскольку если бы мы разместили на графике данные по всем 12 месяцам за каждый год, то из-за большого количества точек его невозможно было бы прочесть. Вследствие такого упрощения мы, безусловно, теряем большинство максимумов и минимумов на рынке. Например, у нас нет пика рынка 1929 г., как и отрицательной доходности, последующей за ним. Показатели коэффициента цена-прибыль, указанные на рис. 10.1 и 1.3 идентичны. Год обозначен двумя последними цифрами, а годы XIX в. еще и звездочкой (*)

{273}.

Точечная диаграмма годовой доходности в течение десяти лет и коэффициента цена-прибыль. Горизонтальная ось показывает уровень коэффициента цена-прибыль (как на рис. 1.3) на январь указанного года (с 1881 по 1995 г.) – без первых двух цифр (для ХХ в.) либо со звездочкой (*) для дат, относящихся к XIX в. Вертикальная ось: реальная средняя геометрическая годовая доходность инвестирования в индекс S&P Composite в январе указанного года при условии реинвестирования дивидендов и продажи акций через десять лет.

Источник: расчеты автора с использованием данных источников, указанных на рис. 1.2. См. также главу 1, прим. 3.

На рис. 10.1 показано, как коэффициент цена-прибыль способен «прогнозировать» будущую доходность, поскольку каждый коэффициент, отмеченный на горизонтальной оси, был известен на начало последующего десятилетнего периода. Эту точечную диаграмму я разработал вместе с Джоном Кэмпбеллом, экономистом, членом нескольких научных сообществ. Подобные графики, построенные для разных стран, были нашим главным доводом, когда мы выступали на cовете управляющих Федеральной резервной системы 3 декабря 1996 г., незадолго до выступления Алана Гринспена об иррациональном оптимизме. Рис. 10.1 отличается от графика, который мы продемонстрировали на том совещании, только тем, что теперь у нас были данные еще за девять лет – с 1987 по 1995 г., а значит, девять новых точек были добавлены к 106 на том графике.

Скопление точек на диаграмме образует определенный наклон от верхнего левого угла к нижнему правому. На ней видно, что в отдельные периоды, ближе к левому углу (в январе 1920, 1949 или 1982 г.) долгосрочная доходность в последующие годы была очень высока. В годы, расположенные ближе к нижнему правому углу диаграммы (в январе 1929, 1937 или 1966 г.), наоборот, доходность в последующий период была очень низкой. Но есть и исключения. Например: январь 1899 г., когда, несмотря на высокий коэффициент цена-прибыль – 22,9, в последующий десятилетний период годовая доходность оставалась достаточно высокой – на уровне 5,5 %; или январь 1922 г., когда после низкого коэффициента цена-прибыль в 7,4 в последующие десять лет годовая доходность была лишь на уровне 8,7 %. Но эта точечная диаграмма показывает, что, как правило, в среднем за периодом с низким коэффициентом цена-прибыль следуют годы с высоким уровнем доходности, а период с высоким коэффициентом сменяется временем с низкой и даже отрицательной доходностью.

Взаимосвязь между коэффициентом цена-прибыль и последующей доходностью кажется достаточно сильной, хотя под вопросом остается ее статистическая значимость, так как за 115 лет, по которым есть данные, существует менее 12 непересекающихся интервалов. Вокруг статистической значимости подобных связей уже развернулись широкие споры в научных кругах, и до сих пор остается без ответов ряд важных вопросов, касающихся статистической методологии

{274}. Однако мы уверены в том, что такая связь должна быть признана статистически значимой. Рис. 10.1 является подтверждением того, что долгосрочные инвесторы (те, кто мог бы вложить свои деньги в активы на десять полных лет) неплохо зарабатывали, когда на начало десятилетнего периода курс акций компаний был низким относительно получаемой прибыли, и, наоборот, много теряли, когда курс акций был высоким. Долгосрочным инвесторам рекомендуется минимизировать свои риски, когда фондовый рынок находится на максимуме, как это было недавно, и входить в рынок на минимуме

{275}.